Artículo de investigación

DOI: 10.18046/j.estger.2022.162.4689

Efecto de la incertidumbre en las organizaciones del mercado accionario: una herramienta para la toma de decisiones y la inteligencia organizacional

Effect of uncertainty in stock market organizations: a tool for decision-making and organizational intelligence

Efeito da incerteza nas organizações do mercado de ações: uma ferramenta para tomada de decisão e inteligência organizacional

* Profesor asistente, Sede Buga, Universidad del Valle, Guadalajara de Buga, Colombia. juan.candelo@correounivalle.edu.co. * Autor para dirigir correspondencia.

** Profesor titular tiempo completo, Departamento de Administración y Organizaciones, Universidad del Valle, Cali, Colombia. carlosh.gonzalez@correounivalle.edu.co

Recibido: 09-03-2021 - Aceptado: 24-09-2021 - Publicado: 24-03-2022:

Como citar: Candelo-Viáfara, J. M. y Gonzáles-Campo, C. H. (2022). Efecto de la incertidumbre en las organizaciones del mercado accionario: una herramienta para la toma de decisiones y la inteligencia organizacional. Estudios Gerenciales, 38(162), 57-68. https://doi.org/10.18046/j.estger.2022.162.4689

Este artículo tiene como objetivo medir el efecto de la incertidumbre en las organizaciones del mercado accionario colombiano, usando información financiera como los precios de las materias primas energéticas y la tasa de cambio, con el fin de aumentar la inteligencia organizacional para la toma de decisiones. Se utilizan el modelo FAVAR y la medición de derrame financiero para analizar los impactos y la volatilidad direccional del índice IMIFE, el cual es proxy de incertidumbre. Se encuentra que la incertidumbre afecta negativamente el crecimiento del valor de las acciones colombianas, generando impactos significativos de más del 90 % en momentos de alta incertidumbre, lo que permite tomar decisiones de gestión, tanto estratégica como financiera.

Clasificación JEL: D21, D52, D52, D83.

Palabras clave: incertidumbre; toma de decisiones; inteligencia organizacional; racionalidad; materias primas energéticas.

This article aims to measure the effect of uncertainty in Colombian stock market organizations, using financial information such as the prices of energy raw materials and the exchange rate to increase organizational intelligence for decision-making. The FAVAR model and the financial spillover measurement are used to analyze the impacts and directional volatility of the IMIFE index, which is a proxy for uncertainty. It is found that uncertainty negatively affects the growth of the value of Colombian shares, generating significant impacts of more than 90% in times of high uncertainty, which allows both strategic and financial management decisions.

Keywords: uncertainty; decision making; organizational intelligence; rationality; energy raw materials.

Este artigo tem como objetivo medir o efeito da incerteza nas organizações do mercado de ações colombiano, usando informação financeira como os preços das matérias-primas energéticas e a taxa de câmbio, a fim de aumentar a inteligência organizacional para a tomada de decisões. O modelo FAVAR e a mensuração de transbordamento financeiro utilizaram-se para analisar os impactos e a volatilidade direcional do índice IMIFE, que é uma proxy de incerteza. Verifica-se que a incerteza afeta negativamente o crescimento do valor das ações colombianas, gerando impactos significativos de mais de 90% em tempos de alta incerteza, o que permite decisões de gestão, tanto estratégicas quanto financeiras.

Palavras chave: incerteza; tomada de decisão; inteligência organizacional; racionalidade; matérias-primas energéticas.

El desconocimiento del futuro se ha denominado incertidumbre (Keynes, 1921). De esta manera, altos niveles de incertidumbre se han relacionado con impactos negativos en el bienestar económico y, por ende, en el consumo agregado, los niveles de inversión y la estabilidad macroeconómica (Bloom, 2009; Cerda, Silva y Valente, 2016; Haddow, Hare, Hooley y Shakir, 2013). En Colombia, Candelo-Viáfara (2021) identifica que diferentes niveles de incertidumbre están relacionados con la volatilidad de las materias primas y la tasa de cambio. Este hallazgo está basado en la evidencia encontrada por Oviedo y Sierra (2019), González y Hernández (2016), Mendoza y Vera (2010), Poncela, Sen-ra y Sierra (2017), y Oviedo-Gómez y Candelo-Viáfara (2020), quienes identifican relaciones significativas entre los precios de las materias primas energéticas y los diferentes agregados macroeconómicos colombianos. En esa misma línea, Candelo-Viáfara y Gómez-Oviedo (2020) encuentran que el comportamiento de la actividad industrial colombiana está asociado directamente con la volatilidad de los precios de las materias primas energéticas.

En este sentido, los tomadores de decisiones en las empresas deberían tener herramientas que les permitan evaluar cómo variables externas pueden impactar el rendimiento de las organizaciones. De esta forma, el análisis del impacto de la incertidumbre ha sido un tema estudiado por los financieros y economistas, con el fin de entender cómo los niveles de incertidumbre pueden afectar las variables macroeconómicas y los mercados financieros. Esta investigación busca ampliar el campo del conocimiento, llevando este tipo de análisis a la toma de decisiones organizacionales, permitiendo mejorar la gestión empresarial. En Colombia, particularmente, la incertidumbre puede medirse por el canal de transmisión de los términos de intercambio, a través de los precios de las exportaciones de materias primas energéticas, como el petróleo, el carbón y el gas. El comportamiento de estos commodities genera una transferencia a la volatilidad de la tasa de cambio, por tanto, identificando cómo estas variables en su conjunto impactan a las organizaciones, se dan indicios de cómo los niveles de incertidumbre pueden afectar la actividad empresarial.

En el desarrollo de esta investigación, inicialmente se identifica cuál es el enfoque de la administración, cómo funcionan las empresas y por qué se debe medir el impacto de la incertidumbre en las organizaciones. De manera siguiente, se aborda una metodología cuan-titativa basada en herramientas econométricas, que permiten medir el impacto de la incertidumbre sobre la valoración bursátil de las organizaciones colombianas como un caso de estudio.

La contribución de esta investigación recae en lo siguiente: entender por qué es factible que las empresas midan el impacto de la incertidumbre, para así aportar a la inteligencia organizacional y mejorar su toma de decisiones. De igual manera, se crea un factor de incertidumbre que puede funcionar como índice, el cual permite identificar los diferentes niveles de incertidumbre. Asimismo, se genera información relevante para la toma de decisiones generales, la creación de portafolios financieros y la toma de decisiones estratégicas en las organizaciones. De acuerdo con ello, estos aportes contribuyen al conocimiento de disciplinas que involucren la economía, las finanzas, la administración y la gerencia, puesto que permite usar métodos de la estadística en función del rendimiento organizacional.

Dado que esta investigación tiene como base el estudio de la incertidumbre y la toma de decisiones, se debe resaltar que esta última es un tópico que se ha estudiado en diferentes ámbitos del conocimiento, como la psicología, las ciencias computacionales, la administración y la economía. Entender cómo las personas toman decisiones, es un tema que ha permitido concebir el porqué de las decisiones humanas y, así, entender el comportamiento de la sociedad. En la economía, por ejemplo, la toma de decisiones está ligada a sus diversas teorías, de ahí que gran parte de su músculo teórico se base en la elección que tienen los individuos en ciertas situaciones. De igual manera, en los negocios, la toma de decisiones cobra relevancia pues se busca la eficiencia de las organizaciones para que puedan cumplir los objetivos determinados.

En esa línea, la racionalidad económica propuesta en la teoría neoclásica, tanto en los análisis del com-portamiento de los mercados como en ramas como la teoría de juegos, ha vislumbrado vestigios de cómo se comportan los agentes económicos cuando toman decisiones y cómo construyen sus estrategias. La gran importancia que tienen estos hallazgos es la posibilidad de entender las situaciones para así poder tomar decisiones en algún momento determinado. Por otro lado, todo no se puede quedar en los halagos de las construcciones de los postulados económicos y, en consecuencia, existe gran cantidad de críticas a los mismos; uno de los más relevantes es establecer supuestos demasiado rígidos como la racionalidad absoluta, que no está totalmente enmarcada en la racionalidad de las personas en situaciones reales.

La racionalidad organizacional, por su parte, tiene sentido en tanto se cumplan los objetivos planteados, entonces, la configuración de estos elementos hace que se conforme una racionalidad instrumental que permita responder a las exigencias del entorno, pero, aun así, el planteamiento de dichos objetivos y la configuración de la racionalidad no eliminan los sesgos que se tienen a la hora de tomar decisiones. Es por esto que las organizaciones y los agentes que las conforman tienen racionalidad limitada.

Por tanto, aunque no se pueda llegar a una racionalidad como la plantea la teoría neoclásica, existen diferentes elementos que permiten desarrollar un pensamiento cada vez más racional. Entre ellos están el buen entendimiento del problema y la elección de la mejor alternativa posible de decisión para los cuales el uso de datos es de vital importancia, porque recolectar y usar la información de la mejor manera permitiría acercarse un poco más a la premisa de los postulados neoclásicos.

De igual forma, hay que entender que la racionalidad, según Simon (1962) y Nozick (1995), está permeada por el sistema de valores y creencias, lo que hace que esta racionalidad esté influenciada por las estructuras organizacionales en las cuales se ve inmerso el agente y, por tanto, la racionalidad termina siendo instrumental, dependiendo de las situaciones a las cuales la persona se enfrenta. En este punto, toma relevancia la inteligencia organizacional, la cual se puede definir como la capacidad que tiene la organización para procesar información y usarla para la toma de decisiones más racionales, lo que permitiría disminuir el riesgo causado por la incertidumbre a la hora de tomar decisiones.

Puesto que se pretende medir la incertidumbre para aportar a la inteligencia organizacional y agregar información importante para la toma de decisiones, se debe entender que la incertidumbre es un término que hace referencia al no conocimiento de los eventos futu-ros (Knight, 1921; Keynes, 1921, 1939). Bernstein (1998) plantea que la incertidumbre está ligada a variables de la macroeconomía, mientras que autores como Ali, Daniel y Hirshleifer, (2017), Daniel y Moskowitz, (2016), y Gervais, Kaniel y Mingelgrin (2001) afirman que la incertidumbre está asociada con los comportamientos del sistema económico, lo que repercute en la incertidumbre gerencial.

Un punto de gran relevancia es que los momentos de incertidumbre están asociados con el valor de las empresas en el tiempo (Asness, Moskowitz y Pedersen, 2013; Moskowitz et al. 2012) y, con el fin de entender las anomalías producidas por esta, diversos autores, como Frazzini (2006), y Sagi y Seasholes (2007), han planteado un análisis desde la racionalidad, mientras que autores como Hong y Stein (1999) y Daniel et al. (1998) han intentado entender este fenómeno desde el comportamiento conductual. Estas investigaciones han encontrado que, en momentos de alta incertidumbre, hay información heterogénea que genera fricción en los mercados y características específicas de las empresas. Por tanto, autores como Novy-Marx (2012) plantean que el historial de las variables macroeconómicas es de gran relevancia para identificar anomalías que desencadenan en incertidumbre.

Una de las variables que capta los niveles de incertidumbre es la tasa de cambio, la cual es relevante en la toma de decisiones y en el análisis de la incertidumbre, ya que Krugman (1983), Lof y Nyberg (2017), De Truchis y Keddad (2016), y Brahmasrene, Huang y Sissoko (2014) identifican una relación entre las fluctuaciones de la tasa de cambio, los precios de las materias primas y los mercados internacionales. De igual manera, autores como Arora y Cerisola (2001) encuentran fluctuaciones de la tasa de cambio por fluctuaciones de la política monetaria de Estados Unidos entre los años 1993 y 1995. Puesto que la tasa representativa del mercado es una de las variables macroeconómicas y financieras más relevantes en una economía, se identifican relaciones entre los precios nacionales y extranjeros, evidenciando la capacidad competitiva de los sectores que exportan e importan productos (Bergstrand, 1985; Reinhart, 1995).

Dada la importancia que tienen las variables finan-cieras a la hora de dar vestigios sobre la incertidumbre, y puesto que gran parte de la volatilidad de la tasa de cambio y los agregados económicos en Colombia se deben a los choques de las materias primas, se ha ge-nerado un campo de estudio que busca identificar cómo interactúan los precios de los commodities y la economía nacional. En países como Colombia, este análisis toma relevancia puesto que aumentó su exposición ante los mercados internacionales cuando realizó la apertura económica en los años noventa (Ortiz, 2016). Este entorno ha generado que las empresas se enfrenten a un mayor número de competidores y, por tanto, analizar qué tan expuesta está una organización ante a las variables de incertidumbre mejora la toma de decisiones.

Entendiendo que variables como los precios de las materias primas energéticas y la tasa de cambio son indicadores de incertidumbre (Golub, 1983; Lof y Nyberg, 2017; De Truchis y Keddad, 2016; Brahmasrene et al., 2014), no se puede dejar de lado el hecho de que los que toman las decisiones son seres humanos y, por tanto, un elemento que ayudará a disminuir la incertidumbre está fundamentado en una de las premisas propuestas por Taylor (1914, como se citó en Shafritz, Ott y Jang, 2015) y Fayol (1916, como se citó en Shafritz et al., 2015), padres de la administración, quienes mencionan que la persona correcta debe estar en el lugar correcto, permitiendo leer la información de una forma correcta y disminuir la incertidumbre a la hora de tomar decisiones.

Dado lo anterior, esta investigación busca medir el impacto de la incertidumbre en las organizaciones del mercado accionario colombiano desde el uso de información financiera, como los precios de las materias primas energéticas y la tasa de cambio, con el fin de aumentar la inteligencia organizacional para la toma de decisiones. Como metodología, se utilizan un Vector Autorregresivo con Factor Aumentado (FAVAR, por sus siglas en inglés) y la medición de derrame financiero para analizar los impactos y la volatilidad direccional del índice mensual de incertidumbre financiera y económica (IMIFE), el cual es proxy de incertidumbre; de esta manera, la contribución de esta investigación es identificar herramientas que les permitan a las empresas medir e identificar los impactos de la incertidumbre en las firmas. Por último, el artículo consta de cinco partes: introducción, marco teórico, estrategia empírica, resultados y conclusiones.

En este apartado se busca la unificación de dos posturas. La primera identifica qué es la incertidumbre y sus implicaciones en los distintos agentes económicos, mientras que la segunda describe cuál es el objetivo de la administración y cómo se puede mejorar la toma de decisiones en las organizaciones usando información. Después de referenciar estas dos teorías, se plantea por qué es importante medir la incertidumbre para mejorar la toma de decisiones empresariales con el fin de generar una unificación teórica.

2.1 La medición de la incertidumbre

La incertidumbre se puede definir como la volatilidad condicional de una perturbación que no es predecible desde la perspectiva de los agentes económicos. Este tipo de situación puede tener impactos negativos en los diferentes agentes económicos, puesto que deteriora el consumo, la inversión y la contratación, además de generar un endurecimiento de las restricciones finan-cieras en respuesta a las anomalías en los mercados (Jurado, Ludvigson y Ng, 2015).

Diferentes autores han planteado la importancia de la medición de la incertidumbre en las organizaciones, pues esta juega un papel fundamental en aspectos como la toma de decisiones (Fu, Chang y Yang, 2020), la generación de información (He, Hu, Guan, Deng y Han, 2012) y el análisis de confiabilidad (Wang et al., 2018). Actualmente, la modelación de la incertidumbre para los macroeconomistas y financieros es un gran reto, puesto que la literatura no menciona claramente variables que puedan medir la incertidumbre, como tampoco es clara la bidireccionalidad entre la incertidumbre y el deterioro de la actividad económica. Además, las variables que podrían mostrar la incertidumbre pueden diferir entre países y, por tanto, se deben estudiar cautelosamente las estructuras económicas nacionales de forma separada.

En el caso de Colombia, dada su estructura económica y que gran parte de sus exportaciones dependen de los bienes minero-energéticos, Oviedo-Gómez y Candelo-Viáfara (2020), además de autores como Golub (1983), Lof y Nyberg (2017), De Truchis y Keddad (2016), y Brahmasrene et al. (2014), identifican que los precios de las materias primas y la tasa de cambio dan vestigios de incertidumbre, por lo que se propone usar estas variables como alternativa de la cuantificación de incertidumbre para las organizaciones colombianas.

2.2 La empresa, su racionalidad y objetivo

Un campo de conocimiento es aquel que tiene sistematizada y probada la teoría generada (Gulick, 1965), por lo que la administración podría ser llamada una ciencia práctica con fines utilitaristas (Bunge, 2000) que permite maximizar los beneficios organizacionales. Así, Niiniluoto (1984) afirma que el conocimiento administrativo se consolida en normas técnicas para la manipulación de sistemas naturales. Por tanto, si la administración consolida y prueba su conocimiento con el fin de hacer su operación más eficiente, puede ser usada cualquier rama del conocimiento que explique las organizaciones o, a su vez, sirva para mejorar su desempeño (Tello, 2018). Dado lo anterior, y la visión praxeológica de la administración, es factible plantear métodos de otras disciplinas para mejorar el funcionamiento de las organizaciones, como lo plantea la presente investigación.

De esta forma, para analizar la toma de decisiones y la racionalidad, primero se debe entender qué es una organización y cuál es su racionalidad. Por tanto, para identificar la racionalidad de la empresa, se acude a una línea microeconómica llamada teoría de la firma. La relación que tienen la teoría de la firma y la racionalidad parte de las primeras nociones de la organización, planteadas por precursores de la teoría neoclásica de la economía, como Marshall y Walras (Groenewegen, 1995), quienes identifican la organización industrial como una unidad de decisión que permite determinar cuál es el sistema de producción más eficiente.

En esa medida, se debe plantear cuál es el fundamento del análisis del productor en la microeconomía, puesto que la firma busca maximizar sus beneficios y minimizar sus costos dada la información que proviene del merca-do. Los supuestos microeconómicos del comportamiento de la firma permiten inferir que la existencia de una em-presa está dada por la necesidad de producir un bien o servicio, y, al identificar información proveniente del mercado, se le permite buscar los máximos beneficios posibles.

En este sentido, se concibe, inicialmente, que la empresa es creada para disminuir los costos de tran-sacción a los que se ve enfrentada en el mercado, por tanto, una organización contrata a una persona con el fin de no estar interactuando continuamente en los mer-cados por todos los bienes o servicios que necesita. Así, una empresa contrata individuos hasta el punto en que sea mejor que la interacción en los mercados, lo que se denomina reducción de los costos de transacción (Coase, 1988). De igual manera, ya que la racionalidad limitada propuesta por Simon (1990) hace referencia a la capacidad limitada del ser humano para analizar los datos, las organizaciones nacen como un sistema que permite organizar y codificar la información, permitiendo una mejor toma de decisiones. De acuerdo con ello, Mintzberg (1993) afirma que la estructura de organización se forja con el fin de acoplar procedimientos y que, así, pueda ser funcional para tomar decisiones económicas.

En principio, se debe entender que ni la firma ni las personas que la componen tienen toda la información posible para tomar una decisión óptima (racionalidad limitada). De igual manera, las personas toman decisiones bajo incertidumbre y tratan de buscar los máximos beneficios de ellas (Von Neumann y Morgenstern, 1947). En este punto, donde se entiende que los postulados de la economía neoclásica no se cumplen debido a que a los agentes no les es posible maximizar, de esta ma-nera, hay un término de gran relevancia en el estudio administrativo, llamado inteligencia organizacional (IO).

Según Lozano y González (2014), la IO es un ele-mento de suprema relevancia que permite mejorar el desempeño organizacional por medio de la toma de decisiones, pues se define como la capacidad de una organización en la captación y análisis de información para su funcionamiento (Chenari, Nazem y Safari, 2013). La importancia de este término lo presentan autores como Leon, Tejada y Yataco (2003), Ercetin y Demirbulak (2002), López y Correa (2011), Reza, Sabzeparvar, Lotfi y Sadat (2014), y Ranjbarian y Esgandari (2014), quienes mencionan que una alta IO aumenta la competitividad de la empresa, volviéndola más dinámica, permitiéndole adecuarse más rápidamente al entorno y haciéndola más eficiente al momento de tomar decisiones.

En esa línea, la teoría administrativa empieza hablar de la IO con autores como Wilensky (1970), y March y Olsen (1976), afirmando que la información es la materia prima que permite hacer a las organizaciones más inteligentes, estableciendo que el buen procesamiento y la coordinación entre los agentes de la empresa permite tomar mejores decisiones, disminuyendo la incertidumbre. Por otro lado, después de la década de los noventa, autores como Núñez (2002), Mas (2005), Glynn (1996), Matsuda (1992) y Orozco (1999) retoman el concepto de IO adaptado a la era tecnológica y los sistemas de información, en tanto que en este ámbito es mucho más grande y complejo. Para entender cómo funciona la inteligencia organizacional, León et al. (2003) y Gómez (2012) afirman que se debe tener información de todo tipo y que, a su vez, provenga de todos los rincones de la organización para que en su procesamiento se puedan tomar mejores decisiones.

2.3 La utilidad de la medición de impacto de la incertidumbre en las organizaciones

Al reconocer que las organizaciones tienen una racionalidad y que, a su vez, buscan maximizar los beneficios, autores como Bernstein (1998), Ali et al. (2017), Daniel y Moskowitz (2016), y Gervais et al. (2001) plantean que la incertidumbre está ligada a variables de la macroeconomía y los mercados internacionales; entonces, es factible analizar variables como los precios de las materias primas energéticas y la tasa de cambio, como proxy de la incertidumbre. De esta forma el co-rrecto uso de la información en las organizaciones –que en este caso son las variables financieras– aumenta la eficiencia organizacional, lo cual está asociado con la inteligencia organizacional.

En tanto que la incertidumbre se refiere al no conocimiento de los eventos futuros (Knight, 1921; Keynes, 1921, 1939), identificar cómo impactan las mate-rias primas energéticas y la tasa de cambio permite saber cuáles son los posibles efectos de la incertidumbre en las firmas; por tanto, los gestores pueden usar esta información como base para la toma de decisiones. Dado que esto repercute en el uso de información, y que la inteligencia organizacional es la capacidad de una organización frente a la captación y el análisis de información (Chenari et al., 2013), se debe tener el personal capacitado para realizarlo el procesamiento y análisis de información (Candelo-Viáfara, 2020).

Para identificar cómo podría ser el uso de este tipo de metodologías, se realizó una estimación del impacto de la incertidumbre sobre el crecimiento del valor de las acciones en la bolsa de valores colombiana, el cual está relacionado con el resultado financiero de las organizaciones. La elección de dicha metodología está restringida por la información disponible en cada caso. En nuestro estudio se cuenta con la información de los mercados accionarios, la tasa de cambio y los precios de las materias primas energéticas como medida de actividad empresarial e incertidumbre, respectivamente.

Con el fin de identificar cómo impacta el nivel de incertidumbre a las empresas, se estima un modelo FAVAR, el cual fue propuesto por Bernanke, Boivin y Eliasz (2005) y permite realizar un modelo de vectores autorregresivos (VAR), acompañado de la estimación de factores que pueden describir de manera detallada el nivel de incertidumbre. Este tipo de modelos se pueden reformular como un VAR propuesto por Sims (1980) de la siguiente manera:

(1)

(1)

En donde Yt muestra el vector de variables visibles, que en este caso debe ser una variable que mida la actividad empresarial. El vector se puede representar como una matriz de M×1, donde las variables que lo componen tienen una frecuencia temporal t=1,2,…T . Igualmente, se estructura un factor de información Ft, cuyas dimensiones son K×1, y acumula factores compuestos por información no observable que, en este caso, es el nivel de incertidumbre. En esa línea,  (L) es la matriz de estimadores de orden d, y

(L) es la matriz de estimadores de orden d, y  t simboliza el término de error, con media cero y varianza constante.

t simboliza el término de error, con media cero y varianza constante.

El factor Ft se estima por un modelo de factores dinámicos (MFD) (Geweke, 1977 que, igualmente, fue aplicado por Stock y Watson (2005, 2011) de manera extensa, este factor está dada por:

(2)

(2)

Xt es una matriz de N×1, y describe el nivel de incertidumbre. Asimismo, Λ es la matriz de esti-madores de los factores con dimensiones N×K; por otro lado, Ft es el factor de incertidumbre y et es el error del modelo.

Para analizar si las empresas captan o emiten choques financieros, se utiliza el método propuesto por Diebold y Yilmaz (2012), considerando el modelo FAVAR propuesto anteriormente, pero de una forma generalizada descrita por Koop, Pesaran y Potter (1996), y Pesaran y Shin (1998), lo que permite analizar descomposiciones de varianza sin importar el orden de las variables. Esto es permitido en esta metodo-logía puesto que, en lugar de intentar ortogonalizar las perturbaciones, se generan choques correlacionados, pero se explican apropiadamente utilizando la dis-tribución de errores observada históricamente. Esta metodología permite medir el contagio y la dirección del derrame financiero.

3.1 Datos que permiten medir la incertidumbre

La Figura 1 muestra el comportamiento de la tasa representativa del mercado y de los precios del petróleo (WTI) desde febrero de 2000 hasta marzo de 2020, con las variables normalizadas. Se analiza el histórico de los precios del petróleo ya que es la materia prima más representativa en Colombia. De esta forma, podemos decir que la particularidad de esta gráfica recae en identificar los momentos de incertidumbre, observando el comportamiento de estas dos variables.

Un resultado interesante parte de identificar que, en momentos de alta incertidumbre, la tasa representativa del mercado peso-dólar aumenta considerablemente y los precios del petróleo bajan ampliamente, lo cual se puede reafirmar en los puntos siguientes. En 2008, en la crisis subprime, los precios del petróleo bajaron considerablemente y la tasa de cambio tuvo un comportamiento inverso, pero no en igual proporción. Vale resaltar que la baja de los precios del petróleo se debió a una disminución de la demanda, mientras que la revaluación de la tasa de cambio se dio por la correlación inversa entre los términos de intercambio y la tasa representativa del mercado en Colombia (Oviedo-Gómez y Candelo-Viáfara, 2020; Candelo, 2018).

Por otro lado, la devaluación de los precios del petróleo en 2014 fue debido a una contracción de la demanda y un auge de la oferta, además de cambios del objetivo por parte de la OPEP, la disminución de la incertidumbre por causas geopolíticas y la apreciación del dólar estadounidense (World Bank, 2015). Igual-mente, se puede observar que, en 2018, cuando China y Estados Unidos empezaron la guerra comercial, el precio del petróleo bajó y la tasa de cambio aumentó significativamente. Por último, en enero de 2020, cuan-do se identificó la posibilidad de que el COVID-19 se convirtiera en una enfermedad global, la tasa de cambio empezó a subir hasta puntos históricos, y lo contrario ocurrió con los precios del petróleo, por la contracción de la demanda. Esto parece indicar que cuando hay mayor volatilidad de estas variables, hay una mayor incertidumbre.

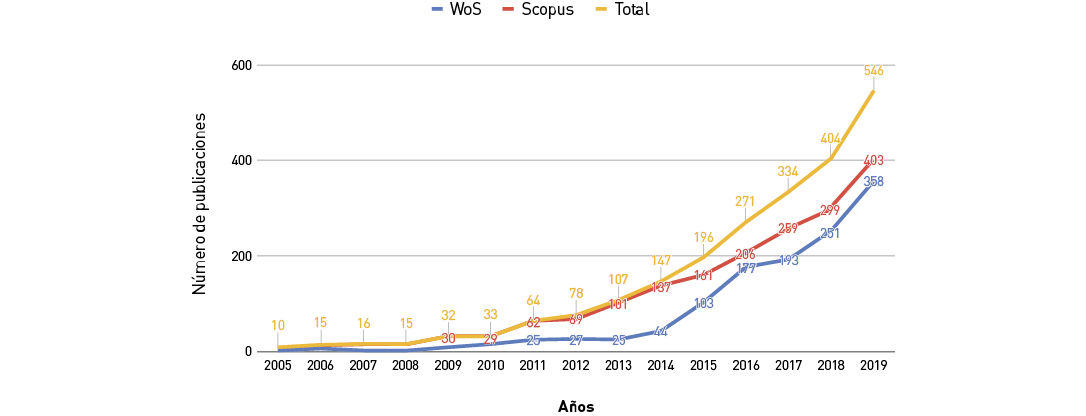

En la estimación del modelo, se genera un factor de incertidumbre, desarrollado por Candelo-Viáfara (2021), utilizando datos de frecuencia mensual entre el 1.° de enero de 2005 hasta mayo de 2020. El factor, que es un proxy de la incertidumbre en la economía nacional, se ha llamado índice mensual de incertidumbre financiera y económica (IMIFE) (Candelo-Viáfara, 2021), el cual se genera utilizando la metodología propuesta por Stock y Watson (2005, 2011).

En el diseño del anterior índice, se recurre a lo planteado por Golub (1983), Krugman (1983), Lof y Nyberg (2017), De Truchis y Keddad (2016), y Brahmas-rene et al. (2014), quienes identifican una relación entre las variaciones de la tasa de cambio y los precios de las materias primas. Hay que resaltar que, como se observa en la Figura 1, la tasa de cambio y las materias primas como el petróleo tienen comportamiento opuesto, por tanto, se multiplican por (-1) los precios de las materias primas (petróleo, carbón, gas), con el propósito de que compartan tendencias comunes con la tasa de cambio.

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

Figura 1. Historial mensual de la tasa representativa del mercado y precios del petróleo desde 02-2000 a 03-2020.

El factor de incertidumbre se presenta en la Figura 2, donde su comportamiento permite identificar altos momentos de incertidumbre en la economía colom-biana. Es posible observar que, en los momentos de crisis, como en 2008, este factor tiene un aumento vertiginoso, lo cual permite identificar que, en la crisis subprime, la economía nacional pasó de bajos niveles de incertidumbre –debidos a los precios históricos de las materias primas– a altos momentos de incertidumbre cuando aquellos tienen una caída vertiginosa. En esa misma línea, a mediados de 2014, cuando los precios de los hidrocarburos bajaron por factores ya mencionados, existe un aumento de este factor e, igualmente, un menor crecimiento de la economía nacional. También este indicador muestra aumentos de la incertidumbre en el año 2018, por la guerra comercial entre China y Estados Unidos, y, a su vez, muestra niveles históricos de incertidumbre en abril de 2020, debido a la llegada del COVID-19 a Colombia.

4.1 Orden de integración de las series

Para la estimación del modelo FAVAR, una de las condiciones necesarias es que las series sean estacionarias, por tanto, se diferencian las series y se realizan las pruebas de raíz unitarias de Augmented Dickey-Fuller Test Static y Phillip-Perron Test Statistic, donde la hipótesis nula plantea la existencia de raíz unitaria. La Tabla 1 muestra que el IMIFE es una variable de orden uno I (1) que, con la primera diferencia, se convierte en estacionaria, y lo mismo sucede con el crecimiento del valor de las acciones. De esta manera, se puede estimar el modelo FAVAR con las variables en su primera diferencia.

4.2 Estabilidad del modelo

Para identificar la significancia y estabilidad del modelo, los estimadores deben converger (suma menor a 1) y que los residuales del modelo pasen sus respectivas pruebas de diagnóstico (normalidad, homocedasticidad, no autocorrelación). Con el fin de identificar la convergencia de los estimadores, se realiza la prueba de raíz de polinomio característico, donde se identifica que, a 12 rezagos, la suma de las raíces es menor a uno, lo que se puede observar en la Figura 3.

De igual manera, se realiza la prueba de normalidad de los residuales Jarque-Bera, donde la hipótesis nula es de normalidad de los residuales. La Tabla 2 muestra que los residuales son normales a todos los niveles de confianza.

La Tabla 3 muestra la prueba de heterocedasticidad de White de los residuales, donde la hipótesis nula plantea residuales homocedásticos y, de esta manera, se identifica que los residuales del modelo cumplen la prueba de heterocedasticidad a todos los niveles de confianza.

Asimismo, se realiza la prueba de no autocorrelación, donde se identifica que, a 12 rezagos, los residuales del modelo no están autocorrelacionados, lo cual se puede ver en la Tabla 4.

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

Figura 2. Índice mensual de incertidumbre financiera y económica (IMIFE).

Fuente: elaboración propia.

Figura 3. Raíces inversas de polinomio característico).

4.3 Funciones impulso respuesta

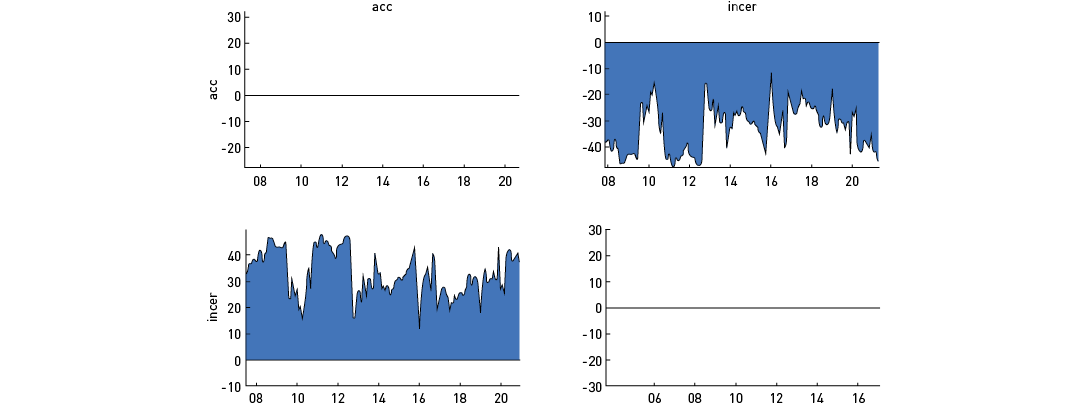

Para medir el impacto de la incertidumbre en las empresas del mercado accionario colombiano, se realizó un modelo FAVAR utilizando el IMIFE, que muestra el nivel de incertidumbre. Como medida de rendimiento organizacional en Colombia, se utiliza el crecimiento del valor de las acciones; de esta forma, se puede identificar cómo impacta la incertidumbre en la valoración de las empresas. La Figura 4 muestra los resultados de la respuesta generalizada del modelo a dos desviaciones estándar, donde se puede identificar que un aumento de la incertidumbre impacta negativa y significativamente el crecimiento del valor de las empresas por tres meses.

Tabla 1. Pruebas de raíz unitaria.

|

Variables |

Prueba de Dickey-Fuller |

Prueba de Phillip-Perron |

||||||

|

ADF en niveles |

ADF en primera diferencia |

PP en niveles |

PP en primera diferencia |

|||||

|

t-estadístico |

Prob. |

t-Statistics |

Prob. |

t-estadístico |

Prob. |

t-estadístico |

Prob. |

|

|

Tendencia e intercepto |

Nada |

Tendencia e intercepto |

Nada |

|||||

|

Crecimiento valor acciones |

-2,98521 |

0,1390 |

-6,42647 |

0,0000 |

-2,96041 |

0,1457 |

-12,1817 |

0,0000 |

|

IMIFE |

2,66467 |

0,2524 |

-10,3309 |

0,0000 |

-2,14094 |

0,5199 |

-10,013 |

0,0000 |

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

La Tabla 5 muestra la descomposición de varianza del modelo, la cual permite identificar que un aumento de la incertidumbre puede hacer variar el crecimiento del valor de las acciones hasta un 93 %.

|

Prueba de normalidad (Jarque-Bera) |

Estadístico |

p-valor |

|

0,56549 |

0,9721 |

Fuente: elaboración propia.

Tabla 3. Test de heterocedasticidad.

|

Prueba de Heterocedasticidad de White |

Chi-sq |

p-valor |

|

247,910 |

0,2718 |

Fuente: elaboración propia.

Tabla 4. Prueba de autocorrelación.

|

Periodo |

LM-Stat |

p-valor |

|

1 |

1,383129 |

0,8471 |

|

2 |

3,695673 |

0,4488 |

|

3 |

2,246244 |

0,6906 |

|

4 |

1,092403 |

0,8955 |

|

5 |

2,177283 |

0,7032 |

|

6 |

5,427980 |

0,2461 |

|

7 |

2,041788 |

0,7281 |

|

8 |

7,384500 |

0,1169 |

|

9 |

4,764623 |

0,3123 |

|

10 |

3,847564 |

0,4270 |

|

11 |

4,775135 |

0,3112 |

|

12 |

4,817772 |

0,3065 |

Fuente: elaboración propia.

De igual manera, para identificar si las empresas colombianas son receptoras de incertidumbre o transmisoras de esta, se estimó, con las variables mencionadas anteriormente, el método propuesto por Diebold y Yilmaz (2012), puesto que permite calcular los efectos de contagio de la volatilidad total y direccional. La Figura 5 muestra si el crecimiento de las acciones es receptora o transmisora de choques financieros ante el nivel de incertidumbre. En este caso, se puede notar que, en todos los períodos, el crecimiento del valor de las acciones es receptora de choques frente a la incertidumbre financiera1.

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

Figura 4. Función impulso respuesta de la variación del crecimiento de las acciones frente a la incertidumbre.

Tabla 5. Descomposición de la varianza.

|

Mes |

Varianza |

|

1 |

93,63893 |

|

2 |

81,53241 |

|

3 |

81,43758 |

|

4 |

81,10289 |

|

5 |

76,93051 |

|

6 |

77,18693 |

|

7 |

75,70158 |

|

8 |

73,73851 |

|

9 |

74,00278 |

|

10 |

73,52683 |

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

4.4 Otros factores necesarios para la medición del impacto de la incertidumbre en las organizaciones

De acuerdo a lo anterior –y no menos relevante–, para el buen procesamiento de la información financiera y para que la organización sea más inteligente, cobra relevancia la premisa propuesta por Fayol (1916, como se citó en Shafritz et al., 2015) y Taylor (1914, como se citó en Shafritz et al., 2015), quienes mencionan que “la persona correcta debe estar en el lugar correcto”, lo que permitirá a la firma leer la información de una forma adecuada y disminuir la incertidumbre a la hora de tomar decisiones. De lo contrario, si existen los métodos, pero el personal no está capacitado para el manejo de la información, el aumento de la eficiencia organizacional no será posible. Es decir, para el desarrollo de la metodología planteada, se debe tener el personal adecuado, y esto hará que las organizaciones puedan tomar mejores decisiones.

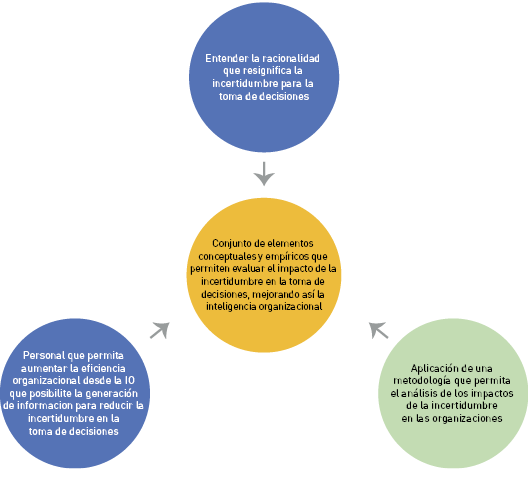

Para realizar una síntesis de lo mencionado anteriormente, se plantea un diagrama que muestra los elementos necesarios para medir y disminuir la incertidumbre en las organizaciones colombianas (Figura 6).

La articulación de estos elementos se convierte en un resultado importante para analizar la incertidumbre en la toma de decisiones en las empresas, así como en un referente para la incorporación de esta herramienta en los procesos y procedimientos que los gerentes o responsables de las organizaciones utilizan como criterio para la toma de decisiones.

4.5 Discusión de resultados

El procesamiento de la información de manera tal que pueda ser útil para las organizaciones aumenta la inteligencia organizacional (March y Olsen, 1976; Wilensky, 1970). Lo anterior se alinea con algunas de-finiciones referentes al objetivo de la administración, en el sentido que las ciencias de la administración son ramas del conocimiento prácticas, que buscan la maximización de los objetivos organizacionales (Bunge, 2000; Niiniluoto, 1984; Tello, 2018). Asimismo, permite identificar que el procesamiento de información que genere conocimiento del comportamiento organizacional –como la medición del efecto de la incertidumbre en las organizaciones– se convierte en insumo para la toma de decisiones.

En el caso particular de la economía colombiana, se ha evidenciado que la fluctuación de los precios de los commodities y la tasa de cambio tienen un impacto en diferentes agregados económicos (Oviedo-Gómez y Candelo-Viáfara, 2020) y variables que se precisan como indicadores de incertidumbre (Golub, 1983; Lof y Nyberg, 2017), lo que impacta en la toma de decisiones gerenciales (Daniel y Moskowitz, 2016; Gervais et al., 2001). Por tanto, puesto que se ha identificado que la incertidumbre puede afectar negativamente la actividad de las empresas, la metodología y los resultados de esta investigación pueden ser base para la generación de herramientas que permitan repeler el impacto de la incertidumbre en las organizaciones.

Esta investigación tuvo como objetivo medir el efecto de la incertidumbre en las organizaciones del mercado accionario colombiano, a partir del uso de información financiera, con el fin de aumentar la inteligencia organizacional para la toma de decisiones. Con el propósito de entender por qué las organiza-ciones deberían medir el efecto de la incertidumbre, se analizaron elementos teóricos, como la administra-ción y su enfoque, la racionalidad de la empresa, la toma de decisiones, la inteligencia organizacional y la utilidad de identificar el efecto de la incertidumbre con variables financieras. De igual manera, se utilizaron las metodologías propuestas Bernanke, Boivin y Eliasz (2005), y Diebold y Yilmaz (2012) para medir el choque de la incertidumbre en el crecimiento de los precios de las acciones colombianas.

Fuente: elaboración propia con base en Federal Bank of St. Louis, Fred Economic Data database.

Figura 5. Dirección neta de la volatilidad del contagio entre el crecimiento de las acciones y el nivel de incertidumbre.

Fuente: elaboración propia.

Figura 6. Articulación de los elementos para medir y reducir la incertidumbre organizacional.

A partir del desarrollo de la investigación, es posible concluir que la organización tiene una racionalidad que busca maximizar sus beneficios con la minimización de los costos. En la misma forma, se involucra un término denominado inteligencia organizacional (IO), que autores como Lozano y González (2014) identifican como un elemento de suprema relevancia que permite mejorar la eficiencia organizacional por medio de la toma de decisiones, debido a que es la habilidad de una empresa para la captación y el análisis de información para su funcionamiento (Chenari et al., 2013).

Para medir el efecto de la incertidumbre, se realizó un modelo FAVAR, además de identificar la dirección del impacto de esta. De esta manera, también se pudo identificar su incidencia en el crecimiento del valor de las acciones colombianas, permitiendo describir que un aumento de la incertidumbre impacta negativa y significativamente el crecimiento del valor de las empresas en tres meses. Asimismo, el nivel de incertidumbre puede hacer variar hasta un 93 % el crecimiento del valor de las acciones, siendo el crecimiento del precio de las acciones un receptor neto de incertidumbre.

Por último, la información generada por el análisis del impacto de la incertidumbre sobre las organizaciones que cotizan en la bolsa colombiana aumenta la inteligen-cia organizacional y, a su vez, contribuye a entender cómo impacta la incertidumbre en las organizaciones, entregando a los tomadores de decisiones una herra-mienta para la construcción de portafolios financieros y la estrategia organizacional. Los resultados de esta investigación tienen límites asociados al marco teórico, al contexto y a las definiciones metodológicas, de ma-nera que es posible inferir que, probablemente, existan otros elementos que puedan medir la incertidumbre en la economía nacional. De igual forma, todavía no existe evidencia que permita identificar que estas variables puedan medir la incertidumbre en sectores económicos como turismo y servicios. Asimismo, este estudio se convierte en punto de partida para nuevas investigaciones que busquen analizar la incertidumbre en la toma de decisiones organizacionales.

Este artículo se deriva de la tesis de Juan Manuel Candelo Viafara para optar al título de doctor en administración con énfasis en finanzas cuantitativas de la Universidad del Valle-Colombia.

NOTAS

1 En las filas se identifica el trasmisor y en las columnas el receptor. Una fluctuación hacia arriba quiere decir trasmisión, y una fluctuación hacia abajo quiere decir receptor.

Ali, U., Daniel, K. D. y Hirshleifer, D. A. (2017). One brief shining moment (um): Past momentum performance and momentum reversals. Columbia Business School Research Paper, 17-48. http://dx.doi.org/10.2139/ssrn.2956493

Arora, V. y Cerisola, M. (2001). How does US monetary policy influence sovereign spreads in emerging markets? IMF Staff Papers, 48(3), 474-498. https://doi.org/10.2307/4621680

Asness, C. S., Moskowitz, T. J. y Pedersen, L. H. (2013). Value and momentum everywhere. The Journal of Finance, 68(3), 929-985. https://doi.org/10.1111/jofi.12021

Bergstrand, J. H. (1985). The gravity equation in international trade: some microeconomic foundations and empirical evidence. The review of economics and statistics, 474-481. https://doi.org/10.2307/1925976

Bernstein, P. L. (1998). Against the Gods: the remarkable story of Risk. John Wiley & Sons. Inc

Bernanke, B. S., Boivin, J., & Eliasz, P. (2005). Measuring the effects of monetary policy: a factor-augmented vector autoregressive (FAVAR) approach. The Quarterly journal of economics, 120(1), 387-422. https://doi.org/10.1162/0033553053327452

Bloom, N. (2009). The impact of uncertainty shocks. Econometrica, 77(3), 623-685. https://doi.org/10.3982/ECTA6248

Brahmasrene, T., Huang, J. C. y Sissoko, Y. (2014). Crude oil prices and exchange rates: Causality, variance decomposition and impulse response. Energy Economics, 44, 407-412. https://doi.org/10.1016/j.eneco.2014.05.011

Bunge, M. (2000). La investigación científica. Su estrategia y su Filosofía. México: Ariel.

Candelo, J. M. (2018). Impactos indirectos de la tasa de cambio y los precios del petróleo en una economía no petrolera: aproximaciones VECM y VAR para el Valle del Cauca, Colombia. Finanzas y Política Económica, 10(2), 403-436. https://doi.org/10.14718/revfinanzpolitecon.2018.10.2.9

Candelo-Viáfara, J. (2020). La educación y la distribución del tiempo laboral como variables para la selección de personal y la eficiencia organizacional. Revista Escuela de Administración de Negocios, 88, 49-62. https://doi.org/10.21158/01208160.n88.2020.2498

Candelo-Viáfara, J. M. (2021). Índice mensual de incertidumbre financiera y económica (IMIFE) para la economía colombiana. Lecturas de Economía, 95, 85-104. https://doi.org/10.17533/udea.le.n95a343318

Candelo-Viáfara, J. y Oviedo-Gómez, A. (2020). Efecto derrame del mercado internacional en las economías latinoamericanas: los casos de Chile, Brasil, Colombia y México. Apuntes del Cenes, 39(70). 107-138. https://doi.org/10.19053/01203053.v39.n70.2020.10876

Cerda, R., Silva, Á. y Valente, J. (2016). Economic Uncertainty Impact in a Small Open Economy: The Case of Chile. Recuperado de https://negocios.udd.cl/files/2016/12/CerdaSilvaValente_EU_Chile_Paper.pdf

Chenari, H., Nazem, F. y Safari, M. (2013). Modeling Organizational Intelligence Based on Knowledge Management in the Technical and Vocational Training Organization of Tehran. En 14th European Conference on Knowledge Management (pp. 167-173). Kaunas, Lithuania: Kaunas University of Technology.

Coase, R. H. (1988). The Nature of the Firm: Meaning. Journal of Law, Economics, & Organization, 4(1), 19–32. http://www.jstor.org/stable/765012

Daniel, K., Hirshleifer, D., & Subrahmanyam, A. (1998). Investor psychology and security market under-and overreactions. The Journal of Finance, 53(6), 1839-1885. https://doi.org/10.1111/0022-1082.00077

Daniel, K. y Moskowitz, T. J. (2016). Momentum crashes. Journal of Financial Economics, 122(2), 221-247. https://doi.org/10.1016/j.jfineco.2015.12.002

De Truchis, G. y Keddad, B. (2016). On the risk comovements between the crude oil market and US dollar exchange rates. Economic Modelling, 52, 206-215. https://doi.org/10.1016/j.econmod.2014.11.014

Diebold, F. X. y Yilmaz, K. (2012). Better to give than to receive: Predictive directional measurement of volatility spillovers. International Journal of Forecasting, 28(1), 57-66. https://doi.org/10.1016/j.ijforecast.2011.02.006

Ercetin, S. y Demirbulak, D. (2002). Action Research… Organizational Intelligence… Curriculum Development. Educational Research Quarterly, 21(1), 41-49.

Frazzini, A. (2006). The disposition effect and underreaction to news. The Journal of Finance, 61(4), 2017-2046. https://doi.org/10.1111/j.1540-6261.2006.00896.x

Fu, C., Chang, W. y Yang, S. (2020). Multiple criteria group decision making based on group satisfaction. Information Sciences, 518, 309-329. https://doi.org/10.1016/j.ins.2020.01.021

Gervais, S., Kaniel, R. y Mingelgrin, D. H. (2001). The high-volume return premium. The Journal of Finance, 56(3), 877-919. https://doi.org/10.1111/0022-1082.00349

Geweke, J. (1977). The dynamic factor analysis of economic time series. En D. J. Aigner & A. S. Goldberger (eds.): Latent Variables in Socioeconomic Models (pp. 365-383). North-Holland Publications.

Glynn, M. A. (1996). Innovative genius: A framework for relating individual and organizational intelligences to innovation. Academy of Management Review, 21(4), 1081-1111. https://doi.org/10.5465/amr.1996.9704071864

Gómez, A. (2012). Statistical-methodological proposal to measure organizational intelligence, based on the fifth discipline by Peter Senge. Negotium, 22(9), 53-83. Recuperado de http://www.revistanegotium.org/pdf/22/art3.pdf

González, S., & Hernández, E. (2016). Impactos indirectos de los precios del petróleo en el crecimiento económico colombiano. Lecturas de Economía, (84), 113-141. https://doi.org/10.17533/udea.le.n84a04

Golub, S. S. (1983). Oil prices and exchange rates. The Economic Journal, 93(371), 576-593. https://doi.org/10.2307/2232396.

Groenewegen, P. (1995). A soaring eagle: Alfred Marshall 1842-1924. Aldershot: Edward Elgar Publishing.

Gulick, L. (1965). Management is a Science. Academy of Management Journal, 8(1), 7-13.

Haddow, A., Hare, C., Hooley, J. y Shakir, T. (2013). Macroeconomic uncertainty: What is it, how can we measure it and why does it matter? Bank of England, 53(2), 100-109.

He, Y., Hu, L., Guan, X., Deng, Y. y Han, D. (2012). New method for measuring the degree of conflict among general basic probability assignments. Science China Information Sciences, 55(2), 312-321. https://doi.org/10.1007/s11432-011-4346-0

Hong, H. y Stein, J. C. (1999). A unified theory of underreaction, momentum trading, and overreaction in asset markets. The Journal of Finance, 54(6), 2143-2184. https://doi.org/10.1111/0022-1082.00184

Jurado, K., Ludvigson, S. C. y Ng, S. (2015). Measuring uncertainty. American Economic Review, 105(3), 1177-1216. https://doi.org/10.1257/aer.20131193

Keynes, J. M. (1921). A treatise on probability. New York: St. Martins Press.

Keynes, J. M. (1939). The League of Nations Professor Tinbergen's Method. The Economic Journal, 49(195), 558-577.

Knight, F. H. (1921). Risk, uncertainty and profit. Boston, MA: Houghton Mifflin Co.

Koop, G., Pesaran, M. H. y Potter, S. M. (1996). Impulse response analysis in nonlinear multivariate models. Journal of Econometrics, 74(1), 119-147. https://doi.org/10.1016/0304-4076(95)01753-4

Krugman, P. (1983). Oil shocks and exchange rate dynamics. En Exchange rates and international macroeconomics (pp. 259-284). Chicago: University of Chicago Press. Recuperado de http://www.nber.org/chapters/c11382

León, M., Tejada, G. y Yataco, T. (2003). Las Organizaciones Inteligentes. Industrial Data, 6(2), 82-87.

Lof, M. y Nyberg, H. (2017). Noncausality and the commodity currency hypothesis. Energy Economics, 65, 424-433. https://doi.org/10.1016/j.eneco.2017.05.024

López, I. y Correa, M. (2011). Fuentes de información e inteligencia organizacional en investigación. El caso de la Universidad Tecnológica de Pereira. Cuadernos de Administración, 24(42), 231-252. Recuperado de http://www.scielo.org.co/pdf/cadm/v24n42/v24n42a11.pdf

Lozano, J., y González, C. (2014). Una propuesta para la definición de la inteligencia organizacional. Universidad & Empresa, 16(26), 155-171.

March, J. G. y Olsen, J. P. (1976). Organizational Learning and the Ambiguity of the Past. Ambiguity and Choice in Organizations, 2(1), 54-68.

Mas, A. (2005). Antecedentes y situación actual de los conceptos y métodos para el desarrollo de la inteligencia organizacional. ACIMED, 13(4), 1-25.

Matsuda, T. (1992). Organizational intelligence: Coordination of human intelligence and machine intelligence. En P. Bourgine y B. Walliser (Eds.), Economics and Cognitive Science (pp. 171-180). Oxford: Pergamon.

Mendoza, O. & Vera, D. (2010). The asymmetric effects of oil shocks on an oil-exporting Economy. Cuadernos de Economía, 47(135), 3-1. http://dx.doi.org/10.4067/S0717-68212010000100001

Mintzberg, H. (1993). Structure in fives: Designing effective organizations. Englewood Cliffs, NJ: Prentice-Hall.

Moskowitz, T. J., Ooi, Y. H., & Pedersen, L. H. (2012). Time series momentum. Journal of Financial Economic, 104(2), 228-250. https://doi.org/10.1016/j.jfineco.2011.11.003

Niiniluoto, I. (1984). Is science progressive? Dordrecht: D. Reidel.

Novy-Marx, R. (2012). Is momentum really momentum? Journal of Financial Economics, 103(3), 429-453. https://doi.org/10.1016/j.jfineco.2011.05.003

Nozick, R. (1995). La naturaleza de la racionalidad. Barcelona: Paidós.

Núñez, M. (2002). Organizational change and accounting: The gun-powder monopoly in New Spain, 1757-87. Accounting, Business & Financial History, 12(2), 275-315. https://doi.org/10.1080/09585200210134956

Orozco, E. (1999). La inteligencia organizacional en la industria biofarmacéutica. Ciência da Informação, 28(1), 59-66. http://dx.doi.org/10.1590/S0100-19651999000100008

Ortiz, C. H. (2016). Diversificación productiva y crecimiento económico. Cali: Universidad del Valle.

Oviedo, A. F. y Sierra, L. P. (2019). Importancia de los términos de intercambio en la economía colombiana. CEPAL Review, 128, 125-154. Recuperado de https://repositorio.cepal.org/bitstream/handle/11362/44740/RVE128_Oviedo.pdf?sequence=1&isAllowed=y

Oviedo-Gómez, A. y Candelo-Viáfara, J. M. (2020). Mining and Energy Commodity Price Effects on Colombian Economy. Cuadernos de Administración, 36(67), 3-15. https://doi.org/10.25100/cdea.v36i67.8641

Pesaran, M. H. y Shin, Y. (1998). Generalized impulse response analysis in linear multivariate models. Economics Letters, 58(1), 17-29. https://doi.org/10.1016/S0165-1765(97)00214-0

Poncela, P., Senra, E. & Sierra, L. P. (2016). Long-term links between raw materials prices, real exchange rate and relative de-industrialization in a commodity-dependent economy: empirical evidence of "Dutch disease" in Colombia. Empirical Economics, 52(2), 777-798. https://doi.org/10.1007/s00181-016-1083-7

Ranjbarian, R. y Esgandari, K. (2014). Ranking of Organizational Intelligence Aspects of Chancellors of Islamic Azad Universities. Applied mathematics in Engineering, Management and Technology, 2(2), 1-8.

Reinhart, C. M. (1995). Devaluation, Relative Prices and International Trade: Evidence from Developing Countries. Staff Papers, 42(2), 290-312. https://doi.org/10.2307/3867574

Reza, H., Sabzeparvar, M., Lotfi, M. y Sadat, Z. (2014). Evaluation of the Role of Organizational Intelligence in Organizational Performance Using a Seven Dimensional Model of Albrecht. Journal of Applied Environmental and Biological Sciences, 4(7), 49-54.

Sagi, J. S. y Seasholes, M. S. (2007). Firm-specific attributes and the cross-section of momentum. Journal of Financial Economics, 84(2), 389-434. https://doi.org/10.1016/j.jfineco.2006.02.002

Shafritz, J. M., Ott, J. S. y Jang, Y. S. (2015). Classics of organization theory. Boston, MA: Cengage Learning.

Simon, H. A. (1962). El comportamiento administrativo. Madrid: Aguilar.

Simon, H. A. (1990). Bounded rationality. En J. Eatwell, M. Milgate y P. Newman (Eds.), Utility and probability (pp. 15-18). London: Palgrave Macmillan.

Sims, C. A. (1980). Macroeconomics and reality. Econometrica, 48(1), 1-48.

Stock, J. H. y Watson, M. W. (2005). Implications of dynamic factor models for VAR analysis. National Bureau of Economic Research (Working paper), 11467, 1-67. Recuperado de https://www.nber.org/papers/w11467

Stock, J. H. y Watson, M. W. (2011). Dynamic factor models. Oxford handbook of economic for recasting, 1, 35-59. https://doi.org/10.1093/oxfordhb/9780195398649.013.0003

Tello, C. (2018). El concepto de organización, tan cerca y tan lejos. En Tello Castrillón, C. y Pineda, E. F. (comps.), Conjeturas orga-nizacionales Fundamentos para el estudio de la organización (pp. 79-102). Bogotá: Universidad Nacional de Colombia. Recuperado de https://repositorio.unal.edu.co/handle/unal/68982?show=full

Von Neumann, J. y Morgenstern, O. (1947). Theory of games and economic behavior (2.ª ed.). Princeton, NJ: Princeton University Press.

Wang, Z., Gao, J. M., Wang, R. X., Chen, K., Gao, Z. Y. y Jiang, Y. (2018). Failure mode and effects analysis using Dempster-Shafer theory and TOPSIS method: Application to the gas insulated metal enclosed transmission line (GIL). Applied Soft Computing, 70, 633-647. https://doi.org/10.1016/j.asoc.2018.06.015

Wilensky, H. (1970). Intelligence in Industry: The uses and abuses of experts. The Annals of the American Academy of Political and Social Science, 388, 46-58.

World Bank. (2015). Global Economic Prospects, January 2015. Washington, DC: World Bank.