INFLUENCIA DE LA DEUDA CON EL PÚBLICO Y LA CONCENTRACIÓN DE LA PROPIEDAD EN LA TRANSPARENCIA DEL MERCADO DE CAPITALES CHILENO

DIGNA AZÚA ÁLVAREZ*1, VERÓNICA PIZARRO TORRES2, BERTA SILVA PALAVECINOS3, PAOLA DÍAZ RIFFO4

1Doctora en Ciencias de Gestión, París IX, Francia. Docente Investigador, Pontificia Universidad Católica de Valparaíso, Chile. Dirigir correspondencia a: Pontificia Universidad Católica de Valparaíso, Avenida Brasil 2830, Valparaíso, Chile. digna.azua@ucv.cl

2PhD. en Ciencias Empresariales, Universidad Autónoma de Madrid, España. Docente Investigador, Universidad de Chile, Chile. vpizarro@fen.uchile.cl

3PhD en Ciencias Empresariales (Candidata), Universidad Autónoma de Madrid, España. Magíster en Gestión Mención Contabilidad y Finanzas, Pontificia Universidad Católica de Valparaíso, Chile. Docente Investigador, Pontificia Universidad Católica de Valparaíso, Chile. bsilva@ucv.cl

4Magíster en Gestión Mención Finanzas y Contabilidad. Docente Investigador, Pontificia Universidad Católica de Valparaíso, Chile. paola.diaz@ucv.cl

* Autor para correspondencia.

Fecha de recepción: 23-12-2008 Fecha de corrección: 14-04-2010 Fecha de aceptación: 13-04-2010

RESUMEN

Este estudio analiza el impacto de la deuda con bonos y de la concentración de la propiedad, sobre la transparencia de la información, en las empresas chilenas. Las hipótesis sugeridas señalan que la deuda con bono y la concentración de la propiedad, deberían presentar un efecto significativo sobre la transparencia de la información. Para probar estas hipótesis se aplicó un modelo econométrico, utilizando la información publicada por sociedades anónimas chilenas, que mostraban deuda con bonos, en el periodo 2001-2005. Los resultados muestran que sólo las variables relacionadas con la concentración de la propiedad, se comportan conforme a lo esperado.

PALABRAS CLAVE

Índice de transparencia, gobierno corporativo, asimetría de información.

Clasificación JEL: M49

ABSTRACT

Impact of debt to the public and concentration of property ownership on the transparency of the chilean capital market.

This study examines the impact of debt in bonds and the concentration of ownership on the transparency of information in Chilean companies. The suggested hypotheses point out that the debt in bonds and the concentration of ownership should have a significant effect on the transparency of information. To prove these hypotheses, an econometric model was used based on information made available by Chilean corporations showing debt in bonds from 2001 to 2005. The results show that only the variables related to the concentration of ownership behave as expected.

KEYWORDS

Transparency index, corporate governance, information asymmetry

RESUMO

Influência da dívida pública e a concentração da propriedade na transparência do mercado de capitais do chile

Este estudo analisa o impacto de empréstimos obrigacionistas e da concentração da propriedade, relativa a transparência da informação, nas empresas chilenas. As hipóteses sugeridas indicam que os empréstimos obrigacionistas e a concentração da propriedade, deveriam apresentar um efeito significativo sobre a transparência das informações. Para testar estas hipóteses foi aplicado um modelo econométrico, usando as informações publicadas por sociedades anônimas chilenas, apresentando dívidas obrigacionistas, no período de 2001-2005.

Os resultados mostram que apenas as variáveis relacionadas à concentração da propriedade, se comportam conforme o esperado.

PALAVRAS CHAVE

Índice de transparência, governança corporativa, assimetria de informação.

INTRODUCCIÓN

Las buenas prácticas de gobierno corporativo, es un tema que está siendo ampliamente difundido y estudiado. Gillan (2006), señala que "el número de investigaciones sobre gobiernos corporativos ha aumentado dramáticamente durante la última década. Una búsqueda sobre los resúmenes publicados en Social Sciences Research Network que contengan los términos gobierno corporativo entregará más de 3.500 resultados". Además, este autor presenta diversas definiciones de gobierno corporativo (Zingales, 1998; Shleifer and Vishny, 1997; Gillan y Starks, 1998) y clasifica algunos estudios en función de lo que llama mecanismos internos y externos de gobierno corporativo. En el primer grupo, clasifica los trabajos referidos a la composición de la junta directiva, incentivos a los administradores, estructura del capital, mecanismos que regulan las tomas de control. En el segundo grupo, se encuentran los trabajos referidos a las leyes y regulaciones, el mercado de capitales, el mercado laboral y otros.

La Organización para la Cooperación y el Desarrollo Económico (OCDE, 2004) ha emprendido acciones para poner en evidencia la necesidad de que cada país cuente con buenas prácticas de gobierno corporativo, considerando entre los aspectos fundamentales para alcanzar este objetivo, la adecuada transparencia en la entrega de información de las empresas al mercado de capitales.

Diversos estudios internacionales (Khurana, Pereira y Martin, 2006; Francis, Nanda y Olsson, 2008; Espinosa, 2004 y Cheng, Courtenay y Krishnamurti, 2006) han analizado los efectos positivos que implica la adecuada entrega de información en la calidad de los resultados, el costo de capital, los precios de las empresas en el mercado, entre otras variables.

Respecto de estudios referidos a la realidad chilena, los hallazgos han sido consistentes con la literatura internacional. Así por ejemplo, Niño y Rubio (2004) constataron que los inversionistas están dispuestos a exigir menores tasas de rentabilidad cuando las empresas entregan mayor información. Por otra parte, Lefort y Walker (2007) evidenciaron que el valor de mercado de las empresas baja cuando existe una alta concentración de propiedad.

Los estudios aludidos muestran los beneficios que aporta la mayor entrega de información. Esta disposición a entregar más y mejor información cobra especial relevancia en la medida que pueda ser considerado, además, como un indicador de la calidad del gobierno corporativo de las empresas.

En este contexto, entonces, surge la interrogante respecto de la posibilidad de detectar ciertas variables que permitan reconocer a las empresas que podrían ser más proclives a entregar más y mejor información. Este estudio está centrado en el análisis de variables asociadas con la deuda con el público, a través de la emisión de bonos, y con el porcentaje de concentración de la propiedad de las empresas chilenas.

La presentación de este trabajo se organizó de la manera siguiente. En la primera sección se presenta una revisión de literatura, referida tanto a la realidad internacional como a la local, y se enuncian las hipótesis que sugiere la bibliografía. La segunda sección, expone los aspectos metodológicos del estudio. Posteriormente, la tercera sección muestra los resultados y finalmente se presentan las conclusiones.

1. ANTECEDENTES

Diversos estudios internacionales, referidos a temas financiero–contables, respaldan la definición de la transparencia de la información como un factor clave para determinar un buen gobierno corporativo, tal como lo señala la OCDE (2004).

Otro organismo internacional que reconoce la importancia de la entrega de información a los usuarios externos (stakeholders), por parte de las empresas, es la International Accounting Standards Board (IASB), lo cual queda de manifiesto en los extensos requerimientos de revelación que incorporan las Normas Internacionales de Información Financiera (IFRS, por sus siglas en inglés).

En Chile, organismos reguladores como la Superintendencia de Valores y Seguros, y el Colegio de Contadores de Chile, también han reconocido la importancia de la entrega de información cuantitativa y cualitativa de calidad. Es por ello que a partir de 2009, las empresas chilenas (Sociedades Anónimas Abiertas) han comenzado un proceso de adopción de las IFRS. Esto permitirá un mayor nivel de revelación de información, no sólo al mercado nacional, sino también al internacional.

Los beneficios de la entrega de información han sido estudiados por autores como Khurana et al. (2006), quienes demostraron que la entrega de mayor información al mercado, debido a la aplicación de buenas prácticas de gobierno corporativo, se relaciona positivamente con el crecimiento y la rentabilidad de la empresa. La explicación dada por los autores indica que al existir mayor información en el mercado, los participantes de este mercado reaccionan positivamente, asignando menos riesgo a la empresa y exigiendo, un menor costo por los fondos invertidos. Esto último, posibilita la concreción de un mayor número de proyectos, lo que contribuirá a un aumento de la rentabilidad de la empresa, mejorando el nivel de inversiones en el mercado de capitales y con ello el crecimiento del país.

Francis et al. (2008), investigaron las relaciones entre revelación voluntaria, calidad del resultado y costo de capital. Los autores plantearon como hipótesis que las empresas con una buena calidad de resultados revelan más información, lo que contribuiría a tener menores costos de capital. El estudio demostró que un mayor número de revelación voluntaria está asociado a un menor costo del capital.

Otros autores, tales como Espinosa (2004) y Cheng et al. (2006), concluyen que mientras más información revela voluntariamente una empresa, mayor es el "bid-ask spread" (diferencia entre el precio de oferta y demanda para un título), lo que incrementa el volumen transado y con ello la liquidez del mercado. Consistentemente, Collett y Hrasky (2005), analizaron la relación entre la divulgación voluntaria de prácticas de gobierno corporativo y la intención de aumentar la financiación externa.

Los autores concluyeron que la publicación voluntaria de información por parte de las empresas está asociada positivamente con la intención de aumentar el capital en acciones.

En lo referido al contexto chileno, se han encontrado evidencias que confirman lo propuesto por la literatura internacional. Es así como Niño y Rubio (2004), estudiaron el comportamiento del inversionista chileno frente a la entrega de información por parte de las empresas. Los resultados mostraron una relación negativa entre las variables estudiadas, lo que sugiere que a mayor información, menor es la tasa exigida por el inversionista.

Todos los estudios aludidos muestran los beneficios que aporta una mayor entrega de información, respecto de los gobiernos corporativos. A raíz de lo anterior, surge la inquietud de profundizar en una línea de investigación, que consiste en establecer relaciones que permitieran reconocer las empresas que son más proclives a entregar más y mejor información.

En este contexto Silva, Azúa, Díaz y Pizarro (2008), estudiaron el nivel de transparencia de la información de las empresas chilenas a través del cálculo de un índice de transparencia (Díaz, 2007), el cual fue considerado como una variable proxy para la determinación de buenas o malas prácticas de gobierno corporativo de las empresas. A partir de este supuesto, el estudio propone un modelo econométrico, en el cual la variable dependiente es el índice de transparencia y se define un conjunto de variables independientes correspondiente a: fuentes de financiamiento, concentración de la propiedad y conformación del directorio. El énfasis del estudio está puesto en los efectos que tienen sobre el índice transparencia de la información, las variables vinculadas a la participación de las Administradoras de Fondos de Pensiones chileno (AFP). Los autores esperaban, en conformidad con la literatura, que aquellas empresas en cuyo patrimonio participara alguna AFP, el índice de transparencia fuera superior. Sin embargo, los resultados mostraron que la presencia de estos inversionistas, no mejoraba el índice.

Utilizando el enfoque de Silva et al. (2008), resulta interesante analizar el efecto de otras variables sobre la transparencia de la información, entre ellas, el endeudamiento con el público, a través de la emisión de bonos, y diferentes porcentajes de concentración de la propiedad.

Existen estudios previos que han analizado la relación del endeudamiento sobre la entrega de información. Lins (2003) constató que las empresas que utilizan preferentemente financiamiento de terceros, proveniente de instituciones financieras, tienen menor incentivo para entregar información al público general, privilegiando la entrega de información a la entidad que otorga el financiamiento. Este hallazgo fue confirmado por Silva et al. (2008), en el contexto chileno. En este estudio se analizará, si esta relación se ve modificada cuando el financiamiento de terceros proviene de la colocación de bonos en el mercado de capitales, considerando que aquellas empresas que muestran mayor endeudamiento con el público deberían tender a revelar más y mejor información, con el fin de poder obtener el financiamiento deseado.

En relación con la concentración de la propiedad, es posible encontrar diferentes proposiciones. El estudio realizado por Fan y Wong (2002), sugiere que el nivel de revelación disminuye cuando las empresas muestran altos niveles de concentración. Este comportamiento se observó también en el estudio realizado por Silva et. al. (2008). No obstante, en el estudio de Lins (2003), referido a países con economías emergentes, no se detecta evidencia suficiente para afirmar que existe una relación inversa entre alta concentración de la propiedad y baja revelación de la información.

2. PLANTEAMIENTO DE HIPÓTESIS

Conforme a la revisión de la literatura, es posible plantear las siguientes hipótesis, en torno a las cuales se desarrollará el trabajo posterior:

H1: El endeudamiento con el público, a través de la colocación de Bonos, afecta al índice de transparencia de la información.

Dado que la literatura sugiere que el endeudamiento con el público genera un aumento en la revelación de información, se espera que la variable, deuda con bonos, muestre una relación significativa y positiva sobre el índice de transparencia.

H2: Diferentes porcentajes de concentración de la propiedad, del patrimonio de las empresas, afecta de manera diferente al índice de transparencia de la información.

Tal como lo propone Lins (2003), la variable relacionada con la concentración de la propiedad se separó en dos variables, una representa el porcentaje de propiedad superior a 60% y la otra representa porcentajes de propiedad inferiores a 20%.

Dado que la literatura sugiere que un mayor porcentaje de concentración de la propiedad genera una disminución en el índice de transparencia, se espera que la variable que representa porcentajes de concentración iguales o inferiores a 20%, muestre una relación significativa y positiva sobre el índice de transparencia.

3. METODOLOGÍA

3.1. Determinación de la muestra1

Se analizaron 325 sociedades anónimas abiertas que cotizan en la Bolsa de Comercio de Santiago.2 De éstas, se seleccionaron aquellas firmas que cumplían simultáneamente con los siguientes criterios:

De esta forma se obtuvo una muestra constituida por 21 empresas, a partir de las cuales se confeccionó una base de datos con información financiera y no financiera por un periodo de cinco años (105 datos empresas-año).

3.2. Modelo de regresión múltiple

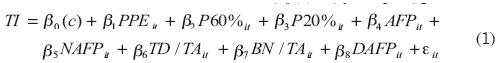

El nuevo modelo presentado es el siguiente:

Donde,

TI = Índice de transparencia de la información.

PPE = Propiedad planta y equipos como un porcentaje del total de los activos.

P60% = Porcentaje de concentración de la propiedad 60%.

P20% = Porcentaje de concentración de propiedad inferior al 20%.

AFP = Porcentaje de propiedad de las A.F.P.

NAFP = Porcentaje de propiedad de otras instituciones no A.F.P.

TD/TA = Total de deuda con terceros (no bonos) sobre el total de los activos.

BN/TA = Total de deuda con bonos sobre el total de los activos.

DAFP = Variable dummy, 1 si la empresa tiene un representante de la A.F.P. en su junta directiva y 0 si no.

ε = Término correspondiente al error

3.3. Descripción de las Variables

Índice de transparencia de la información (TI)

Esta variable corresponde a un indicador que determina el nivel de transparencia en la revelación de la información de las empresas chilenas (Díaz, 2007).

Propiedad planta y equipo (PPE)

Esta variable será considerada como una variable proxy del tamaño de la empresa.

Concentración de la propiedad (P60%)

Esta variable está asociada a la participación en la empresa sobre un 60% reportada en la Bolsa de Valores de Chile.

Concentración de la propiedad (P20%)

Esta variable está asociada a la participación en la empresa con un 20% reportada en la Bolsa de Valores de Chile.

Propiedad de las AFP, no AFPs y representación de las AFP en el directorio de las empresas chilenas. (AFP-NAFP-DAFP)

Estas variables muestran la participación de estas instituciones en el patrimonio de las empresas chilenas (AFP,NAFP) y la participación de representantes de las AFP en el directorio de las mismas (DAFP). Esta última variable se ha determinado a través de una variable dummy.

Fuente de financiamiento externa (TD/TA)

Esta variable está relacionada con el nivel de endeudamiento de las empresas chilenas con instituciones financieras (bancos) y acreedores varios, no incluye la deuda con bonos.

Fuente de financiamiento con el público (BN/TA)

Esta variable está relacionada con el nivel de endeudamiento de las empresas chilenas con el público a través de la emisión de bonos.

4. COMPORTAMIENTOS ESPERADOS DE LAS VARIABLES INDEPENDIENTES

Conforme al análisis de la literatura se espera que los coeficientes presenten el comportamiento revelado en la Tabla 1.

La sección siguiente muestra los resultados obtenidos en la aplicación del modelo.

5. ANÁLISIS DE RESULTADOS

Los resultados obtenidos en la aplicación de la Ecuación (1) se observan en la Tabla 2, que contiene las correlaciones entre las variables. El análisis preliminar muestra que sólo las variables BN/TA y NAFP están significativamente correlacionadas con la variable dependiente, Índice de Transparencia (TI).

La correlación de cada una de las variables independientes con la variable dependiente es la siguiente:

Es necesario tener presente que dado que un importante porcentaje de los datos utilizados son de tipo contable, se puede suponer la presencia de endogeneidad (Larcker y Rusticus, 2007). Sin embargo, esta situación suele estar presente en estudios donde se utiliza información financiera contable.

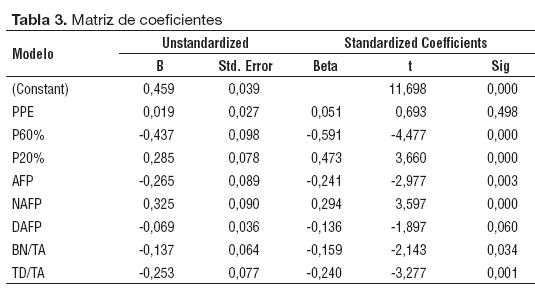

La Tabla 3 muestra que, en el modelo, la mayor parte de las variables son significativas, al 5% de significancia. Además, muestra la relación (positiva o negativa) de las variables significativas con respecto a la variable dependiente.

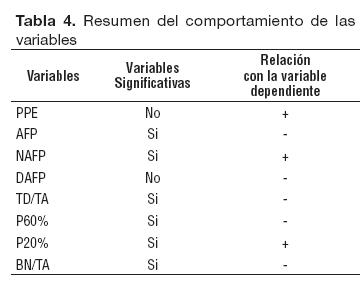

Tal como se observa en la Tabla 4, la variable de endeudamiento con bonos (BN/TA) es significativa y muestra una relación negativa con el índice de transparencia, es decir, mientras más endeudamiento muestre la empresa, a través de bonos, menor será la transparencia de información.

En relación con la variable asociada a concentración de la propiedad inferior al 20% (P20%), tiene un efecto significativo y positivo, es decir mientras más se acerca la concentración a un 20%, más alta es la transparencia de la información. Respecto de la variable asociada a la concentración de la propiedad superior al 60% (P60%), tiene un efecto significativo y negativo, es decir mientras más alta sea la concentración de la propiedad, por sobre el 60%, menor será la transparencia de la información.

Otro aspecto relevante para el análisis, es determinar si las relaciones de las variables se han comportado conforme lo esperado (Ver Tabla 5).

Tal como se observa en la Tabla 5, la variable endeudamiento con bonos (BN/TA) presenta un comportamiento distinto al esperado. Por otra parte, las variables concentración de la propiedad inferior al 20% (P20%) y concentración de la propiedad superior al 60% (P60%), muestran un comportamiento conforme a lo esperado.

Finalmente, dado que el modelo propuesto en este estudio sigue la misma orientación del modelo propuesto por Silva et al. (2008), se ha considerado oportuno contrastar los resultados obtenidos en ambos trabajos.

Modelo propuesto por Silva et al. (2008):

Modelo actual:

En lo que se refiere a las correlaciones, el modelo actual presenta un R2 de un 24.9%, mientras que el modelo propuesto por Silva et al. (2008) presenta un R2 de un 10.6%, esto sugiere que existe una mayor correlación entre las variables independientes, lo cual mejora la capacidad de explicación de la variable dependiente. En consecuencia, el modelo propuesto en este estudio puede ser considerado más robusto que el modelo propuesto en Silva et al. (2008).

Por otra parte, al analizar la significación de los betas, al 5% de significancia, se observa que para el modelo propuesto en este estudio hay siete variables significativas (considerando la variable DAFP ), mientras en el modelo propuesto por Silva et al. (2008), sólo existen cuatro variables significativas. Cabe hacer mención que las variables que están presentes en ambos modelos muestran los mismos comportamientos, con respecto a la variable dependiente.

En consecuencia, los resultados permiten sostener que al desagregar la información referida a la composición de la deuda con terceros (deuda con instituciones financieras y deudas con el público, bonos) y al nivel de concentración de la propiedad (más de 60% y menos de 20%), el modelo mejora.

6. CONCLUSIÓN

El análisis de las hipótesis planteadas, en función de los resultados obtenidos, permite concluir que ambas hipótesis pueden ser validadas, es decir, la deuda con bonos y los diferentes porcentajes de concentración de la propiedad afectan la transparencia de la información de las empresas pertenecientes al mercado de capitales chileno. No obstante, es preciso tener presentes algunas consideraciones con respecto a la forma en que la deuda con bonos y la concentración de la propiedad se relacionan con dicha transparencia.

Respecto a la deuda con bonos, la literatura sugiere que un aumento en este tipo de deuda debería provocar un aumento en la transparencia de la información. Esto es, los administradores de una empresa, que ha emitido bonos, deberían tener mayor interés en entregar información al mercado de capitales, de esta forma la empresa se haría más atractiva ante los potenciales inversionistas, compradores de bonos.

Los resultados muestran que, para las empresas consideradas en este estudio, el aumento de la deuda en bonos tuvo como efecto una disminución de la transparencia de la información. Este comportamiento podría estar explicado por la baja presencia de empresas emisoras de bonos en la muestra, lo que restaría peso relativo a esta variable en el modelo. No obstante, esta situación deberá ser analizada con mayor profundidad.

En relación con el comportamiento de la concentración de la propiedad, la literatura sugiere que un aumento en la concentración debería provocar una disminución de la transparencia de la información. Esto es, los administradores de una empresa mostrarían menor interés por entregar información al mercado de capitales, en la medida que la propiedad se encuentra más concentrada, es decir, el patrimonio de la empresa pertenece a un menor número de accionistas.

Los resultados obtenidos en este estudio confirman lo sugerido por estudios previos. De esta forma, cuando la concentración de la propiedad no supera el 20%, la transparencia de la información mejora. Por el contrario, cuando la concentración de la propiedad aumenta por sobre el 60%, la transparencia de la información disminuye.

Por lo tanto, podemos considerar que los administradores de las empresas chilenas se ven incentivados a entregar información al mercado de capitales, cuando el patrimonio de sus empresas está dividido entre numerosos accionistas. Probablemente, se espera que los inversionistas potenciales consideren más atractivas aquellas empresas que informan mejor, logrando estas últimas tener acceso al financiamiento que requieren.

Por el contrario, una alta concentración de la propiedad desincentiva a los administradores a entregar información, dado que no existiría interés por atraer a nuevos inversionistas. Además, en este último caso, se puede observar que el gobierno de la empresa es ejercido por un número reducido de accionistas mayoritarios (cinco o seis), los cuales tienen acceso directo a la información que requieren para tomar sus decisiones de inversión (mantener o vender). En este contexto, es posible estimar que existirá una menor demanda por la información presentada en los estados financieros.

NOTAS AL PIE DE PÁGINA

1. Disponibilidad de datos: los datos pueden ser solicitados a los autores y fueron obtenidos de las fuentes que se indican a continuación.

2. Base de datos Economática 2006

3. Bases de Datos utilizadas: Bolsa de Valores de Chile, Superintendencia de Valores y Seguros de Chile, Worldscope y Mergent.

4. El análisis estadístico fue realizado con SPSS versión 13.0

REFERENCIAS BIBLIOGRÁFICAS

1. Collett, P. y Hrasky, S. (2005). Voluntary Disclosure of Corporate Governance Practices by Listed Australian Companies. Corporate Governance, 13(2), March 2005. 188-196.

2. Cheng C., Courtenay M. y Krishnamurti C.; (2006). The Impact of Increased Voluntary Disclosure on Market Information Asymmetry. Informed and Uninformed Trading. Journal of Contemporay Accounting & Economics, 2(1), 33- 72.

3. Díaz, P. (2007). Un índice de transparencia financiero-contable para las empresas chilenas. CAPIC REVIEW,5, 9-18.

4. Espinosa, M. (2004). La divulgación de información en el Mercado Español: Un análisis empírico. Universidad de Alicante, España Diciembre.

5. Fan, J. y Wong T.J., (2002). Corporate ownership structure and the informativeness of accounting earnings in East Asia. Journal of Accounting and Economics, 33, 401–425.

6. Francis, J., Nanda, D. y Olsson, P. (2008). Voluntary Disclosure, Earnings Quality, and Cost of Capital. Journal of Accounting Research, 46(1), 53-99.

7. Gillan (2006). Recent Developments in Corporate Governance: An Overview, Journal of Corporate Finance, 12, 381-402.

8. Khurana, I., Pereira, R. y Martin, X. (2006). Firm Growth and Disclosure: An Empirical Analysis. Journal of Financial and Quantitative Analysis, 41(2), 357-380, Junio.

9. Larcker, D. y Rusticus, T. (2007). Endogeneity and Empirical Research. European Accounting Review, 16(1), 207–215.

10. Lefort, F. y Walker, E., (2007). Do Markets Penalize Agency Conflicts Between Controlling and Minority Shareholders? Evidence From Chile. The Developing Economies. Institute of Developing Economies, 45(3), 283-314.

11. Lins, K., (2003). Equity Ownership and Firm Value in Emerging Markets. Journal of Financial and Quantitative Analysis, 36(1), 160–184.

12. Niño, J. y Rubio, G. (2004). The Relationship Between the Cost of Equity Capital and Corporate Disclosure: The Chilean Case. Latin American Business Review, 5(3), 25-42.

13. Organización para la Cooperación y Desarrollo Económicos (2004). White Paper, sobre Gobierno Corporativo en América Latina. Recuperado en fecha de: http://www.oecd.org/dataoecd/5/13/22368983.pdf

14. Silva, B., Azúa, D., Díaz, P. y Pizarro, V. (2008), The influence of institutional investors on the transparency of the Chilean capital market. Academia, Revista latinoamericana de Administración, 40, 54-67.