Caso de estudio

DOI: 10.18046/j.estger.2018.146.2805

Distrinox, ¿cómo crecer rentablemente?

Distrinox, how to grow profitably?

Distrinox, como crescer lucrativamente?

Germán Castellanos-Ordoñez*

* Profesor Asistente, Facultad de Ciencias Administrativas y Económicas, Universidad Icesi, Cali, Colombia. gcastellanos@icesi.edu.co. Autor para correspondencia. Dirigir a: Universidad Icesi, Calle 18 No. 122-135, Cali, Colombia.

Recibido:

22 de Junio de 2017; Aprobado:

28 de Febrero de 2018

Cómo citar: Castellanos Ordoñez, G. (2018). Distrinox, ¿cómo crecer rentablemente?. Estudios Gerenciales, 34(146), 114-122.

Resumen

El objetivo de este caso de estudio es llevar a la práctica la gestión de clientes en una empresa colombiana importadora y comercializadora de acero inoxidable para garantizar su crecimiento rentable. Para lo anterior, se ha recopilado información del mercado, los competidores, la empresa, sus productos y sus clientes para que el lector recomiende acciones en cuanto a la oferta de productos y servicios, y así crecer rentablemente.

Palabras-clave: orientación al mercado; gestión de clientes; crecimiento; rentabilidad

Abstract

This case study aims to put into practice the customer management concept in a Colombian firm that imports and sells stainless steel to ensure its profitable growth. In order to achieve this goal, information about the market, the competitors, the company as well as its products and customers is provided for the reader to define actions regarding the products and services portfolio to grow profitably.

Key words: market orientation; customer management; growth; profitability

Resumo

O objetivo deste estudo de caso é colocar em prática a gestão de clientes em uma empresa colombiana que importa e vende aço inoxidável para garantir seu crescimento lucrativo. Para isso, foram compiladas informações sobre o mercado, os concorrentes, a empresa, seus produtos e seus clientes para que o leitor possa recomendar ações sobre a oferta de produtos e serviços e assim crescer de forma rentável.

Palavras-Chave: orientação ao mercado; gestão de clientes; crescimento; rentabilidade

1. Introducción

A finales del año 2015, la economía colombiana se vio afectada por la caída de los precios del petróleo, la reducción en la inversión extranjera, la reducción en las exportaciones y la devaluación del peso colombiano en más del 50% con respecto al dólar. Estas nuevas condiciones económicas del país han hecho que don Pedro, gerente de la Distribuidora de Acero Inoxidable Ltda. (Distrinox)1 de la ciudad de Cali (Colombia), replantee su estrategia de crecimiento de manera rentable para su negocio en los próximos años.

Adicionalmente, se debe tener presente que el acero inoxidable que se utiliza en Colombia es importado en su totalidad y a causa de la devaluación del peso, su costo en pesos subió en más del 50%, frenando su consumo industrial y desatando una mayor competencia de precios en el sector. Dado lo anterior, el lector luego de analizar las cifras del mercado del acero inoxidable en Colombia para los años 2015 y 2016, referente a las importaciones de la industria, los comercializadores nacionales y locales, los productos derivados, así como los clientes de Distrinox, debe recomendarle a don Pedro una alternativa de crecimiento, justificarla y darle algunas pautas sobre cómo implementarla.

Este caso comprende cinco secciones adicionales a esta introducción. En la segunda sección está el marco teórico en el que se plantean los fundamentos de la orientación al mercado y la gestión de clientes de un negocio a partir del conocimiento del mercado. En la tercera, se presenta información del mercado de acero inoxidable en Colombia con las cifras de importaciones en toneladas y de productos derivados de los principales importadores del país. En la cuarta, se hace una descripción de la empresa Distrinox, los segmentos del mercado que atiende, su portafolio de productos y los hallazgos de una investigación hecha en el 2016 a algunos de sus clientes. En la quinta, se hacen unos comentarios adicionales sobre el estudio del caso. Por último, en la sexta sección se listan unas preguntas de orientación al lector para tener en cuenta en la solución del caso.

2. Marco teórico

Las estrategias funcionales de todas las áreas de una empresa deben contribuir y estar alineadas con la estrategia del negocio para que esta sea efectiva (Porter, 1998). En este sentido, la estrategia de mercadeo se ha vuelto muy importante dados los cambios en la economía colombiana y la consiguiente dificultad de las empresas para mantener su rentabilidad y crecer de una manera sostenible y rentable en el tiempo.

Desde los años 90, en la disciplina del mercadeo se ha venido trabajando el concepto de orientación al mercado como una estrategia apoyada en el mercado que le garantiza a las empresas un desempeño superior frente a sus competidores (Deshpande, Farley y Webster, 1993; Kohli y Jaworski, 1990; Narver y Slater, 1990). Múltiples estudios empíricos y meta-análisis sobre la relación entre la orientación al mercado y los resultados de las empresas se han venido realizando a nivel mundial para mostrar la validez de la orientación al mercado como una ventaja competitiva para un desempeño superior (Castellanos Ordoñez y Solano Arboleda, 2017; Rodriguez-Cano, Carrillat y Jaramillo, 2004). Adicionalmente, varios autores han continuado desarrollando el concepto de orientación al mercado facilitando su utilización e implementación por los gerentes de las empresas. Al respecto, los desarrollos más relevantes son el énfasis de la orientación al cliente (Blattberg y Deighton, 1996; Heskett y Schlesinger, 1994; Peppers, Rogers y Dorf, 1999) y la gestión de relaciones con los clientes de la empresa (Day, 2003; Hunt, 2000).

La teoría establece que una empresa que conoce su mercado y actúa sobre él, está orientada a este, obteniendo una ventaja competitiva que le brinda un desempeño superior al de sus competidores en la industria. Al respecto, el mercado es el conjunto de todos los compradores reales y potenciales de un producto o servicio. Estos compradores comparten una necesidad o deseo particular que puede ser satisfecho a través de relaciones de intercambio (Kotler y Amstrong, 2013). De igual manera, la estrategia en mercadeo busca la fuente de la ventaja competitiva para la empresa a través del conocimiento del mercado y la alineación con los recursos y capacidades de la empresa. Por consiguiente, las empresas gestionan su relación con el entorno, para así maximizar su rentabilidad, mediante la apropiación y uso de recursos y capacidades exclusivas que les permita lograr una ventaja competitiva y un rendimiento superior (Barney, 2001, 2014); la gestión de clientes y la relación con ellos es una de estas capacidades.

En el desarrollo de las capacidades de gestión de clientes sobresalen tres modelos iniciales: la cadena de servicio-rentabilidad de Heskett y Schlesinger (1994), la adquisición-retención-ventas de Blattberg y Deighton (1996) y el mercadeo uno-a-uno de Peppers y Rogers (1999). La premisa de los tres modelos mencionados es el mercadeo relacional, es decir, crecer con los clientes rentables de la empresa de manera consistente teniendo en cuenta el tipo de industria y la etapa en que se encuentra la relación cliente-proveedor en el ciclo de vida del cliente. En paralelo con el desarrollo de estos modelos, la Internet se constituye a mediados de los años 90 como una red de redes de servidores capaces de comunicarse entre ellos de manera sencilla. Adicionalmente, se crean las bases de datos de relaciones necesarias para gestionar la información del mercado por parte de las empresas de una manera fácil y económica, dando auge al mercadeo relacional. A continuación, se describe el modelo de gestión avanzada de clientes de Narayandas (2002), que se fundamenta en la cadena de servicio-rentabilidad, para su utilización en la solución del caso.

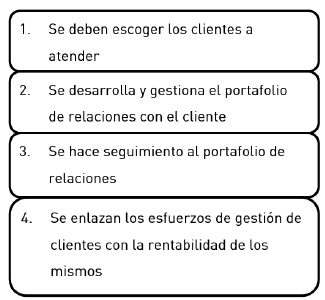

Considerando que el principal activo de una empresa son sus clientes, en especial si son rentables, y que los activos de una empresa deben ser gestionados para aumentar el valor de la misma, entonces los clientes no son la excepción. En este sentido, el modelo de gestión de clientes se ilustra en la figura 1, el cual consta de cuatro pasos no necesariamente secuenciales, pero para facilitar la explicación del modelo se toman como tal.

En el primer paso, se escogen los clientes con quienes se pretende crecer de manera rentable y que estén dispuestos a invertir en el proceso. Una vez se han escogido, se procede al segundo paso que consiste en desarrollar en conjunto las actividades a ejecutar por ambas partes (empresa y clientes) en pro del objetivo planteado. En tercer lugar y luego de haber empezado a ejecutar las acciones definidas en el punto anterior, se procede a verificar si las acciones están dando el resultado esperado o es necesario ajustarlas para logar el objetivo. En cuarto lugar, se determinan las acciones principales que se desarrollaron y ayudaron a cumplir el objetivo de crecimiento rentable deseado.

Antes de continuar con la descripción del modelo, se debe tener presente que un cliente es un comprador de los productos y servicios de la empresa, mientras que un prospecto es un comprador potencial de los productos y servicios de la empresa.

A continuación, se explican los pasos del modelo.

Inicialmente, se deben escoger los clientes a atender. El punto de partida del proceso es la selección de los clientes con quienes se quiere crecer. No todos los clientes son iguales y por lo tanto se deben tratar bien pero de manera diferente. Los clientes más valiosos para la empresa son aquellos que valoran su propuesta de valor y están dispuestos a pagar por ella, compran frecuentemente, hablan bien de la empresa, y por esta razón han invertido en recursos y capacidades que garantizan la propuesta de valor en el mediano plazo. La propuesta de valor de la empresa se define en términos de los beneficios tangibles e intangibles que recibe el comprador al usar el producto o servicio, menos los costos incurridos en la consecución del mismo. De esta manera, la empresa debe segmentar el mercado y escoger los clientes que mejor se adapten a su propuesta de valor para crecer con ellos.

Un cliente de interés para la empresa es aquel cuyo valor en el tiempo es grande. El valor del cliente se define como la suma de las utilidades que deja este al comprar los productos y servicios en el transcurso de su relación con la empresa. No todos los clientes de la empresa tienen el mismo valor en el tiempo. Por ejemplo, hay clientes esporádicos que compran de vez en cuando los productos, pero que no quieren tener un solo proveedor, igual siguen siendo clientes, hay que atenderlos bien y hay que tener claro que no vale la pena invertir en ellos pues no quieren o no pueden tener un solo proveedor. Una muestra de lo anterior, es la empresa que compra mediante licitaciones y escoge la oferta que cumple con sus requerimientos al menor precio.

Una vez se hayan escogido los clientes, se procede a desarrollar el portafolio de acciones para su crecimiento rentable con la empresa. En este segundo paso, la empresa debe desarrollar las estrategias individuales para gestionar el crecimiento rentable de cada uno de los clientes escogidos. En la gestión del portafolio de relaciones con cada cliente, se debe tener claro el valor creado en la relación y las estrategias para llegar al potencial de compra del cliente en su ciclo de vida con la empresa.

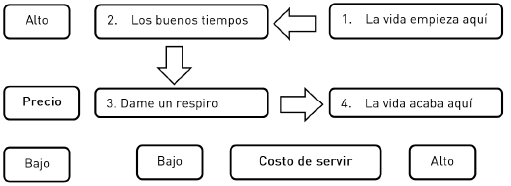

En este sentido, la figura 2 muestra el proceso de transición de los clientes utilizando la matriz precio-costo de servir. El proceso inicia cuando el cliente busca productos, servicios e innovación y está dispuesto a pagar por ello, la empresa a su vez debe invertir en él para darse a conocer e iniciar la relación. En el paso 2, el cliente compra y vuelve a comprar de manera habitual, la rentabilidad de la empresa aumenta al disminuir sus costos de atención al mismo; consecuentemente, los clientes se vuelven fieles o desinformados. En el paso 3, el cliente es grande y rentable, convirtiéndose en un gran atractivo para la competencia, lo que obliga a la empresa a reducir el precio para mantenerlo. Dado el volumen de compra, el precio se vuelve muy importante para el cliente. Por último, el cliente quiere un precio bajo pero además una alta inversión en la relación para seguir con la empresa, los costos de servir aumentan y la rentabilidad disminuye. La empresa empieza a cuestionarse si vale la pena continuar con el cliente dado los excesivos requerimientos de atención y la baja rentabilidad de este.

El punto de partida de las relaciones con los clientes es la definición y creación de valor, por parte de la empresa, para el grupo de clientes escogidos. Para esto, es importante ubicar a los clientes en la matriz precio-costo de servir, verificar su rentabilidad y plantear estrategias para crecer con ellos. En la creación de valor con el cliente es necesario definir los beneficios tangibles e intangibles y cuantificar los beneficios tangibles a recibir por él en su relación con la empresa. Los beneficios tangibles tienen un valor financiero que la empresa puede comunicar y el comprador verificar, mientras que los beneficios intangibles no son fácilmente validables por el comprador. Para Anderson, Narus y Narayandas (2009), valor es la cuantificación de los beneficios (técnicos, de servicios y sociales) que un comprador recibe a cambio del dinero que paga por ellos. El valor se calcula como la diferencia entre los beneficios recibidos y los costos incurridos por un comprador. En las empresas, son varias las personas que participan en el proceso de compra, por ejemplo, los comités de compra. En la estimación del valor creado es importante definir quiénes son los participantes y cuál es el valor a recibir por cada uno de ellos en la compra y uso de los productos y servicios en cuestión.

Una vez se tenga claro el valor creado en la relación con el cliente hay que definir su potencial de compra y las estrategias a utilizar. El proceso es: el prospecto compra alguno de los productos de la empresa convirtiéndose en su cliente, la empresa desarrolla estrategias para que vuelva a comprar, para que compre todo el portafolio de productos, y por último, para que lo siga haciendo durante el transcurso de su relación con la empresa. Este proceso es dinámico y las estrategias desa-rrolladas deben ser adaptadas a los cambios en el entorno, el mercado y la competencia, que pueden afectar el valor creado. Las estrategias de crecimiento y rentabilidad corresponden en su mayoría a acciones desarrolladas con uno o más elementos de la mezcla de mercadeo. En este sentido, algunos ejemplos son: desarrollo o modificaciones de producto, creación de servicios específicos para un producto, desarrollo de campañas de comunicación para aumentar las ventas, capacitación de vendedores y personal técnico en el uso y disposición del producto, y apertura de nuevos canales de distribución para acceder a nuevos segmentos del mercado.

Por lo tanto, previo acuerdo con los clientes, se desarrollan las estrategias de crecimiento rentable y luego se diseñan los mecanismos de seguimiento a la relación para el logro de los objetivos planteados por la empresa y el cliente, antes de su implementación. El éxito en la implementación del portafolio de relaciones es el compromiso del cliente, si no se tiene su compromiso es necesario esperar hasta tenerlo.

En el tercer paso, se hace seguimiento al portafolio de relaciones. A medida que las estrategias de crecimiento rentable acordadas con los clientes se van implementando, es necesario verificar periódicamente si los resultados esperados se están dando durante el ciclo de vida del cliente con la empresa. Para lo anterior es importante medir la satisfacción de los clientes y su lealtad con la empresa. A continuación, se explican estos dos conceptos.

La satisfacción de un cliente se define como el grado de aceptación del producto o servicio una vez ha sido usado o consumido, en comparación con las expectativas del cliente antes de la compra. El concepto de satisfacción es un juicio emitido por el comprador luego del uso del producto. Es importante definir las preguntas, el momento en que se hacen y la persona o medio a utilizar al averiguar si un cliente está o no satisfecho con el producto de la empresa, para no sesgar su respuesta o posterior comportamiento. El propósito de las relaciones con el cliente es retenerlo para lograr su lealtad en el tiempo. Un cliente que compra los productos de la empresa frecuentemente es un cliente leal. La satisfacción de un cliente no es garantía de su lealtad, algunos clientes satisfechos van a comprar a la competencia al igual que todos aquellos que están insatisfechos con los productos y servicios de la empresa. En síntesis, un cliente satisfecho no necesariamente es un cliente leal pero sí es una condición esencial para su permanencia en la empresa.

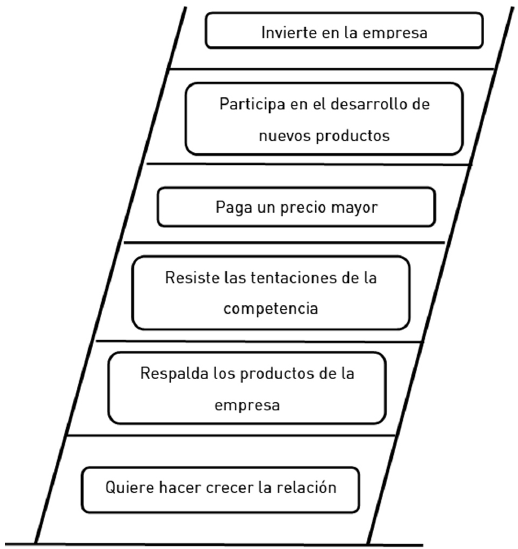

Para medir la lealtad de los clientes, Narayandas (2002) desarrolló el concepto de la escalera de la lealtad que se muestra en la figura 3. Los clientes avanzan en la escalera de la lealtad de manera secuencial a medida que van subiendo por ella. El punto de partida es clave en el desarrollo de la relación, si el cliente no quiere o no puede, no hay nada que hacer y se debe evitar la inversión en la relación hasta que las condiciones cambien. Los clientes al subir por la escalera van afianzando su lealtad con los comportamientos descritos, hasta llegar a invertir en la empresa creando una barrera de salida muy alta.

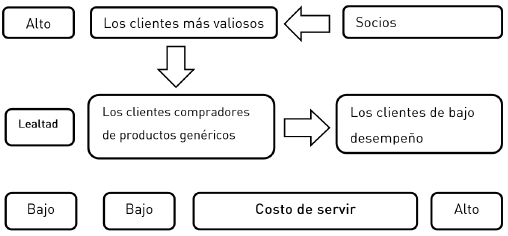

Por otra parte, la figura 4 muestra la tipología de los clientes de una empresa teniendo en cuenta la lealtad y el costo de servir. Los clientes más valiosos de una empresa son aquellos que compran frecuentemente la mayoría del portafolio y no requieren de mayor esfuerzo para atenderlos. Los socios son clientes leales que requieren un esfuerzo grande por la empresa debido a la caracterización de la industria; por ejemplo, en sectores de alta tecnología es necesario estar muy cerca de los clientes. Los clientes compradores de productos genéricos se distinguen por ser grandes compradores que buscan solo precio, nada de servicios adicionales. Por lo tanto, la empresa debe reconocerlos y no invertir en la relación, pues es muy probable que compren los productos de la competencia. Por último, los clientes de bajo desempeño son grandes compradores que exigen servicios adicionales para permanecer con la empresa. Dado lo anterior, la empresa debe evaluar en detalle la relación con estos clientes para volverlos socios o disminuir el costos de servirlos antes que se conviertan en clientes que den perdidas a la empresa.

Por último, en el cuarto paso se enlazan los esfuerzos de gestión de clientes con la rentabilidad de los mismos. Se debe tener presente que el proceso de transición de los clientes durante su ciclo de vida con la empresa se define en términos del costo de servir versus el precio pagado. En un entorno dinámico, donde los clientes cambian, la empresa debe ajustar su posición en la matriz precio-costo de servir cuando lo estime necesario. En este sentido, el valor creado se debe ir ajustando a los cambios del cliente, los movimientos de la competencia y al aprovechamiento de los recursos y capacidades de la empresa en la creación de valor. Adicionalmente, las acciones ejecutadas con los clientes deben incrementar las compras y la rentabilidad de los mismos, lo que requiere de un monitoreo continuo para determinar cuáles son los impulsores del crecimiento y la rentabilidad en la relación.

Por lo tanto, los clientes deben considerase como activos de la empresa, esto permite utilizar técnicas de valoración financiera, cómo el valor presente neto y el retorno sobre la inversión en su evaluación. Otra manera de medir el crecimiento y la rentabilidad de los clientes es dividirlos en dos grupos: aquellos que se gestionan por compras y aquellos que se gestionan por rentabilidad. Los clientes que se gestionan por compras son aquellos que responden a las acciones de la empresa comprando más productos, más frecuentemente. El objetivo de la empresa es aumentar su participación en la billetera del cliente, esto es, si un cliente compra $100 mensuales, entre más le compre a la empresa mayor será la participación. Si un cliente compra la mayor parte de su portafolio de necesidades a una empresa, más del 80%, le será más difícil tomar la decisión de comprarle a la competencia, pues el cliente tiene que empezar de cero una vez más.

La gestión de clientes por rentabilidad significa que el portafolio de productos y servicios que compra un cliente debe ser un balance entre productos con bajo y alto margen de contribución. El cliente ideal será aquel que compra los productos de mayor margen a la empresa, maximizando la rentabilidad de la misma. En otras palabras, si un cliente no puede o no quiere crecer con la empresa, la empresa no debe invertir en el cliente y debe ofrecerle los productos y servicios con mayor margen.

En conclusión, las acciones que llevan a cabo las empresas con sus clientes para incrementar sus compras de manera rentable en el corto y mediano plazo garantizan su rentabilidad y sostenibilidad en el tiempo. Los cuatro pasos mencionados son secuenciales y muestran un camino para lograr lo anterior. Es importante recordar que todos los clientes son diferentes y, por lo tanto, deben tratarse como tal para que se sientan satisfechos y sean leales a la empresa. De esta forma, las acciones con los clientes son individuales y a la medida de cada uno de ellos.

3. El mercado del acero inoxidable

La actividad económica colombiana para el 2017 se proyectaba bastante complicada, los analistas entrevistados por El Tiempo (2016) proyectaban una inflación entre 2% y 4%, un crecimiento del PIB del 2% y un dólar a $2.900 pesos colombianos (COP). Tras conocerse el texto de la reforma tributaria implementada a partir de enero de 2017, el presidente de la Asociación Nacional de Empresarios de Colombia (ANDI), Bruce Mac Master, señaló que es difícil que la economía crezca más del 2% en el 2017; mientras que Juan Pablo Córdoba, presidente de la Bolsa de Valores de Colombia (BVC), considera que con las nuevas reglas de juego será difícil que la inversión sea suficiente para retornar a la senda de crecimiento (El Tiempo, 2016).

El estado de la economía colombiana y en especial lo que sucede en la industria, afecta de manera directa el mercado del acero inoxidable. El acero inoxidable es un material sólido cuyo principal componente es el hierro, como en cualquier acero, pero al que se le agregan cantidades diferentes de níquel, cromo o molibdeno, dándole como característica principal la resistencia a la corrosión. Los productos de acero inoxidable vienen en diferentes presentaciones y calidades dependiendo del uso que se les va a dar. El acero inoxidable se comercializa en láminas, rollos, barras y varillas, alambre, tubería y accesorios.

La totalidad del acero inoxidable que se comercializa en el país es importado por grandes compradores y distribuidores. Las empresas petroleras, las acerías y las empresas industriales dedicadas a la fabricación y ensamble de automóviles y electrodomésticos son un ejemplo de los grandes compradores de este producto. Los importadores y comercializadores están en las principales ciudades del país y surten las necesidades de la mediana y pequeña industria de sus respectivas áreas de influencia.

Para el análisis del mercado en Colombia se tomará como referencia las importaciones anuales en toneladas de acero inoxidable. En el 2016 crecieron un 9% con respecto al 2015, pasaron de 51.051 toneladas en el 2015 a 55.679 toneladas en el 2016. Al respecto, las láminas y rollos representan el 76% de las importaciones, seguidas por la tubería utilizada en oleoductos y gasoductos con el 12% de las importaciones, como se muestra en la tabla 1.

Tabla 1 Importaciones por presentación de producto en toneladas

| Producto |

2015 |

% |

2016 |

% |

| Láminas y rollos |

36.100 |

71% |

42.214 |

76% |

| Barras, varillas y ejes |

3.662 |

7% |

4.378 |

8% |

| Alambre |

552 |

1% |

517 |

1% |

| Tubos y perfiles huecos |

1.142 |

2% |

780 |

1% |

| Tubería |

8.029 |

16% |

6.416 |

12% |

| Accesorios |

1.566 |

3% |

1.374 |

2% |

| Total toneladas |

51.051 |

100% |

55.679 |

100% |

| Variación anual |

|

|

9% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

Adicionalmente, los principales proveedores del acero inoxidable de Colombia son Taiwán, China y Sudáfrica, representando el 74% de las importaciones. En la tabla 2 se encuentran los principales países proveedores de acero de Colombia.

Tabla 2 Importaciones por país proveedor en toneladas

| País proveedor |

2015 |

% |

2016 |

% |

| Taiwán |

20.146 |

39% |

19.776 |

36% |

| China |

12.850 |

25% |

12.922 |

23% |

| Sudáfrica |

3.113 |

6% |

8.274 |

15% |

| India |

3.398 |

7% |

4.228 |

8% |

| Otros |

11.543 |

23% |

10.479 |

19% |

| Total toneladas |

51.051 |

100% |

55.679 |

100% |

| Variación anual |

|

|

9% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

Al revisar las importaciones de acero inoxidable de Colombia en el 2016, los principales importadores están en la ciudad de Bogotá con una participación del 29% del total de las importaciones de acero, seguidos por los importadores del departamento de Antioquia con un 24%. En este sentido, en la tabla 3 se encuentra la información de las toneladas importadas por las empresas de Bogotá y los principales departamentos del país; en esta se observa que los importadores del Valle del Cauca, dónde se encuentra la ciudad de Cali y la sede de Distrinox, aumentaron sus importaciones en un 25%, pasando de 7.872 toneladas en el 2015 a 9.865 toneladas en el 2016. Adiciónateme, la tabla 4 comprende la información de los principales importadores de acero del departamento del Valle del Cauca; mientras que las importaciones por tipo de producto se muestran en la tabla 5.

En resumen, el negocio del acero inoxidable en Colombia es de aproximadamente 55 mil toneladas al año y está muy concentrado en las empresas industriales que importan directamente para sus propias operaciones. Por lo tanto, la mediana y pequeña industria se provee de importadores que comercializan en las principales ciudades del país.

Tabla 3 Importaciones por ciudad y departamento

| Ciudad - Departamento |

2015 |

% |

2016 |

% |

| Bogotá |

16.753 |

33% |

16.359 |

29% |

| Antioquia |

13.821 |

27% |

13.417 |

24% |

| Atlántico |

9.134 |

18% |

12.567 |

23% |

| Valle del Cauca |

7.872 |

15% |

9.865 |

18% |

| Cundinamarca |

1.380 |

3% |

1.258 |

2% |

| Bolívar |

603 |

1% |

984 |

2% |

| Otros |

1.489 |

3% |

1.228 |

2% |

| Total toneladas |

51.051 |

100% |

55.679 |

100% |

| Variación |

|

|

9% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

Tabla 4 Principales importadores del Valle del Cauca

| Importadores del Valle del Cauca |

2015 |

% |

2016 |

% |

| Imporinox S.A.S. |

4.205 |

53% |

7.975 |

81% |

| Imporinox S.A. |

1.819 |

23% |

0 |

0% |

| Compañía Colombiana de Esmaltes S.A. |

542 |

7% |

667 |

7% |

| Distribuidora de Acero Inoxidable (Distrinox) |

390 |

5% |

432 |

4% |

| Fogel Andina S.A.S. |

99 |

1% |

100 |

1% |

| Ferretería Suministros Industriales del Valle Ltda. |

128 |

2% |

91 |

1% |

| Otros |

689 |

9% |

600 |

6% |

| Total toneladas |

7.872 |

100% |

9.865 |

100% |

| Variación |

|

|

25% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

Tabla 5 Importaciones del Valle del Cauca por presentación de producto en toneladas

| Producto |

2015 |

% |

2016 |

% |

| Láminas y rollos |

5.811 |

74% |

7.679 |

78% |

| Barras, varillas y ejes |

926 |

12% |

931 |

9% |

| Alambre |

30 |

0% |

13 |

0% |

| Tubos y perfiles huecos |

1.017 |

13% |

1.176 |

12% |

| Tubería |

88 |

1% |

67 |

1% |

| Accesorios |

0 |

0% |

0 |

0% |

| Total toneladas |

7.872 |

100% |

9.865 |

100% |

| Variación anual |

|

|

25% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

4. Distribuidora de Aceros Inoxidables Ltda. - Distrinox

La Distribuidora de Aceros Inoxidables Ltda. (Distrinox) fue fundada en 1996 por don Pedro Gutiérrez. Distrinox es una empresa familiar ubicada en la ciudad de Cali, dedicada a la importación y comercialización de acero inoxidable en láminas de diferentes calibres.

En los últimos cinco años la empresa ha consolidado sus compras en pocos proveedores para así tener un volumen importante que le permita reducir sus costos y competir en el mercado. Entre sus principales proveedores está Yeun Chyang en Taiwán, Thysenkrupp en México y Outokumpu en Finlandia. El proveedor taiwanés ofrece los mejores precios, una buena calidad y tiempos de entrega largos. El proveedor mexicano es el más costoso, de excelente calidad en acero inoxidable SAE 430 y tiempos de entrega cortos. Por último, el proveedor finlandés tiene una excelente calidad en acero inoxidable SAE 304, buen precio y tiempos de entrega largos. Todos estos proveedores tienen un representante en Colombia con quienes se mantiene una comunicación permanente.

La gran mayoría de los competidores de la empresa son importadores ubicados en la ciudad de Cali, aunque hay algunos de Bogotá y Barranquilla quienes en los últimos tres años han abierto oficinas en la ciudad, estos son: Wesco y Metaza de Bogotá, y Steckerl Aceros de Barranquilla. Los principales importadores que comercializan acero inoxidable en Cali, y sus zonas de influencia, son: Imporinox, Distrinox, Fogel Andina S.A.S. y Ferretería Suministros Industriales del Valle Ltda. A continuación se realizará una breve descripción de cada una de estas empresas.

Wesco S.A. es uno de los principales importadores y comercializadores de acero inoxidable del país. Sus importaciones aumentaron en un 28%, de 7.302 toneladas en el 2015 a 9.381 toneladas en el 2016. Su oficina principal está en Bogotá y desde allí despachan a nivel nacional. Tiene un portafolio de productos muy amplio, entre ellos, láminas y rollos, tubería y sus accesorios, barras y platinas; y servicio de corte, satinado, plastificado y doblés. Su presencia en la ciudad de Cali y poblaciones vecinas es poca.

Metaza es un importador y distribuidor de acero inoxidable ubicado en Bogotá, con presencia en Cali y Pereira. Sus importaciones se redujeron sustancialmente, de 1.017 toneladas en el 2015 a 564 toneladas en el 2016 y, asimismo, disminuyó su presencia comercial en la ciudad de Cali. Además de comercializar una amplia gama de calidades de acero inoxidable, prestan el servicio de corte de lámina y rebobinado de rollos.

Steckerl Aceros está ubicado en Barranquilla con presencia importante en la Costa Atlántica, y oficinas en Bogotá, Medellín, Bucaramanga y Cali. Sus importaciones aumentaron en un 23%, de 1.861 toneladas en el 2015 a 2.291 toneladas en el 2016. Steckerl ofrece una gama muy amplia de productos para la industria de la construcción y ofrece el servicio de corte, doblés, plegado y figurado para sus productos.

Imporinox S.A.S. se fundó hace más de tres décadas bajo el nombre de I.D.A Inoxidables S.A. y es el principal importador y comercializador de acero inoxidable en el Suroccidente colombiano. Sus importaciones aumentaron en un 32%, de 6.024 toneladas en el 2015 a 8.298 toneladas en el 2016, consolidando de esta manera su liderazgo en la región. Su sede principal está en Cali y tiene oficinas en Bogotá y Bucaramanga. Tiene un portafolio de productos muy amplio, entre ellos: malla de acero, láminas, tubería y sus accesorios, perfiles, rollos, alambre y soldadura, y servicio de corte con láser de láminas y tuberías.

Fogel Andina S.A.S. es una empresa dedicada a la fabricación de productos de refrigeración comercial. Sus importaciones de acero inoxidable pasaron de 99 toneladas en el 2015 a 100 toneladas en el 2016. Es una empresa a tener en cuenta pues los clientes del sector refrigeración son los segundos en volumen para Distrinox.

Ferretería Suministros Industriales del Valle Ltda. es una ferretería cuya actividad principal es el comercio al por mayor de materiales de construcción, artículos de ferretería, pinturas y materiales de fontanería. Sus importaciones de acero inoxidable disminuyeron en un 29%, de 128 toneladas en el 2015 a 91 toneladas en el 2016.

En la tabla 6 se presenta un resumen de las importaciones en toneladas de las empresas mencionadas como competidores de Distrinox.

Continuando con los clientes, Distrinox los clasifica según el sector de la industria al que pertenecen. Los sectores definidos son: refrigeración, hornos, iluminación, montajes de comidas rápidas, montajes metalmecánicos, balanzas, mobiliario, cocinas y ferreterías.

Tabla 6 Importaciones en toneladas de las empresas competidoras de Distrinox

| Empresa |

2015 |

% |

2016 |

% |

| Imporinox S.A.S. |

6.024 |

36% |

7.975 |

38% |

| Distribuidora de Acero Inoxidable (Distrinox) |

390 |

2% |

432 |

2% |

| Fogel Andina S.A.S. |

99 |

1% |

100 |

0% |

| Ferretería Suministros Industriales del Valle Ltda. |

128 |

1% |

91 |

0% |

| Sterckerl Aceros |

1.861 |

11% |

2.291 |

11% |

| Wesco S.A. |

7.302 |

43% |

9.381 |

45% |

| Metaza S.A. |

1.017 |

6% |

564 |

3% |

| Total toneladas |

16.821 |

100% |

20.834 |

100% |

| Variación |

|

|

24% |

|

Fuente: elaboración propia a partir de Legiscomex (2017).

En la tabla 7 se muestra la participación de cada uno de estos sectores en las ventas en toneladas de la empresa en los años 2015 y 2016.

Tabla 7 Participación en las ventas en toneladas de los clientes de Distrinox por sector

| Ventas de Distrinox por sector |

2015 |

% |

2016 |

% |

| Montajes comidas rápidas |

117 |

30% |

129 |

30% |

| Refrigeración |

86 |

22% |

104 |

24% |

| Montajes metalmecánicos |

78 |

20% |

91 |

21% |

| Hornos |

35 |

9% |

39 |

9% |

| Cocinas |

35 |

9% |

39 |

9% |

| Mobiliario |

23 |

6% |

17 |

4% |

| Iluminación |

8 |

2% |

4 |

1% |

| Balanzas |

4 |

1% |

4 |

1% |

| Ferretería |

4 |

1% |

4 |

1% |

| Total toneladas |

390 |

100% |

432 |

100% |

| Variación |

|

|

11% |

|

Fuente: elaboración propia a partir de información de la empresa Distrinox.

Los sectores de montajes para las comidas rápidas, la refrigeración y los montajes metalmecánicos son los más importantes y representaron el 75% de las ventas de la empresa en el 2016. Los clientes pertenecientes a los sectores de iluminación, balanzas y ferreteros son en su mayoría clientes esporádicos a quienes se atiende pero no son de interés para la empresa. Los clientes de los sectores hornos, cocinas y mobiliario son una mezcla de clientes habituales y esporádicos que suman el 22% de las ventas de la empresa.

Distrinox está muy concentrada en la comercialización de láminas de acero inoxidable de varios calibres y calidades, por el tipo de clientes a quienes atiende principalmente. Por ejemplo, algunos clientes solicitaron tubería soldada de sección circular para sus necesidades y por esto se importaron 18 toneladas en el 2015. En la tabla 8 se encuentran las importaciones de la empresa en toneladas por presentación de producto para los años 2015 y 2016.

En el 2016, las importaciones de Distrinox crecieron en 11%, en especial por el crecimiento en las toneladas importadas de láminas de espesor entre 0,5 milimetros (mm) y 1 mm, que crecieron un 31%. La tubería no se importó en el 2016 pues fue una necesidad puntual de algunos clientes.

Por último, en el segundo semestre del año 2016, Distrinox llevó a cabo una encuesta con los principales clientes para conocer el portafolio de productos de acero inoxidable que utilizan en sus empresas. En cuanto a las calidades de acero inoxidable compradas por los clientes se tiene que el 94% de los ellos compran láminas calidad SAE 405 y el 64% de ellos compran láminas calidad SAE 304. Además de las láminas, los clientes compran tubería, ángulos y varillas en acero inoxidable para la fabricación de sus productos. Al cuantificar la información recolectada en las encuestas se tiene que el 70% de los clientes de la empresa compran tubería, el 61% compran ángulos y el 48% compran varillas en acero inoxidable. Los clientes encuestados, en especial los pequeños, también mencionaron la necesidad de contar con un proveedor que preste los servicios de corte, doblés y plegado de láminas.

5. Comentarios finales

En un mercado con una tasa de crecimiento baja, cada vez más fraccionado y competido es difícil definir una estrategia de crecimiento rentable para un negocio. Durante muchos años las estrategias de negocios se han fundamentado en los recursos y capacidades de la empresa como la fuente de una ventaja competitiva. En las últimas dos décadas, en economías con lento crecimiento, las empresas han empezado a mirar a sus clientes como la mejor alternativa de crecimiento rentable. La premisa fundamental es que atender un cliente es más efectivo y menos costoso que salir al mercado a buscar, o a quitarles clientes a los competidores.

De esta manera el conocimiento de los principales clientes, esto es, sus necesidades y sus limitaciones, y el análisis de estas con cifras y datos, son relevantes en la elaboración del plan de crecimiento con cada uno de ellos. En el análisis de los clientes, antes de emprender un programa de crecimiento con algunos de ellos, se recomienda ubicarlos en la matriz lealtad-costo de servir. La medición de la lealtad y el costo de servir a los clientes no es común en la mayoría de las empresa, por esto se sugiere utilizar ventas y margen de contribución como una aproximación de estas variables y así categorizar a los clientes de la empresa. Si una empresa luego del análisis de sus principales clientes puede adecuar su oferta de productos y servicios para que ellos le compren la mayoría de estos, el crecimiento y la rentabilidad de la empresa estarán asegurados a pesar de las condiciones económicas del mercado.

6. Preguntas de discusión

Don Pedro reunió a su grupo de trabajo en busca de alternativas de crecimiento rentable para la empresa. Luego de la reunión las siguientes opciones fueron las más relevantes: i)abrir una oficina en Bogotá que es el mercado más grande del país; ii) buscar nuevos clientes en la ciudad de Cali y iii) crecer con los clientes existentes ofreciéndoles y ampliando, si es necesario, el portafolio de productos y servicios de la empresa.

Tabla 8 Importaciones en toneladas por presentación de producto de Distrinox.

| Productor de Distrinox |

2015 |

% |

2016 |

% |

| Láminas de espesor de 1 mm a 3 mm |

66 |

17% |

56 |

13% |

| Láminas de espesor de 0,5 mm a 1 mm |

244 |

63% |

320 |

74% |

| Láminas de espesor inferior a 0,5 mm |

62 |

16% |

56 |

13% |

| Tubería de 12,7 a 70,5 mm de diametro |

18 |

5% |

0 |

0% |

| Total toneladas |

390 |

100% |

432 |

100% |

| Variación |

|

|

11% |

|

Fuente: elaboración propia a partir de información de la empresa Distrinox.

Teniendo en cuenta la información suministrada en el caso referente a Distrinox, responda las siguientes preguntas:

¿Cuál es la propuesta de valor de la empresa?

¿Qué segmentos del mercado valoran más la propuesta de valor de la empresa?

Si usted decide crear un programa de crecimiento con los clientes de la empresa ¿a quiénes escogería? y ¿por qué?

¿Qué cambios le haría al portafolio de productos de la empresa?

¿Qué servicios considera son importantes para los clientes existentes?

Conflicto de intereses

El autor declara no tener ningún conflicto de intereses.

Bibliografía

Anderson, J. C., Narus, J. A. y Narayandas, D. (2009). Business Market Management: Understanding, Creating, and Delivering Value (3ra ed.). Upper Saddle River: Pearson Prentice Hall.

Barney, J. B. (2001). Resource-based theories of competitive advantage: A ten-year retrospective on the resource-based view. Journal of Management, 27(6), 643-650.

Barney, J. B. (2014). How marketing scholars might help address issues in resource-based theory. Journal of the Academy of Marketing Science, 42(1), 24-26.

Blattberg, R. C. y Deighton, J. (1996). Manage marketing by the customer equity test. Harvard Business Review, 74(4), 136-144.

Castellanos Ordoñez, G. y Solano Arboleda, D. (2017). Metaanálisis de la relación entre la orientación al mercado y los resultados de la empresa. Estudios Gerenciales, 33(142), 87-94. http://doi.org/10.1016/j.estger.2016.10.006

Day, G. S. (2003). Creating a superior customer-relating capability. MIT Sloan Management Review, 44(3), 77-82.

Deshpande, R., Farley, J. y Webster, F. (1993). Corporate culture, customer orientation, and innovativeness. Journal of Marketing, 57(1), 23-27. http://doi.org/10.2307/1252055

El Tiempo. (2016). Panorama económico de Colombia en 2017. Recuperado el 24 de octubre de 2017 de: Recuperado el 24 de octubre de 2017 de: http://www.eltiempo.com/economia/sectores/panorama-economico-de-colombia-en-2017-38145

Heskett, J. L. y Schlesinger, L. A. (1994). Putting the service-profit chain to work. Harvard Business Review, 72(2), 164-174.

Hunt, S. D. y Lambe, C. J. (2000). Marketing's contribution to business strategy: market orientation, relationship marketing and resource-advantage theory. International Journal of Management Reviews, 2(1), 17-43.

Kohli, A. K. y Jaworski, B. J. (1990). Market orientation: the construct, research propositions, and managerial implications. The Journal of Marketing, 54(2), 1-18.

Kotler, P. y Amstrong, G. (2013). Fundamentos de Marketing (11 ed.). Naucalpan de Juárez: México: Pearson Educacion.

Legiscomex. (2017). Base de datos. Recuperado el 24 de octubre de 2017 de: Recuperado el 24 de octubre de 2017 de: https://www.legiscomex.com

Narayandas, D. (2002). Note on Customer Management. Harvard Business School Publishing, N° 502073.

Narver, J. C. y Slater, S. F. (1990). The effect of a market orientation on business profitability. The Journal of Marketing, 54(4), 20-35.

Peppers, D., Rogers, M. y Dorf, B. (1999). Is your company ready for one-to-one marketing. Harvard Business Review, 77(1), 151-160.

Porter, M. E. (1998). The Competitive Advantage: Creating and sustaining superior performance. New York: Free Press.

Rodriguez-Cano, C., Carrillat, F. A. y Jaramillo, F. (2004). A meta-analysis of the relationship between market orientation and business performance: evidence from five continents. International Journal of Research in Marketing, 21(2), 179-200.