1. Introducción

El objetivo de este trabajo es analizar la relación entre acciones cooperativas o no cooperativas de las empresas tequileras y los avances logrados en la exportación de tequila a China. Productores, exportadores de tequila y entidades públicas del área de promoción de exportaciones y desarrollo económico en México llevan varios años tratando de conquistar el mercado chino con el tequila. Sobre ese tema se habla en los campos de la diplomacia, comercio exterior, turismo, cultura y desarrollo regional. El complejo agroexportador tequilero, con epicentro en el estado de Jalisco, que tiende a funcionar con la lógica de cadena global de mercancías e intenciones de controlar el acceso a fuentes de ganancia (Ornelas, 2017), ve a China como la última frontera para un producto cuya producción, consumo y comercialización conlleva una dimensión sociocultural de amplio alcance1.

El volumen de exportación de tequila es visto como indicador de la capacidad exportadora de México. El tequila se promueve como parte de la identidad nacional y como producto de un paisaje que aspira a convertirse en un destino turístico competitivo a nivel internacional. Pero el volumen de tequila exportado a China no se ha comportado como se esperaría dado el tamaño de la economía china y su crecimiento en las últimas décadas. Sin embargo, los esfuerzos por venderle tequila a China no consideran cabalmente sus problemas de alcoholismo, o aspectos como la profunda inequidad en la distribución del ingreso, la subvalorización de su moneda y la falta de apertura en sus políticas comerciales y financieras (Girón, 2009).

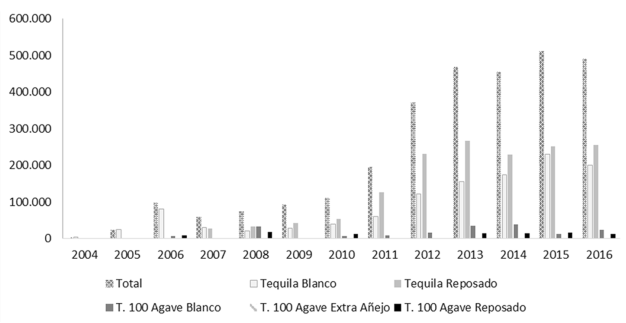

Las ventas de tequila han crecido muy lentamente, no en forma consistente ni conforme a los pronósticos de las agencias mexicanas. El consumo está muy lejos del mercado potencial estimado por la Cámara Nacional de la Industria Tequilera (CNIT) que, en 2015, consideraba una cifra de alrededor de 300 millones de consumidores. Entre 2004 y 2016 el volumen de tequila introducido a China pasó de 8.960,36 litros a 527.485,55, con una tasa de crecimiento anual para todo el periodo de 4,4%. Lo vendido en 2016 representó una disminución de 22.639 litros respecto al año 2015, cuando se vendió el mayor volumen registrado (Consejo Regulador del Tequila-CRT, 2017)2. Las ventas de tequila no han seguido el ritmo de crecimiento del Producto Interno Bruto de China, el cual registró tasas de crecimiento anual entre 10,1% en 2004 y 6,7% en 2016, con un máximo de 14,2% en 2007 (Banco Mundial, 2017).

Esto era de esperarse porque los chinos consideran que México no es un país aspiracional o confiable, ven al tequila como aguardiente del tercer mundo y hay barreras de entrada regulatorias (Ju y Webber, 2016). Los consumidores chinos no están convencidos de que el tequila asigne estatus y sea un bien de lujo. Hasta ahora, los esfuerzos mexicanos para vender tequila concentran su atención principalmente en Shanghái y Beijing, grandes metrópolis que han adoptado otras bebidas producidas en Occidente. Por su cuenta, las tequileras incluyen cada vez más a Guangzhou y Shenzhen. Adicionalmente, poco a poco, buscan entrada a ciudades más pequeñas como Xiamen, Zhuhai, Tianjin, Changzhou, Zhengzhou, entre otras.

Este artículo atribuye la falta de avances a lecturas inadecuadas de las características del mercado chino para el tequila, el uso de estrategias de colaboración inadecuadas para la estructura del sector productor, e incoherentes con la construcción cultural del tequila como estandarte de la cultura mexicana. Asimismo, se menciona el uso de recursos públicos para acciones promocionales que no privilegian la cooperación y son insuficientes para impulsar el consumo de tequila en las grandes ciudades chinas donde se concentran los beneficios del ascenso de China como potencia económica mundial.

El propósito de este artículo es explorar hipótesis acerca de la relación de cooperación entre empresas y avances logrados en la exportación de tequila a China. Para este fin, se usa un enfoque teórico inspirado en la teoría de juegos. En esta investigación se usó una metodología de corte cualitativo que combina entrevistas, análisis de contenido, revisión de estadísticas e información de comercio en plataformas chinas de comercio electrónico.

Después de esta introducción, la segunda sección presenta una revisión de literatura sobre tres aspectos relevantes para esta investigación: el ascenso de las transnacionales en la exportación de tequila, la política de regulación de contenido y las dificultades para posicionar nuevos productos con contenido de alcohol en el mercado chino. La tercera parte describe la metodología dirigida a documentar vínculos entre estrategias empresariales y logros en la exportación. La cuarta sección presenta los resultados obtenidos, la siguiente identifica implicaciones de política y, finalmente, se presentan las conclusiones.

2. Revisión de literatura

La literatura sobre economía del desarrollo ha documentado ventajas y problemas de la promoción de exportaciones como estrategia alternativa a la sustitución de importaciones (Bhagwati, 1988) y el papel del acceso al mercado externo como instrumento para crear estrategias de desarrollo (Rodrik, 2001). Por su parte, la literatura sobre problemas de entrada de productos al mercado chino habla de la competencia entre empresas en los mercados premium, la importancia y prestigio de las marcas (Rambourg, 2014), la seguridad de los productos, su identidad cultural, la disposición de los chinos a rechazar productos importados que no ofrecen status, y las dificultades de distribución enfrentadas por las pequeñas empresas (Corsi, Cohen y Lockshin, 2017). Tres grandes corrientes de literatura ayudan a formular hipótesis sobre el papel de la cooperación entre involucrados en la venta del tequila a China.

La primera trata el ascenso creciente de las transnacionales en el sector tequilero (Bowen, 2012), a partir de mejoras en la productividad realizadas a procesos tradicionales (Casas, 2006), y la emergencia e interacciones de una compleja red de actores públicos y privados que participan en la producción, regulación y comercialización del tequila, y que buscan asociar el consumo de tequila con un paisaje único en el que se pueden producir experiencias para los turistas. Estos trabajos identifican el papel de involucrados en decisiones y eventos que han moldeado al sector en las últimas décadas del siglo XX dando lugar a tres cambios: periodos de auge y crisis el reconocimiento del tequila en el mercado internacional y el arribo de las trasnacionales a la comercialización de este producto.

Algunos actores clave son las transnacionales, las fábricas tradicionales, los medios de comunicación masiva y el Consejo Regulador del Tequila (CRT). Casas (2006) resalta el papel de las alianzas, las coinversiones y las adquisiciones en el posicionamiento del producto en el mercado internacional. Bowen (2012) identifica un complejo industrial con tres grupos principales: cultivadores de agave, destiladores y embotelladores-comercializadores. Macías y Valenzuela (2009) explican la conformación de campos empresariales que controlan la producción y entran en conflicto con productores. Gaytan y Bowen (2015) muestran la existencia de una estructura de regulación conformada por el gobierno federal y el CRT como organización que supervisa la calidad del producto. Ellos sugieren que hay una colaboración entre ambos para manipular el lenguaje sobre autenticidad, lugar y calidad del tequila para facilitar la acumulación de influencia y poder de actores extralocales y de empresas multinacionales. Por su parte, las grandes tequileras dirigen su juego a asumir el control de todo el proceso de producción y regulación: producen más de su propio agave y ejercen más influencia sobre contenido y calidad del producto (Bowen, 2010).

Otra vertiente aborda la política de regulación de contendido, calidad del tequila y el proceso de construcción de su identidad como producto con denominación de origen. Estos estudios analizan las implicaciones socioambientales de los altibajos del mercado del tequila, es decir, entrelazamiento de intereses locales y globales respecto a una mayor exportación y una mayor asociación del tequila con un entorno socioterritorial con identidad propia (Bowen y Valenzuela, 2009; El Benni y Reviron, 2009; Barnette, 2012; Bowen, 2015). Destaca la relación entre regulación de producción, reconocimiento de denominación de origen e impactos de la producción, exportación y reconocimiento internacional del producto en las comunidades que lo producen; es reconocer al tequila como producto y a Tequila (Jalisco) como lugar.

Bowen y Valenzuela (2009) encuentran que la población local reconoce la creación de empleos, el incremento en el valor agregado de la agricultura regional y el crecimiento del turismo, pero, al mismo tiempo, aceptan que los impactos han ido cambiando a medida que se modifican las relaciones de producción. Asimismo, señalan que la denominación de origen no promueve el desarrollo rural pues la producción es cada vez más controlada por transnacionales interesadas en la estandarización de la producción de tequila y en la globalización del consumo.

Los trabajos en esta vertiente son insuficientes para explicar la lentitud con que el tequila entra al mercado chino y los problemas enfrentados por quienes han intentado traspasar la muralla que detiene su llegada.

Una tercera corriente explora dificultades y estrategias de posicionamiento de marcas y productos en China. Históricamente ese país ha mostrado resistencia a la importación de productos que instigan el vicio (recuérdese la guerra del opio). El mercado contemporáneo de bebidas alcohólicas en China es a la vez tradicionalista, dado por una preferencia a sus propios aguardientes de fama nacional y regional (Babor et al., 2010), y aspiracional, que se muestra en alta preferencia por marcas y productos prestigiados de alto precio, como el coñac o el whisky (EUSME Centre, 2015). En ese panorama, el tequila es considerado un producto inferior. Las empresas extranjeras enfrentan un problema de adaptación cultural, como es la necesidad de usar caracteres chinos para dar un nombre en chino con el significado adecuado para el producto, o hacer una adecuada traducción transcultural de los productos (Alon, Littrell y Chan, 2009).

Algunos trabajos analizan la oferta y buscan descifrar problemas en las estrategias de las empresas para posicionar sus marcas y lograr la aceptación de sus productos. González, Orozco y Barrios (2011) sugieren que hay una mayor aceptación de productos y marcas cuando se les relaciona con valores y necesidades del consumidor, y cuando se percibe la importancia del producto. En bebidas espirituosas, Lloyd-Jones (2003) identifica como importante reconocer el poder de discernimiento del consumidor que tiene confianza en sí mismo y es exitoso, como aspectos que justifican una campaña dirigida a resaltar la distinción de consumir una marca particular de Coñac. Reindl et al. (2011) destacan que para introducir vinos australianos fue necesario educar al consumidor para poder colocar una marca, realizar una secuencia de campañas informacionales y elegir distribuidores en ciudades seleccionadas. Lu (2013) reporta la creación de varias marcas y el desarrollo de estrategias de comunicación para el reconocimiento de marca, creación de reputación que incluye abandono de estereotipos culturales y una selección de medios secuenciada para maximizar el resultado.

Estas corrientes de literatura son insuficientes para explicar las dificultades enfrentadas por los tequileros para introducir el tequila en China. El ingreso a China plantea a los involucrados el reto de proponer un juego en otros términos y encontrar una mezcla adecuada de cooperación y competencia para lograr ese propósito. La siguiente sección analiza esa situación y explora evidencias para explicar la falta de avances.

2.1. Modelo interpretativo del poco éxito de los esfuerzos para vender tequila a China

El paradigma de exportación, compartido por la constelación de actores interesados en vender tequila a China, se basa en dos pilares clave: la relación contenido-calidad del producto; y, la asociación producto-identidad cultural de mexicanidad, que implica formas de producción, relaciones laborales y un paisaje sociocultural único en el mundo. Con ese paradigma, distintas empresas han definido un repertorio de acciones que no privilegia la cooperación.

Los involucrados en el juego de vender tequila a China no han logrado consenso en torno a las estrategias más adecuadas para la entrada a ese nuevo mercado e insisten en emprender y resaltar acciones que contribuyen poco a la tarea común de entrar a China. Bowen (2015) señala que la relación calidad-contenido del producto ha sido ajustada en tantas ocasiones, debido a la fuerza de las transnacionales, que el producto ha adquirido un carácter industrial difícil de distinguir de otras bebidas. Por otra parte, la construcción de la identidad cultural ha tenido importantes logros, como el reconocimiento de la denominación de origen más antigua fuera de Europa y el carácter patrimonial del paisaje agavero, aprovechado más por las empresas transnacionales que por las comunidades locales (Bowen y Valenzuela, 2009).

Analizar actores y estrategias en el sentido sugerido por la teoría de juegos, ofrece la oportunidad de modelar la situación como un problema de cooperación en torno a temas clave. Si bien los estudios inspirados en la teoría de juegos son criticados como ineficientes para encontrar explicaciones a las estrategias de cooperación y competencia cuando todos los involucrados enfrentan diversidad de opciones (Coyne y Horn, 2009), la lógica introducida por esta teoría es útil para explorar hipótesis sobre la situación que enfrentan los tequileros en China. Cooperar, por lo menos en parte, es una opción para las empresas que buscan el posicionamiento de marcas, pues pueden adaptarse mejor a las percepciones de los consumidores y responder a las acciones de otros competidores. Las empresas pueden tomar un punto focal de referencia sobre las propiedades de un producto en torno al cual pueden buscar posicionar las marcas y definir estrategias de precio, gastos en mercadotecnia y distribución (Hauser, 1988; Carpenter, 1989).

La mezcla de estrategias de cooperación y competencia es una opción viable para incursionar en mercados e impulsar productos y marcas (Rodrigues, Souza y Leitáo, 2009; Cajigas y Ramírez, 2006; Ochoa Diaz, Echeverry, Fernández, Quintero y Wilches, 2006). El problema está en determinar cuándo cooperar y cuándo competir. De acuerdo con Vandenbosch y Weinberg (1995) las firmas pueden optar por estrategias combinadas de diferenciarse lo más posible en una de las dimensiones de la competencia y converger en otra. Horsky y Nelson (1992) señalan que el posicionamiento de una marca está determinado por las preferencias de los consumidores que seleccionan un bien considerando precio, con incertidumbre acerca de sus atributos; y por las estrategias de productores, quienes introducen nuevos bienes conforme a dichas reacciones y las reacciones de la competencia.

Cooperar es una opción propuesta también por el institucionalismo centrado en los actores. Según este enfoque, el marco institucional define arenas de interacción e influye en la disposición de los actores a cooperar para procurar un objetivo común (Jackson, 2009). Aprovechando un marco institucional existente, los actores pueden desarrollar diversas estrategias para el posicionamiento de marcas, como puede ser el cabildeo con el gobierno para inclinar la balanza de la competencia en favor de algún actor o grupo de actores (Evers, 2004). ¿Cuándo y en qué circunstancias se pueden usar estrategias de cooperación o de competencia? Al analizar el caso de la mercadotecnia colaborativa, Williams (2013) señala que la cooperación permite a las empresas compartir recursos y ganar influencia que de otra manera no podrían lograr. La colaboración reduce costos, proporciona fortaleza colectiva e incrementa la credibilidad de los participantes. Greenwald (2014) analizó asociaciones estratégicas y encontró que incrementan la competitividad de los participantes en los nuevos mercados, su competitividad en los mercados propios y el poder de distribución, además crean beneficios compartidos para las marcas participantes.

Otros estudios reportan que la cooperación da lugar a economías de escala, mejoras en la eficiencia, incrementos en la capacidad de respuesta a cambios institucionales o políticas públicas e, incluso, mayor capacidad para reclutar voluntarios (Randle, Leish y Dolnicar, 2013), o asociar un producto a una causa con valor social (Huertas-García, Gázquez-Abad y Lengler, 2014). Burton, Soboleva, Daellenbach, Basil, Beckman y Deshpande (2017) identifican que ante la creciente influencia de redes sociales como Twitter, la colaboración en el posicionamiento de marcas facilita la promoción recíproca entre entidades con intereses diversos, permite amplificar los mensajes y abre nuevas audiencias. Almeida, Canniatti y Mazzon (2016) encontraron que la promoción conjunta beneficia a las marcas de menor reconocimiento y el efecto es más positivo en los estratos socioeconómicos más bajos.

Este artículo contribuye al entendimiento de los escasos avances del tequila en el mercado chino al asociar los logros de exportación (tamaño de las ventas) con los repertorios de acciones realizadas por las empresas interesadas en incrementar sus propias ventas (proporción del mercado), y su orientación cooperativa o no cooperativa. La investigación empírica está dirigida a mostrar que los actores interesados en vender tequila a China han optado por soluciones poco cooperativas sesgadas por la búsqueda de una mayor proporción del mercado, eso ha dado lugar a soluciones sub-óptimas para todos. Desde esta perspectiva, el juego de vender tequila a China es visto como un conjunto de acciones empresariales guiadas por dos construcciones sociales sobre lo que se espera que hagan las empresas: una misión interpretada de manera distinta por los diversos involucrados y una conceptualización variable del contenido de producto.

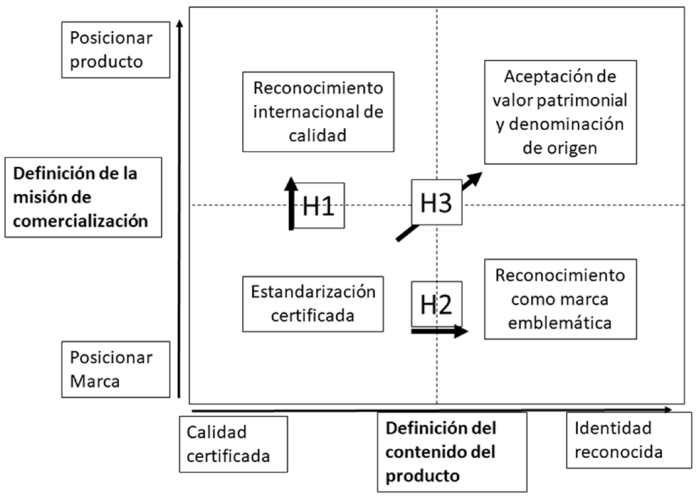

La figura 1 muestra que estas construcciones sociales dan lugar a orientaciones dominantes en las estrategias de los jugadores. En el eje vertical la construcción social de la misión de vender tequila a China crea un continuum que va del posicionamiento de marca al posicionamiento del tequila como producto distinto a otras bebidas. En el eje horizontal, la conceptualización de la identidad del tequila da lugar a otro continuum que va de la noción de calidad certificada para caracterizar al tequila; al reconocimiento de identidad cultural que permite asociar el tequila a la cultura mexicana.

Con este modelo se reconocen cuatro grandes orientaciones de las acciones de los actores involucrados en vender tequila en China.

Fuente: elaboración propia.

Figura 1 Tipología de orientación de acciones de los participantes en la constelación de actores del complejo agroindustrial exportador de tequila a China.

Estos tipos ideales reflejan el énfasis dado por los jugadores a sus acciones. En la realidad, un mismo actor puede incurrir en acciones que tienen elementos de dos o más orientaciones. Distintas empresas, por lo menos en una parte de su estrategia exportadora, tienden a recurrir a acciones que forman un repertorio más cercano a alguna de las orientaciones, lo que se refleja en el éxito de incrementar la venta de tequila a China y sus implicaciones en la región de producción y la organización del complejo agro exportador de tequila. Las orientaciones pueden describirse en la forma siguiente:

a) Estandarización certificada. Describe al tequila como producto de calidad certificada. En esta orientación convergen todos los productores, pero quienes están mejor posicionados para aprovechar los beneficios de la certificación son las empresas oligopólicas con mayor influencia en las decisiones del CRT. Estas empresas han negociado dichos estándares con el gobierno mexicano y han usado al CRT para lograr reconocimiento colectivo a un producto cuyo origen, proceso de producción y estructura química ha variado considerablemente. La estandarización es a la vez referente de calidad y barrera de entrada para pequeños productores. En China, esto ha beneficiado a empresas como Cuervo, Patrón y Olmeca, quienes han introducido el producto mediante una combinación de esfuerzos de mercadotecnia dirigida a segmentos de consumo urbano y el abasto a expendios de alimentos y bebidas con clientela de expatriados, empleados de empresas transnacionales y jóvenes de ingresos altos.

b) Reconocimiento como marca emblemática. Esta orientación se basa en el supuesto de que la denominación de origen del tequila obtenida el 22 de noviembre de 1974, con modificaciones posteriores que datan del 13 de octubre de 1977 y otras más recientes, es un indicador geográfico y tiene un componente cultural especial que puede ser apropiado y representado en una marca particular de tequila. Esta orientación da lugar a competencia entre las grandes transnacionales que controlan las marcas con mayor reconocimiento internacional: Cuervo, Patrón, Olmeca y Sauza. Un mayor reconocimiento del carácter identitario-cultural del tequila, genera más ganancias para grandes empresas porque pueden trasladar las mismas estrategias desarrolladas en otros países reduciendo el costo de adaptación al mercado chino.

c) Reconocimiento internacional de calidad. En esta orientación se encuentran los esfuerzos dirigidos a lograr la aceptación del producto tequila certificado por el CRT y las normas oficiales mexicanas. Esto se puede reflejar en mayores ventas si los involucrados logran primero que China acepte el producto. Lo cual requiere, en ciertos casos, sacrificar en parte las estrategias de competencia por el reconocimiento de marca. Lo anterior implica colaborar en el establecimiento de canales de distribución dirigidos a enaltecer la variedad de productos y la diversidad del ecosistema de producción que hay detrás del producto exportado, etc.

d) Aceptación de valor patrimonial y denominación de origen. Esta orientación da lugar a acciones dirigidas a consolidar la presencia del tequila en el mercado chino con el respaldo institucional de la denominación de origen y el reconocimiento del valor patrimonial que vincula el producto a la cultura mexicana. La estrategia para los diversos actores implica un reconocimiento tácito de la comunidad de intereses entre los participantes de toda la constelación de actores en torno al producto, más que la marca, y al reconocimiento de su calidad, por encima del reconocimiento de marcas emblemáticas.

De lo anterior se infiere que todos los jugadores comparten la idea de vender tequila a China como producto con una calidad estandarizada y certificada, pero sus repertorios de acciones pueden ser más o menos cooperativos. Al analizar las empresas como actores racionales que usan un amplio repertorio de acciones para exportar a China, es posible identificar acciones que dan señales de su intento por transitar, de alguna manera, en tres direcciones determinadas por la orientación dominante de sus acciones. Con este enfoque, es posible proponer tres hipótesis exploratorias orientadas por la teoría de juegos para explicar los logros de la exportación de tequila a China. En ellas se explora la relación cooperación-éxito de ventas de tequila en China:

H1. La competencia por posicionar marcas distrae de la tarea de lograr el reconocimiento internacional del tequila como un producto con calidad certificada.

En términos generales, la colaboración entre grandes y pequeñas marcas no ha sido eficiente en su incursión en el mercado chino. Esto se debe, en parte, a que las grandes marcas han intentado, con poco éxito, importar a China estrategias que les permitieron posicionar su marca en otros mercados internacionales y descuidaron el esfuerzo inicial de lograr el reconocimiento del tequila como una alternativa a otras bebidas.

H2. Los grandes productores compiten por ser reconocidos en China como marca emblemática.

Las marcas que ya controlan el complejo agroindustrial exportador de tequila, intentan trasladar esa fuerza al mercado chino, lo cual les permitiría erigir una nueva barrera de entrada a nuevos productores medianos y pequeños.

H3. No hay avances en el posicionamiento de la asociación producto-identidad cultural, porque los jugadores confían que la certificación otorgada por el CRT será tomada en China como referente de dicho valor cultural.

En vez de cooperar ampliamente en el posicionamiento del valor patrimonial del producto y usar en su cabalidad el principio de denominación de origen, los jugadores compiten por relacionar su marca con la identidad cultural del producto. Las marcas compiten en China por posicionarse como los embajadores del producto identitario de México.

Enseguida se presentan los resultados de un estudio exploratorio de evidencias que documentan la existencia de las acciones sugeridas por las hipótesis propuestas y, por lo tanto, la necesidad de profundizar en el análisis de los repertorios de acción que siguen distintos tipos de empresas en distintos momentos del esfuerzo de vender tequila a China.

3. Métodos

Este artículo usa metodología cualitativa que combina recorridos de campo, revisión de contenido de páginas de internet y entrevistas a empresas tequileras localizadas en el estado de Jalisco (México), el principal de los cinco estados considerados en la denominación de origen para el tequila. El trabajo de investigación estuvo centrado en entender el proceso de entrada del tequila a China y la efectividad de las estrategias y acciones usadas por las empresas tequileras.

En este artículo, la unidad de análisis es la empresa tequilera que ha realizado acciones para exportar a China durante el periodo 2010-2017. Dichas empresas son vistas como actores con la capacidad de ejecutar acciones cooperativas o no cooperativas que pueden ser analizadas con un modelo conceptual inspirado en la teoría de juegos. Los resultados presentados provienen de una muestra no representativa estadísticamente que abarca un conjunto de 109 empresas que han tratado de entrar a China3 con 181 marcas distintas. En esta muestra participan los siguientes tipos de empresas: 73 empresas que alguna vez han recibido apoyos públicos de México; 49 que alguna vez han exportado su producto a China4; 57 empresas que han llevado su(s) marca(s) a ferias, misiones o exposiciones comerciales celebradas en ese país; y, 28 empresas que participaron en la IX Cumbre Empresarial China-América Latina y el Caribe (China-LAC), celebrada en Guadalajara (México) en octubre de 2015.

El procedimiento analítico que se presenta enseguida se usó para suplir la falta de información estadística confiable sobre las empresas que han intentado por lo menos en alguna ocasión vender su tequila a China, y la escasa disposición de los empresarios del sector a conceder entrevistas para analizar su experiencia de exportación y sus estrategias individuales usadas en dicha experiencia.

3.1. Etapa 1: definición de la empresa tequilera con acciones de exportación a China

Esta etapa tiene su punto de partida en la definición de integración vertical y horizontal, en los términos definidos por Álamo, García y Suárez (2002) para delimitar como empresa tequilera a las unidades empresariales poseedoras de una o más marcas de tequila, independientemente de si cuentan o no con campos agaveros, planta destiladora o si controlan alguna parte del proceso de producción-envase-exportación del producto. Con ello se abarca empresas con sede en México o en el extranjero y se logra una perspectiva amplia de los esfuerzos realizados para ampliar la presencia del tequila como producto y de las diversas marcas. Para el análisis empírico se sigue la distinción entre casos prácticos y casos documentales propuesta por Graterol-López y Sigala-Paparella (2014), lo que permite distinguir entre los siguientes tipos de empresas de tequila:

a) Empresas con presencia en China empíricamente verificable. Son aquellas cuyos productos se pueden encontrar en diversos canales de distribución que operan en China (52 empresas), tales como plataformas chinas de comercio electrónico (40 empresas), distribución abierta en restaurantes, bares o supermercados (38 empresas). La verificación empírica de tequila en el mercado chino abarcó las siguientes actividades principales:

Recopilación de información contextual estadística de las exportaciones de tequila al mercado chino para analizar su comportamiento desde la entrada del tequila a ese país, esto es durante el periodo 2004-2016.

Generación de una base de datos con información directa recopilada por los autores en bares, restaurantes y supermercados de las ciudades de Shanghái, Guangzhou y Hong Kong, durante el verano de 2014. Se dio preferencia a supermercados ubicados en zonas identificadas como sitio de consumo o residencia de expatriados, así como a bares y restaurantes con alguna identificación que se refiriera a productos mexicanos.

Recopilación de información mediante análisis de contenido en plataformas chinas de comercio electrónico (Taobao, Tmall). Asimismo, se revisaron páginas de internet de las diversas marcas de tequila registradas ante la Cámara Nacional de la Industria Tequilera (CNIT) y el Consejo Regulador del Tequila (CRT).

La información recopilada abarca aspectos como marcas disponibles, presentaciones físicas y formas de consumo, así como formas discursivas para definir e identificar producto y marcas, tales como rasgos resaltados, referentes culturales, relación producto-marca, adyacencia a otros productos u otras marcas en menús y mostradores.

b) Empresas con una o más acciones dirigidas a exportar. Empresas con sede u oficinas en Jalisco que han participado en ferias, misiones en China, o visitas de reconocimiento realizadas por empresarios chinos interesados en importar o distribuir tequila en China (16 empresas cuya presencia en China no fue constatada en el periodo estudiado). Para este fin se usaron fuentes secundarias y directas procedentes de instituciones gubernamentales mexicanas tales como Proméxico y Secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (SAGARPA), que han otorgado apoyo a algunas tequileras para exponer sus marcas en misiones, exposiciones y ferias comerciales en China de 2010 a 2016. Además, se usó información proporcionada por la Cámara Nacional de la Industria Tequilera (CNIT) y se recopilaron datos publicados en la prensa local y nacional mexicana que mencionaran nombres de empresas tequileras y marcas presentes en China. La lista fue creciendo con los resultados de entrevistas con informantes clave y visitas a eventos dirigidos a incrementar los lazos comerciales entre México-China. Esta es una lista dinámica, el artículo presenta resultados obtenidos hasta julio de 2017, y abarca entrevistas a actores clave y representantes o voceros de empresas.

Se usó un instrumento de entrevista semiestructurada que cubrió diversos tópicos de la experiencia de entrada a China. Se realizaron 19 entrevistas durante los meses de enero de 2016 a julio de 2017. No todas las empresas tequileras accedieron a conceder la entrevista. Solo una de cada tres empresas contactadas concedió la entrevista. Las entrevistas tuvieron una duración de entre 30 minutos a dos horas o más, según la disposición del entrevistado(a). Generalmente se entrevistó al propietario(a), y en algunos casos a los encargados(as) del área de exportaciones. Las empresas que accedieron fueron principalmente empresas pequeñas de tipo familiar, algunas de ellas llamadas artesanales (44%), seguidas por las medianas (32%) y las micro (16%) con experiencia en exportaciones a Estados Unidos, principalmente, pero muy pocas a Asia. Estos entrevistados aportaron sus conocimientos sobre lo que hacen grandes empresas transnacionales pero éstas declinaron participar en el estudio. Principalmente, los entrevistados eran jóvenes, en un 80%. Ellos generalmente son los hijos de los viejos tequileros o comercializadores, ''la sangre joven'' de la familia. Sus edades oscilan entre los 24-40 años y, por lo menos, un 60% ha estudiado carreras universitarias, algunos especializados en negocios internacionales o disciplinas afines. Las entrevistas arrojaron información sobre diversos aspectos de la participación de las empresas en el mercado exterior, pero en este artículo se usan solamente los resultados que se han definido como repertorios de comercialización para la exportación a China, mismos que se definen a continuación.

3.2. Etapa 2. Identificación de repertorios de comercialización para la exportación a China

Para resolver la dificultad de obtener información directa de una cantidad considerable de empresas con experiencia en China, se optó por utilizar el concepto de repertorio de acción empresarial organizada para derivar, de acciones documentables, las estrategias de cooperación o competencia de las empresas. El concepto toma ideas sobre la acción empresarial sugeridas por Dossi y Lissi (2011) y por Basdeo, Smith, Grimm, Rindova y Derfus (2006). Las diversas acciones son vistas como fuente de señales a otros involucrados respecto a los objetivos estratégicos y la estrategia de la empresa. Las acciones son evidencias de acción colectiva o bien de intentos competitivos para incrementar la reputación de una empresa y sus marcas. En estas acciones es posible identificar orientaciones de cooperación o competencia y abarcan: declaraciones en entrevistas, diseños de imagen, discursos conceptuales en las campañas de mercado, presencia compartida, o exclusiva, en eventos, menús, mostradores, o participación en actos promocionales realizados o apoyados por entidades públicas o asociaciones.

Se usa esta metodología con el fin de explorar hipótesis explicativas e identificar evidencias a partir de información limitada. La intención no es hacer una contrastación empírica basada en datos cuantitativos, para los cuales sería necesario usar otros instrumentos de recopilación que estaban fuera del alcance de este esfuerzo de investigación. El artículo se limita a mostrar la fortaleza de las hipótesis sobre cooperación y competencia para motivar una línea de investigación en ese sentido que demanda un trabajo colaborativo entre investigadores, promotores y empresarios en ésta u otras ramas de producción.

3.3. Etapa 3. Interpretación de resultados basada en acciones observables

Para interpretar los resultados se establecen vínculos entre acciones observables en forma directa o indirecta que eventualmente dan lugar al replanteamiento de acciones empresariales (Clark y Montgomery, 1998). El modelo interpretativo de las acciones identificadas se apoya en las propuestas sugeridas por Grimm, Lee y Smith (2005) que se basa en el análisis de interacción competitiva entre empresas que buscan la preponderancia en un mercado. El supuesto de este modelo es que los actores eligen cada una de sus acciones en un contexto determinado, y aprenden de la interacción. Las propuestas hipotéticas teóricas analizadas permiten identificar vínculos entre acciones observables y los avances en la colocación de productos y marcas de tequila en China, y asociar dichos avances con estrategias dominantes. En la revisión de evidencias, se toma la repetición de acciones de tipo cooperativo o competitivo como indicador de predominio de una estrategia asociada a expectativas de ganancia en la forma de un mercado mayor o una mayor parte del mercado.

4. Análisis de resultados

Esta sección presenta los resultados de la investigación. Siguiendo la orientación analítica sugerida en las hipótesis exploratorias, primero se analizan los esfuerzos por posicionar productos y marcas que iniciaron desde la década de los setenta del siglo XX y los logros alcanzados hasta años recientes (Sección 4.1). Enseguida se muestran los intentos por ser reconocido como marca emblemática del producto tequila (Sección 4.2). Finalmente, en la sección 4.3, se analizan acciones dirigidas a vincular la marca con la identidad nacional y la denominación de origen.

4.1. Posicionar marcas o posicionar producto

Desde los primeros esfuerzos por introducir tequila al mercado asiático, llevados a cabo durante la administración del presidente Luis Echeverría (1970-1976), ha existido un problema de cooperación entre grandes y pequeñas marcas. La política del gobierno abonó a la falta de cooperación al seleccionar ganadores a quienes extendió una invitación sin plantearse de entrada la tarea de posicionar el producto. En aquellos años, esta estrategia probó no ser eficiente para expandir el tequila a Asia.

En 1990, las grandes marcas voltearon hacia China y optaron primero por usar allí estrategias que les habían funcionado bien en otros mercados internacionales: usar experiencia de transnacionales, colocar en mercados selectos marcas emblemáticas, fijar precios discrecionalmente. En el proceso descuidaron el esfuerzo inicial de lograr el reconocimiento del tequila como una alternativa a otras bebidas. Las empresas empezaron a hacer cambios a esas estrategias hasta que tropezaron con la poca aceptación del producto, pero sin renunciar a su carácter de preponderantes. Algunas de estas empresas tienen mayor diversidad de participación en los canales de distribución en China, entre ellas se destacan Bacardi & Company LTD (Camino Real y dos marcas principales más), Casa Cuervo, S.A. de C.V. (José Cuervo y diez marcas más), Brown-Forman Tequila México S. de R.L de C.V. (Herradura y tres marcas más) y Pernod Ricard México, S.A. de C.V. (Olmeca y Olmeca Altos).

En años recientes, el gobierno federal ha insistido en la selección de ganadores pero ha incluido en sus invitaciones a pequeños y medianos productores a participar en el esfuerzo de venderle tequila a China. Los esfuerzos realizados por gobierno y productores, han imitado la estrategia de impulsar marcas específicas en vez de posicionar el producto. En el proceso, los exportadores han tropezado con situaciones que demandan una estrategia común como detección de ftalatos (compuestos químicos usados para incrementar la flexibilidad del plástico), niveles de metanol no acordes con normas chinas, reconocimiento de la denominación de origen (lograda en noviembre de 2014 según declaratoria 116/2014), presencia del color caramelo, o la ampliación de tiempos de espera en aduanas. Aunque se ha contado con el apoyo del CRT para asuntos de análisis de inocuidad del producto, cumplimiento con las normas y negociaciones con el gobierno chino, la respuesta dominante de parte de empresas de todos los tamaños ha sido la acción propia para revertir las expectativas negativas sobre la calidad del producto. Eso incluye revisión del sistema de producción propia, adopción de nuevas tecnologías y procesos e incluso cambio de marcas.

En general, la promoción emprendida no ha logrado reconocer la importancia de colocar primero el producto. Tanto la consulta de plataformas de comercio electrónico como la revisión de la presencia en bares, restaurantes y establecimientos comerciales, puso en evidencia el predominio de acciones de corte individual establecido por el poco uso compartido de espacios disponibles y el ensalzamiento de la marca propia. El problema de no colocar primero el producto es reconocido por quienes han participado en el esfuerzo de venderle a China. Una entrevistada analiza este problema de la siguiente manera: ''En el resto del mundo el tequila es una categoría en sí misma, en el mercado chino todavía hay que evolucionar a que los chinos consuman tequila como en el resto del mundo. Que lo tomen como categoría de bebida como han tomado el cognac, que eso les gusta mucho o el whiskey...'' (Entrevista con tequilera pequeña formada sobre la experiencia familiar en una de las grandes empresas de mayor reconocimiento internacional, 14 de abril de 2016, Guadalajara, Jalisco).

Un empresario pequeño, hace la distinción entre producto y marca. Por una parte, reconoce que en China les gusta el tequila porque no hay un sabor así, pero, por otra parte, observa la tensión entre identidad de marca e identidad de producto, misma que, desde su empresa, intentan resolver haciendo énfasis en la calidad certificada: ''Nosotros no les vamos a ofrecer el típico sabor del tequila barato. No quiero hablar mal de ninguna empresa, pero nosotros no les vamos a llevar un Cuervo, un Pepe López, un Olmeca. La única desventaja que nosotros tenemos en nuestro tequila es el precio, que no es un precio bajo como el de los tequilas baratos'' (Entrevista con tequilera pequeña, hombre joven con experiencia de comercialización directa en China, 6 de junio de 2016, Guadalajara, Jalisco).

Uno de los pocos esfuerzos integrados para colocar el producto, y de paso construir una identidad asociada a la mexicanidad es el proyecto Casa Tequila que después de ocho meses de trabajo se constituye en consorcio formal en febrero de 2015. Con el apoyo de Proméxico abrieron un showroom en Shanghai para posicionar el tequila 100% agave. Al principio, participaron once casas tequileras con varias de sus marcas, pero el proyecto duró escasos dos años. Algunas participantes eran La Cofradía, Tequila Fogata, Embajador, Tequilas del Señor, Tequila Huizache y Hacienda de Oro. El fracaso de este esfuerzo de cooperación tiene que ver con recortes al apoyo económico ofrecido en sus inicios por el gobierno federal (Proméxico) para mantener el showroom, la capacidad de los empresarios tequileros por mantener una inversión de riesgo por largo tiempo, las formas de cooperación entre ellos y la falta de apoyo de las grandes transnacionales que no participaron en este proyecto porque tienen sus propios canales de comercialización, aun cuando algunos de los participantes tenían, por su cuenta, también su propia distribución. Desde la CNIT se apoyó este esfuerzo como parte de una campaña de posicionamiento para el tequila en China (octubre de 2014-diciembre de 2015), que contó con un apoyo de 20 millones de pesos mexicanos por parte de la Agencia de Servicios a la Comercialización y Desarrollo de Mercados Agropecuarios (ASERCA) y SAGARPA, pero, como lo reconoce uno de los tequileros participantes: el mercado chino es tan grande y tan diverso que el impacto en China se diluye y los fondos, por muy altos que puedan parecer, resultan totalmente insignificantes.

La dispersión de esfuerzos se registró de nuevo en la escasa presencia de empresas tequileras en la cumbre empresarial China-LAC 2015 celebrada en Guadalajara. Ahí estuvieron presentes 28 empresas entre las que se encuentran solamente tres grandes: Casa Cuervo, Brown Forman y Patrón, pero las acciones realizadas de todas ellas se limitó a exhibir algunas de sus marcas y cumplir con citas de negocios con posibles compradores chinos pactadas por los organizadores.

La entrada del tequila a China no ha sido fácil para ninguno de los jugadores (incluidos los comercializadores). En un primer momento, las tequileras pensaron que sólo se trataba de llegar a China y vender miles de millones de litros. Pero el comportamiento del mercado les ha mostrado que la tarea no es fácil. Un análisis agregado con datos del Consejo Regulador del Tequila muestra un comportamiento ciertamente ascendente en el periodo pero muy errático. Entre 2004 y 2016, el volumen de litros creció de 3.110 a 491.020 litros, pero los años 2014 y 2016 tuvieron ventas sustancialmente menores a los de un año antes. Así mismo, se observa que las empresas han tenido que adaptarse a una aceptación muy desigual por tipo de tequila, con una aceptación menor en la de 100% agave, categoría que el complejo tequilero valora como sus productos de mayor calidad (figura 2).

Fuente: Consejo Regulador del Tequila (2017).

Figura 2 Volumen de exportación por tipo de tequila a China, 2004-2016 (litros)

Ahora las empresas saben que tienen que ser innovadoras. En septiembre de 2013, Tequila Herradura, de Brown-Forman una multinacional de Estados Unidos, se consideraba a sí misma el tercer jugador en importancia en China e intentaba que el tequila compitiera con otros productos como el cognac, pero su estrategia era posicionar su marca y el producto Premium de tequila 100% agave.

A pesar de la falta de avances, los principales jugadores siguen empeñados en posicionar su marca. Para ello, usan imágenes en los diversos canales de promoción y comercialización en China que resaltan la calidad y definen su origen. Si bien los productores no tienen pleno control sobre la forma como el comercializador anuncia su producto, es evidente que hay un intento mayor por distinguir la marca que por presentar un producto respetable. Por ejemplo, Agavales, de Casa Maestri, opera su esquema de mercadotecnia y comercialización desde Estados Unidos para entrar a China. Los propietarios compraron la Fábrica de Tequila La Rienda en el pueblo de Tequila, Jalisco, y le cambiaron el nombre. Ahora la empresa tiene su base en Texas y forma parte de un consorcio más grande dedicado a la venta y envasado de bebidas alcohólicas. La fábrica se encarga del envasado, la calidad del producto, envíos y logística, y cuentas por cobrar. En su estrategia de colocación del producto en las plataformas de comercio electrónico en China, anuncian recetas en el idioma chino para preparar cocteles, con la intención de educar al consumidor en el uso variado del producto.

Algunos entrevistados resaltan la falta de cooperación con intermediarios. Un tequilero entrevistado señala que los restaurantes en China se conforman con tener uno o dos tequilas en el menú, lo cual genera un problema de rotación y, más que nada, una barrera cuando el producto no es conocido: ''Los chinos no nos conocen, no es que sea un mercado peor para entrar, es que no nos conocen, es diferente, no peor. Yo comparo mucho con el baijiu.5 Me digo es como si yo quisiera traerlo a México, ¿qué restaurante quiere tener diez marcas de baijiu en su carta? Tal vez yo agregue uno a la carta pero nada más, o tal vez tres: uno económico, uno medio y, uno muy bien, pero no más porque mis clientes no lo conocen'' (Entrevista con tequilera pequeña, 14 de abril de 2016, Guadalajara, Jalisco).

En la revisión de productos ofrecidos en Taobao, una plataforma de comercio electrónico de Alibaba, se puede ver que para marcas como Agavales la estrategia es enfatizar el carácter certificado del producto. Sus botellas aparecen con leyendas que resaltan la idea de ser tequila genuino y hacen mención al uso del agave, se anuncia como Agave tequila, original authentic ... Mexican wine Agavales. Esto que suena bien a nivel individual, es contraproducente para el producto. Por cada expresión de ser genuino se levanta una sospecha de que otras marcas no lo son, lo que es negativo para el objetivo general de colocar el producto.

4.2. La intención de ser la marca emblemática de un producto certificado

Todas las marcas que van a China llevan la idea de la certificación como parte de su autenticidad y calidad y tienen la intención de ser marca emblemática. En esa carrera sobresale Cuervo porque es la mayor tequilera del mundo. Incluso los pequeños jugadores reconocen que esta marca se vende prácticamente sola. Tequileros y analistas reconocen que en el mundo, cuando se dice tequila se dice Cuervo. Las empresas que están apenas en el proceso de entrada, quieren posicionarse pronto y bien para ganar la carrera al resto de las marcas, aunque ellos saben que Cuervo, Patrón y Olmeca, ya han transitado ese camino y tienen, cada día, más reconocimiento.

Hasta ahora, predomina la confianza en la identidad y certificación del producto. Ni Cuervo ni las demás casas tequileras han diseñado una marca especial para el mercado chino, y tampoco han hecho una presentación especial de la bebida ya sea en el diseño de la botella o en el de la etiqueta6. Los involucrados reconocen los peligros de competir por ser emblemático y los límites de la certificación:

''En China se vende mucho el tequila Patrón, mucha gente dice que ese tequila no es bueno, que es muy caro. También se vende mucho el Olmeca, se dice lo mismo, que es muy malo. Yo no estaría tan de acuerdo con eso, porque al ser tequila 100% agave debe cumplir con todas las normas que impone el CRT y eso no es fácil... No es justo llamarles malos. Para mí, siendo tequila avalado por el CRT, no puede ser una bebida corriente'' (Entrevista con tequilera, 14 de abril de 2016, Guadalajara Jalisco).

Las grandes empresas han optado por un proceso de aprendizaje sin perder de vista el grado de presencia que tienen sus marcas y la relación que ellos tienen con la noción de producción certificada. Ante los problemas han reaccionado con cautela pero siempre tratando de ser marca emblemática:

''Lo que ha sucedido en China es que Cuervo no está haciendo promoción como ha hecho en otros países, donde Cuervo llega y abre mercado con su marca. Pero al hacer esto, hace promoción a la categoría [tequila].[...] Don Julio es Diageo y eso le asegura estar en un portafolio internacional con grandes marcas, aunque en México, Sauza fue el primero en iniciar las exportaciones de tequila. En general, son estos grandes los que van abriendo el mercado y la chiquillada vamos atrás. Por alguna razón que no sabemos, en China no lo han hecho, ni Cuervo, ni Herradura, ni Don Julio, ni Olmeca'' (Entrevista con tequilera, 14 de abril de 2016, Guadalajara Jalisco).

En Jalisco los entrevistados identifican las acciones propias de las grandes empresas, critican su utilidad pero no han diseñado un escenario distinto. La presencia constatada en China, sugiere que prácticamente no hay espacios propios de las empresas en donde grandes y pequeños empresarios trabajen colectivamente en el reconocimiento del producto.

4.3. Asociación de marca e identidad nacional del producto

Por otro lado, productores y promotores públicos del tequila no han resuelto cabalmente cómo colaborar en la expansión y uso compartido de la identificación del tequila con la cultura nacional. La revisión de plataformas de comercio y la presencia de marcas en restaurantes y bares muestra que distintos productores hacen sus propios esfuerzos para posicionarse en China como los auténticos expositores de esa cultura y por asociar dicho posicionamiento con la representación del significado internacional del valor patrimonial del producto como un fenómeno que va más allá de la denominación de origen. Sus ofertas resaltan la mexicanidad y la calidad y conveniencia de consumir sus marcas. Los jugadores no solo compiten por ser la marca emblemática y resaltar la calidad de su propio tequila, como se describe en el punto anterior, sino que insisten en asociar su producto a la noción de mexicanidad.

Las grandes marcas internacionales, entienden que ganar campo como embajadores de producto e identidad, les amplía la posibilidad de estandarizar sus campañas, reducir costos de producción y, en lo posible, arrastrar hacia su propia marca los beneficios del reconocimiento internacional del producto. Los más ambiciosos buscan extender ese vínculo mientras que en Jalisco trabajan en la tematización del paisaje cultural agavero como atractivo turístico para enaltecer su propio perfil empresarial. Para un ex-empleado del CRT-Shanghai, en China ya hay ganadores en esa carrera: ''en la categoría Premium está Patrón, y en la de tequilas mixtos están José Cuervo y Olmeca'' (Entrevista a exempleado de CRT, 30 años de edad aproximadamente, 1 marzo de 2017, Guadalajara, Jalisco).

La revisión de las plataformas de comercio electrónico sugiere que quienes tienen mayor posibilidad de avanzar son los grandes empresarios porque pueden ampliar su presencia, ganar reconocimiento y encarecer para otros competidores la entrada al mercado chino. En la página de Taobao abundan las fotografías de botellas de Tequila Cuervo con leyendas como: Mexico Imported, Cuervo, para un José Cuervo Especial Reposado; Jose Cuervo Gold, Mexico; Mexico Cuervo Tequila; Mexico Hao Shuai Cuervo Tequila. Por su parte, las botellas de Patrón se comercializan con imágenes y textos como los siguientes: Mexico Imports Patron, Mexico imported Patron, Payne coffee Tequila Patron the XO Café Tequila Mexican Coffee Liqueur, Mexico original of Patron the XO Café Payne Coffee Liqueur.

En la disputa por la originalidad de lo mexicano participan otras marcas. Por ejemplo, Arandas, con anuncios que afirman Mexico original Arandas; Sierra con su sombrero mexicano puesto en la botella, Corralejo que sólo dice ser ''de Corralejo'', pues es la tierra donde nació y pasó parte de su infancia el Padre de la Patria, Miguel Hidalgo y Costilla; o Agavales, quien usa imágenes alusivas al día de muertos e incluye la expresión en español Feliz día de muertos, para hacer alusión de que en China, como en México, se celebra a los muertos en ambiente festivo de visitas a panteones, limpieza de tumbas y ofrendas de comida.

El vínculo identidad nacional y marca se ha procurado de múltiples maneras, pero todavía no se dan pasos claros para extender esa idea hacia la identidad del paisaje agavero como un cluster productivo y cultural. Sin embargo, cuando se identifique la necesidad de dar ese paso, las grandes empresas de tequila estarán mejor posicionadas. Son estas empresas las que han impulsado el reconocimiento del valor patrimonial para el paisaje agavero, y han emprendido el proyecto de convertir al pueblo de Tequila, Jalisco, en una especie de parque temático asociado a una marca específica: Tequila Cuervo (Gaytan, 2014). Esta casa lleva la delantera a otras marcas porque la transformación del paisaje urbano en el pueblo de Tequila, Jalisco, ha logrado fundir la identidad de origen del tequila con la marca comercial del Mundo Cuervo.

Los tequileros de la región de Arandas han invertido menos en establecer vínculos con los esfuerzos de desarrollo turístico local, e incluso con el desarrollo social. En esa región, las grandes tequileras son percibidas como agentes externos que han aprovechado el potencial productivo de la región y su pertenencia al área reconocida como denominación de origen para desarrollar marcas y productos que han logrado introducir con éxito en el mercado internacional.

5. Implicaciones de política comercial y de desarrollo regional y turístico

Venderle tequila a China ha resultado una tarea más complicada de lo que se pensó al inicio, en la medida que demanda una mayor cooperación entre los diversos involucrados. El proceso de aprendizaje va muy lento. Los escasos avances registrados tienen que ver con la insistencia en estrategias insuficientes, a pesar que la campaña lanzada por la CNIT en 2015 incluyó: capacitación de personal, misiones comerciales, contacto con mixólogos, aparición en revistas y participación en ferias (Entrevista con CNIT, 18 de marzo de 2016, Guadalajara, México).

En este artículo se propusieron tres hipótesis y se usaron evidencias exploratorias para ver su aplicabilidad en el estudio de repertorios de acción de empresas interesadas en exportar tequila a China. El énfasis en el entendimiento de las orientaciones como base de las estrategias de colaboración o competencia es útil para rediseñar los esfuerzos a emprender por parte del sector público y del sector privado. El estudio hace aportaciones al diseño de políticas comerciales y de desarrollo regional y turístico al sugerir que hace falta elaborar mejor la estrategia para asociar el tequila con la herencia cultural mexicana y encontrar maneras de asociar el producto México como destino turístico, con el producto tequila como producto emblemático. De lo presentado hasta ahora es posible derivar las siguientes implicaciones clave.

a) Reconocer las limitaciones de la certificación y el valor patrimonial del tequila como punta de lanza para abrir el mercado chino. Una de las barreras para la expansión de la presencia del tequila en China es el desconocimiento del mercado chino frente a otros mercados. A la luz de la tradición china de subestimar lo que otros países le pueden ofrecer, se puede decir que era predecible el lento avance de la tarea de vender tequila en ese mercado. Los pilares denominados reconocimiento internacional del valor patrimonial y certificación de la calidad del producto, son de poca utilidad si no hay una colaboración sostenida para lograr el reconocimiento del producto. Para colocar el producto hace falta conocer las especificidades culturales de los compradores y reconocer el desconocimiento que se tiene en China sobre México, sus regiones y los productos emblemáticos de su cultura.

b) Dar prioridad a esfuerzos colaborativos dirigidos a reconocimiento de producto antes que impulsar el reconocimiento de marcas. La revisión de experiencias arroja múltiples evidencias de que la colaboración entre los interesados en vender tequila a China es muy baja y no es consistente en el tiempo. Según un entrevistado ''el reto de entrar a China es que conozcan el tequila. Conocer el producto, que se familiaricen con la palabra tequila, ese es el reto más grande de todos'' (Entrevista con tequilera mediana, persona encargada de exportaciones, 7 de junio de 2016, Tlaquepaque, Jalisco). Lo anterior significa introducir cambios en los esfuerzos de promoción del tequila que reciben fondos públicos para privilegiar la cooperación entre distintos involucrados, dar preferencia a actividades de reconocimiento de producto en ferias y eventos especializados, tratar las dificultades enfrentadas por ciertas marcas y ciertos productores como problemas del sector, no como problemas de los jugadores que los enfrentan y, desde luego, insistir en adecuar los estándares de calidad del producto a las barreras específicas de cada país e insistir en calidad e innovación del producto con participación de instituciones mexicanas y chinas.

c) Privilegiar el reconocimiento del producto respecto a otros productos por encima del reconocimiento del carácter emblemático de marcas. Entre las múltiples narrativas de experiencias de tratar de vender tequila a China, hay muy pocas que describan esfuerzos compartidos o ejemplos de mercadotecnia colaborativa. La participación en ferias es insuficiente si no se promociona más el producto que las marcas. Un caso es Tequila La Tilica que, según un entrevistado, encontró un cliente en una feria en China a donde asistieron una decena de tequileras, ''pero ellos lo que venden en realidad no es el tequila sino que lo que venden es su botella, que es una artesanía muy bonita. Su botella es en forma de calavera, muy decorada.'' (Entrevista con tequilera, 6 de junio de 2016, Guadalajara, Jalisco).

d) Empezar a vincular el producto con el entorno cultural donde se produce y con la idea de mexicanidad. Esta es una tarea titánica dado el desconocimiento que existe en China de todo lo mexicano, pero hay posibilidades de hacerlo dado el interés que hay en las clases medias educadas para experimentar con productos asociados a entornos rurales dispersos. En el estado actual, los involucrados que han intentado asociar el tequila con México reconocen que hace falta mucho por hacer. Ante el desconocimiento del producto y su asociación con México en el mercado chino, resulta un tanto osado pretender que el consumidor chino asocie el producto con el paisaje cultural agavero. Uno de los entrevistados afirma: ''En China ni siquiera conocen México, mucho menos el tequila. La feria permite aparecer en el mercado no como empresa sino como país. Los gastos de mantener presencia, son muy altos, son un problema'' (Entrevista con tequilera pequeña con participación en misiones comerciales a China, 9 de junio de 2016, Guadalajara, Jalisco).

Sin embargo, ese esfuerzo es necesario para consolidar la relación producto-país-región. Un ejemplo del tipo de esfuerzos que refleja también la magnitud del reto para entrar al mercado chino lo aportó uno de los entrevistados: ''Es un mercado que no conoce absolutamente nada del tequila, incluso ni cómo se abre una botella de tequila, ni cómo se toma... Les enseñas a decir agave... la planta, es un agave...dicen: ah, ¿nada más le picas y sale el tequila? ... a ese nivel, a ese nivel'' (Entrevista con tequilera, 9 de junio de 2016, Guadalajara, Jalisco).

6. Discusión y conclusiones

El análisis de orientaciones y estrategias usadas para vender tequila en China muestra que esa misión está lejos de alcanzar los frutos esperados debido a problemas de cooperación de los involucrados y al predominio de un paradigma de exportación basado en dos pilares que deben ser remodelados para servir en el mercado chino. Este problema no se explica bien con las distintas corrientes de literatura revisadas al inicio. Este artículo explora hipótesis construidas desde la perspectiva de teoría de juegos para enfatizar las implicaciones de la falta de cooperación. Las evidencias encontradas en el estudio sugieren que las hipótesis propuestas tienen potencial para la realización de estudios cuantitativos de mayor alcance. La existencia de redes de cooperación y competencia que han servido para estudiar particularidades de un complejo agro-exportador que ha colocado el producto en los mercados internacionales de Occidente es insuficiente para China.

El estudio muestra también la insuficiencia de la política de regulación, y la dificultad que tienen las empresas para relacionar ese mecanismo con un producto de calidad que sea apreciado por los consumidores chinos. Es insuficiente insistir solamente en acciones competitivas para derribar las barreras no arancelarias propias de un mercado culturalmente adverso a importaciones que inducen vicios y problemas sociales, así como en esfuerzos dirigidos a aumentar las exportaciones para responder a un consumidor chino que compra más tequila porque reconoce la identidad de origen. Si el público no valora de entrada el origen del tequila como algo asociado a la búsqueda de estatus, primero hay que procurar esa valoración.

La estandarización certificada no es suficiente porque el chino común ignora el andamiaje institucional y técnico conformado por el CRT. Ante ese hallazgo es necesario cooperar para posicionar el tequila como producto similar a otras bebidas de prestigio. China no ha tenido reparos en evaluar el tequila con criterios diferenciados a los usados para otros productos, como ocurre en el caso de los colorantes.

Las estrategias de entrada que enfatizan la competencia entre marcas están destinadas al fracaso en la etapa de infancia del producto en China. Cada envío que enfrenta problemas de entrada genera una externalidad negativa al afectar la imagen de todas las marcas. La secuencia que parece más prometedora es la cooperación para lograr primero la aceptación del tequila como producto y luego la selección de marcas que satisfacen más distintas formas de consumo aspiracional de los consumidores urbanos chinos. La diversidad de marcas debería de ser presentada como indicador de la versatilidad del producto para responder a pequeñas variaciones en el gusto y como garantía de que el consumidor tendrá a disposición un producto para distintas ocasiones y distintas modalidades de consumo.

Indudablemente se debe reconocer que todavía no existe en el mercado chino el punto focal de referencia para el tequila como producto a partir del cual es posible diseñar estrategias de diferenciación de marcas. En el estado actual de las ventas de tequila en China, las tequileras necesitan reconocer que no se encuentran en una situación de un mercado maduro y deberían, en consecuencia, incrementar la cooperación entre firmas para aumentar la demanda de tequila. Dadas las experiencias observadas, se reconoce que eso va a resultar complicado en un escenario donde las empresas trasnacionales que manejan otras bebidas son también las que buscan introducir las marcas de tequila con mayor reconocimiento internacional.

Los resultados de este estudio contribuyen a identificar la importancia de lograr la colaboración de los diversos actores del sector tequilero para entrar al mercado chino. Los altibajos registrados en esa tarea cuestionan la validez de estrategias convencionales de promoción de exportaciones seguidas por el complejo agroexportador de tequila.

Venderle tequila a China es una misión que pone a prueba los límites de un modelo de integración de la cadena de agricultura-embotellado-comercialización-distribución en el que el contenido del producto y su identidad cultural han quedado bajo el control de grandes empresas transnacionales. El arreglo institucional que permitió estandarizar la producción y ha sido aceptado por los tequileros, no es útil para incursionar en el complejo mercado chino. Las empresas han optado más por la competencia que por la cooperación porque los jugadores se interesan más por su propia marca que por el grado de reconocimiento que tiene el producto. Ni el gobierno ni las empresas han podido vincular en forma convincente para los consumidores chinos, las características del producto con el entorno cultural donde se produce evidenciando con ello la falta de un modelo de producción-exportación que beneficie a las comunidades.