Artículo

DOI: 10.1016/j.estger.2016.10.009

Estudios de rendimiento en las empresas de familia. Una nueva perspectiva*

Performance studies of family businesses. A new perspective

Estudos de desempenho em empresas familiares. Uma nova perspectiva

Paula Andrea Molina Parra a,*, Sergio Botero Boterob, Alexandra Montoya Restrepob

a Profesora de tiempo completo, Facultad de Administración, Politécnico Colombiano Jaime Isaza Cadavid, Medellín, Colombia

b Profesor/a, Departamento de Ingeniería de la Organización, Facultad de Minas, Universidad Nacional de Colombia, Medellín, Colombia

* Autor para correspondencia. Facultad de Minas, Carrera 80 No. 65-223, Bloque M8B, Oficina 9906, Medellín, Colombia. Correo electrónico: pamolinap@unal.edu.co (P.A. Molina Parra).

Historia del artículo:

Recibido el 2 de febrero de 2016

Aceptado el 28 de octubre de 2016

On-line el 21 de febrero de 2017

Resumen

Este artículo tiene como objetivo sistematizar y analizar los estudios empíricos existentes sobre la relación entre la participación de la familia en las empresas familiares y sus rendimientos financieros. Para esto se realiza una revisión sistemática de artículos, seleccionados con criterios claramente definidos en las bases de datos más relevantes en las ciencias sociales, con el fin de comprobar si esta relación es positiva o negativa. A partir de lo anterior, se obtienen tres tendencias de los estudios realizados: relación positiva, relación negativa y relación neutra. Con los resultados tan heterogéneos se concluye que las relaciones entre la empresa familiar y su rendimiento son complejas y muy probablemente moderadas o intervenidas por factores que no han sido incluidos en estos análisis.

Palabras clave: Empresa familiar; Rendimientos financieros; Teoría de agencia.

Códigos JEL: G32. L21. M10.

Abstract

The objective of this paper is to systematize and analyze existing empirical studies of the relationship between family involvement in family businesses and their financial returns. With this purpose in mind, a systematic review of papers has been carried out. These papers have been selected with criteria clearly defined in the most relevant databases of social sciences, aiming at seeing whether this relationship is positive or negative. Based on the findings, three trends of the studies analyzed were obtained: positive relationship, negative relationship and neutral relationship. With these heterogeneous results it has been concluded that the relationship between the family businesses and their performance are complex and probably moderate or affected by factors that are not included in these analysis.

Keywords: Family business; Financial returns; Agency theory.

JEL classification: G32. L21. M10.

Resumo

Este artigo tem como objetivo sistematizar e analisar estudos empíricos existentes sobre a relação entre o envolvimento da família nas empresas familiares e seus retornos financeiros. Para isso, é realizada uma revisão sistemática de artigos, selecionados com critérios claramente definidos baseados em dados relevantes nas ciências sociais, a fim de verificar se esta relação é positiva ou negativa. Do acima exposto, três tendências dos estudos realizados são obtidas: positivas, negativas e neutras. Com tais resultados heterogêneos, conclui-se que a relação entre os negócios da família e seu desempenho é complexa e provavelmente moderada ou afetada por fatores que não estão incluídos nestas análises.

Palavras-chave: Negócio da família; Desempenho financeiro; Teoria da agência.

Classificações JEL: G32. L21. M10.

1 Introducción

Es común que se relacione y se tienda a confundir el término empresa familiar con famiempresa o con empresa pequeña o mediana; sin embargo, en el mundo existen grandes empresas que son familiares. Al respecto, se han realizado estudios que muestran que la mayoría de las empresas en el contexto internacional son de familia, dado que el mayor porcentaje de la propiedad está en manos de una familia y/o son gestionadas por esta (Gersick, Davis, McCollon y Lansberg, 1997). En este sentido, el 96% de las empresas estadounidenses son familiares, el 71% de las españolas, el 99% de las italianas, y en Colombia cerca del 75% son empresas de familia (Gaitán y Castro, 2005). También es importante resaltar que de este gran número, muy pocas logran llegar hasta la segunda generación.

Estos antecedentes, y el hecho de que no existe un concepto unificado de empresa de familia, aumentan el interés por este tipo de organizaciones y por profundizar en su estudio, con el fin de conocer sus particularidades, las cuales pueden generar grandes problemáticas o grandes beneficios debido a la interacción que se da en su interior entre la propiedad, la familia y la gestión. En estas empresas se forjan conflictos de intereses de tipo económico, social, familiar y administrativos que pueden afectar su permanencia y crecimiento en el tiempo (Rueda, 2011).

En función de lo anterior, comprender y analizar la incidencia de la familia en los negocios familiares es de vital importancia en el ámbito académico y empresarial, en la medida que al identificar si estas empresas son más o menos eficientes en la búsqueda del objetivo básico financiero permitirá generar elementos de aprendizaje y construcción de empresas más productivas, competitivas y sostenibles en el tiempo.

A nivel internacional esta problemática ha inspirado un gran número de trabajos empíricos que buscan dar claridad a la relación empresa de familia-rendimiento. Sin embargo, esta evidencia no ha contribuido, dada la contradicción de los hallazgos en los diferentes estudios, por lo que se sugiere incluir otro tipo de variables de tipo cualitativo y cuantitativo en la medida del rendimiento de la empresa familiar.

Dado lo anterior, el objetivo de este artículo es analizar las investigaciones empíricas que se han realizado a nivel internacional sobre la relación que existe entre la participación de la familia en el negocio a través del patrimonio, la gestión y/o el control, y la rentabilidad de la empresa. Para lograr lo anterior se realizó una investigación cualitativa, cuyo alcance es exploratorio y descriptivo, es decir, se busca comprender cuál es la relación que existe entre la participación de la familia en el negocio y su rendimiento financiero, especificar sus propiedades, sus características, sus rasgos importantes y sus tendencias, por medio de la revisión sistemática de artículos académicos que cumplieron con los criterios de búsqueda establecidos.

Este artículo está conformado por seis secciones. En la sección 2 se desarrolla la base teórica que fundamenta las investigaciones revisadas: concepto de empresa de familia, sus características, la teoría de agencia y los indicadores de rendimiento. En el ítem 3 se hace referencia al enfoque de investigación elegido, su alcance y al método usado para la selección y clasificación de los artículos. En la sección 4 se revisan los artículos y se integra la información para identificar tendencias predominantes en el estado del arte. En la sección 5 se presentan algunas recomendaciones para futuras investigaciones y se discute la necesidad de incorporar nuevos indicadores de rendimiento en los estudios de empresas de familia que permitan medir su verdadera generación del valor. Por último, en la sección de conclusiones se resaltan los principales hallazgos, líneas de investigación futuras y las limitaciones del estudio.

2 Marco teórico

En este apartado se definen las bases teóricas que soportan el presente estudio: concepto y características de las empresas de familia, la teoría de agencia como el principal elemento en el que se basan la mayoría de estudios revisados, y se describen las principales medidas de rendimiento usadas en dichas investigaciones.

2.1. Concepto y características de las empresas de familia

Autores clásicos que han estudiado el tema de las empresas de familia afirman que en su definición se deben incluir tres elementos comunes: el mayor porcentaje de la propiedad deberá estar en manos de una familia, la gestión tendrá participación de miembros de la familia propietaria y se concibe la transferencia generacional (Dyer, 1986; Gallo y Villaseca, 1996; Ward y Dolan, 1998; Gallo y Domenec, 2004).

Por lo tanto, aunque no existe un consenso en la definición de empresas de familia, se han identificado tres enfoques principales en su definición. El primer enfoque es el de la participación, que es abordado en sus estudios por la mayoría de los autores, y quienes definen el negocio familiar teniendo en cuenta factores estructurales y de participación; este enfoque se basa en la identificación de cuatro dimensiones básicas: la propiedad de la familia, el control, el papel directivo de los miembros de la familia y las generaciones que participan en el negocio (Chua, Chrisman y Sharma, 2005; Miller y le Breton, 2006; Omaña y Briceño, 2013).

El segundo enfoque para definir la empresa familiar es el basado en la intención (Chua, Chrisman y Sharma, 1999). Este método se centra en la visión que tiene la familia del negocio, y describe su esencia en cuanto a la finalidad de la familia en el mantenimiento del control, su comportamiento empresarial y la visión para la creación de valor transgeneracional (Chrisman, Chua y Litz, 2003). Este enfoque se utiliza raramente en los estudios aplicados específicamente en la evaluación del desempeño financiero (Rutherford, Kuratko y Holt, 2008).

Un tercer enfoque de definición, que combina algunos elementos tanto de la participación y del enfoque basado en la intención, es el que aplica la escala Familia-Poder, Experiencia y Cultura (F-PEC) (Astrachan, Klein, y Smyrnios, 2002). Dicha escala busca medir la influencia de la familia en el negocio como una variable continua conformada por tres dimensiones principales: poder, cultura y experiencia. La dimensión de la influencia de poder de la familia se mide por la propiedad, la gobernanza y la participación en la gestión. La dimensión de la experiencia se mide en relación con la sucesión (generación de la propiedad, generación activa en la gestión y generación activa en el consejo de gobierno) y con el número de miembros de la familia que contribuyen a la empresa. La dimensión cultura evalúa el grado en que los valores familiares y de negocios se superponen, así como el compromiso de la familia a la empresa. Estas tres dimensiones constituyen el F-PEC, un índice de la influencia de la familia que permite las comparaciones entre las empresas en relación con el nivel de participación de la familia y sus efectos en el rendimiento.

En estas empresas la familia conforma su principal talento humano, el cual influye de manera significativa en su desempeño. La influencia de la familia, ya sea a través de la propiedad o del trabajo en la entidad, es la que determina las potencialidades y, a su vez, las debilidades en este tipo de organización, donde el componente emocional es fuerte y puede conllevar la toma de decisiones desacertadas (Arenas y Rico, 2014).

Las empresas familiares tienen características comunes: son normalmente dirigidas por sus dueños, tienden a tener concentrada la propiedad en manos de una o varias familias y a generar interferencia de la familia en la toma de decisiones. Lo anterior constituye un obstáculo para la óptima gestión financiera y comercial; por lo tanto, los éxitos y fracasos de la empresa afectan a la familia. Respecto al tamaño, se caracterizan en su mayoría por ser pymes, lo que les permite adaptarse, en gran porcentaje, a los cambios en su entorno; en repetidas ocasiones presentan dificultades para anticiparse a dichos cambios porque no se monitorean sus tendencias y se carece de la información necesaria.

Los valores en las empresas familiares son un factor clave en el desempeño de dichas organizaciones y logran convertirse en una ventaja competitiva que se puede conservar a través del tiempo (De la Garza et al., 2011). Valores como el compromiso, el respeto, el trabajo duro, la responsabilidad, la credibilidad y la justicia caracterizan a la familia propietaria y/o controladora de la empresa.

Con regularidad se encuentra que los intereses y objetivos de la familia y de la empresa son contrarios, por lo que es importante que los valores que cimenten estas organizaciones sean definidos y compartidos por ambos grupos, de tal manera que beneficien las partes y se cree un sistema que crezca y permanezca en el tiempo (Aronoff y Ward, 2000).

Entre las empresas familiares y no familiares existen diferencias a nivel de la cultura organizacional, entre las cuales se resalta que en las primeras se tienen un mayor número de partes interesadas (stakeholders) y sus respectivas interacciones por lo general son más complejas; los accionistas muestran un mayor compromiso hacia la empresa y el desarrollo de la empresa familiar está muy ligado a las necesidades e intereses de los miembros de la familia que la dirigen.

Las empresas familiares enfrentan presiones y fuerzas que pueden mejorar o retrasar el desempeño estratégico. Por ejemplo, el deseo de preservar la riqueza socioemocional puede hacer que las empresas familiares prefieran asumir un mayor riesgo financiero para evitar el riesgo de pérdida de control organizacional (Makri y Gómez, 2008). Las mayores dificultades a las que se enfrentan estas organizaciones son derivadas en su gestión y del proceso de sucesión de la propiedad y de la gestión (Betancourt, Gómez, López, Pamplona, y Beltrán, 2013; Arenas y Rico, 2014)

2.2. Teoría de agencia entre propietarios y gerentes

La teoría de agencia se utiliza regularmente para explicar diferentes motivaciones dentro de una empresa y proporcionar mecanismos que buscan alinear los intereses a través de la implementación de la estructura de un gobierno corporativo eficaz. El origen del problema de la agencia es la separación de la propiedad y de la gestión. La teoría de agencia señala que la relación de agencia es un contrato por el que una parte (el principal) elige a otra parte (el agente) para ejecutar algunos servicios en su nombre (Jensen y Meckling, 1976).

La teoría de agencia tiene algunas presunciones sobre sus consecuencias. En primer lugar supone que los intereses entre accionistas y directivos son diferentes, ya que cada uno de ellos trabajará para maximizar su propia utilidad personal y su riqueza. El segundo supuesto es que entre el principal y el agente existe una asimetría de información, reconociendo el hecho de que el agente siempre tendrá más información sobre lo que está sucediendo en la empresa que el dueño. Con base en estos supuestos, se crearán los denominados costos de agencia.

Se plantea que cuando se separan la propiedad y la dirección del negocio, el gerente puede adoptar una doctrina utilitarista que busca favorecer sus propios intereses por encima de los intereses de los propietarios. Al respecto, Jensen y Meckling (1976) modelaron la disminución del valor de la empresa causada por este conflicto de intereses. Para afrontar esta dificultad en las grandes organizaciones se sugiere separar las decisiones gerenciales de las decisiones de control, y en las pymes, un mecanismo eficiente puede ser concentrar la propiedad (Fama y Jensen, 1983). Sin embargo, McConaughy, Walker, Henderson y Mishra (1998) muestran que el valor de la empresa tiene escasa dependencia del tipo de propiedad que posea la organización, y sugieren que la calidad del gerente está por encima del nivel de propiedad gerencial.

Por lo tanto, la mayoría de las investigaciones relacionadas con este problema de agencia tienen como objetivo determinar si la concentración de la propiedad por parte de las familias, como mecanismo de mitigación, genera un desempeño financiero superior, es decir, han buscado probar si la supervisión al comportamiento del gerente lleva a un mejor desempeño financiero, encontrando que el impacto de la familia en el problema de agencia no es claro e incluso se encuentran posiciones contradictorias (González, Guzmán, Pombo y Trujillo, 2010).

2.3. Costos de agencia en las empresas de familia

Son el resultado de sumar los costos de control del principal y los costos de garantía de fidelidad por parte del gerente, representados en incentivos económicos, más la pérdida residual. Esta pérdida es la disminución del bienestar del propietario, que se genera por la diferencia dada entre las decisiones reales del gerente y aquellas que maximizarían el valor del patrimonio del principal (Jensen y Meckling, 1976).

En la literatura se encuentran gran cantidad de autores que afirman que las empresas familiares son más eficientes que las no familiares, y lo explican basándose en que cuando en la empresa familiar la dirección y la propiedad recaen sobre la misma persona, se eliminan los costos de agencia y se obtienen una serie de ventajas sobre las empresas no familiares (Jensen y Meckling, 1976; Fama y Jensen, 1983; Daily y Dollinger, 1992; McConaughy, Matthews y Fialko, 2001). Lo anterior se basa en los siguientes aspectos: cuando la propiedad y la gestión recaen sobre una misma persona, desaparecen los costos de controlar al gerente; si existe una alineación de intereses, los costos de garantía de fidelidad del gerente se minimizan al no existir disparidad de intereses entre las partes; por último, en estas empresas se busca el beneficio de la mayoría de los participantes del negocio, por las relaciones especiales que se dan allí, por lo tanto tiende a reducirse la pérdida residual (Pertusa y Rienda, 2009).

Según Jensen y Meckling (1976), los costos de agencia en las empresas familiares son mínimos, dado que en este tipo de organizaciones no se da la divergencia de intereses entre principal y agente, ni la incertidumbre que posibilita la aparición de dos comportamientos oportunistas: la selección adversa y el riesgo moral. La selección adversa o información oculta se presenta porque una de las partes posee mayor cantidad de información para el desarrollo del contrato que la otra. El riesgo moral, o acción oculta, hace referencia a que una de las partes puede ejecutar acciones no observables por la otra parte y que pueden ir en contravía de esta (Barney y Ouchi, 1986). Por lo tanto, como ambas posiciones son ocupadas por la misma persona, se pueden disminuir las estructuras y los costos de control.

Si bien esta teoría pareciera dar explicación a la problemática de la agencia en las empresas de familia, existen diversas investigaciones que se expondrán en este artículo donde se evidencia contradicción teórica, debido a que en los resultados obtenidos por empresas familiares y no familiares en cuanto a su eficiencia, rentabilidad y generación de valor para los propietarios, no es la esperada según esta. Además, es importante reconocer que si bien los conflictos de agencia entre agentes y propietarios se pueden ver disminuidos en este tipo de organizaciones, existen otro tipo de costos de agencia que se presentan en las empresas familiares; tal es el caso del que se puede dar entre accionistas mayoritarios y minoritarios, donde los primeros buscan expropiar a los segundos de su riqueza a través del mal uso del poder; por ejemplo, el que se da cuando se beneficia a los miembros de la familia dándoles participación en el negocio sin que ellos tengan las competencias profesionales requeridas, o asignándoles salarios superiores a los devengados en el mercado para ese tipo de cargos; y los costos generados por las ineficiencias de las directivas.

Por lo tanto, ''La relación familiar presenta ciertas características de benevolencia que no ocurre en las empresas no familiares, siendo este, dentro del contexto de la teoría de agencia, el factor diferenciador entre los dos tipos de organizaciones, familiares y no familiares'' (Utrilla, Torraleja y Vázquez, 2012, p. 10). Esta característica de benevolencia se conoce como altruismo, el cual es explicado bajo la premisa de que el propietario-gerente busca, además del beneficio económico, que sus descendientes continúen con la empresa, los cuales reciben una serie de beneficios que no se encuentran en otro tipo de organizaciones (Gersick et al., 1997). Schulze, Lubatkin, Dino y Buchholtz (2001) explican que la empresa familiar no considera el altruismo como un costo de agencia; sin embargo, este puede disminuir su eficiencia en el uso de los recursos.

Por otra parte, algunos autores sugieren que se genera un mayor valor de la empresa cuando la propiedad y la dirección se separan. Dicha afirmación hace referencia a que cuando la propiedad y la gestión están en manos de la misma persona, esto se relaciona con falta de planeación de la sucesión y del futuro de la empresa, por lo que se castiga su valor (Harris y Helfat, 1998; Davidson, Nemec y Worrell, 2001; Schulze et al., 2001).

Adicionalmente, existe una tendencia al blindaje por parte de los directivos de las empresas familiares, lo cual puede ser considerada otro costo de agencia en las empresas familiares. Este efecto es explicado por Demsetz (1983) en su estudio, en el cual indica que cuando los aportes de los propietarios-directivos no son suficientes para operar sin contratiempos, estos no acuden a la financiación externa por temor a perder el control de la compañía. Lo anterior conduce a la empresa a un proceso de estancamiento en su crecimiento, cuando la demanda es creciente y los recursos administrativos y financieros de la familia no son suficientes.

Gómez, Núñez y Gutiérrez (2001) argumentan que en la empresa familiar existen mayores costos de agencia que en las empresas no familiares, por los objetivos e intereses ocultos de los familiares directivos y de la familia. Ello genera costos que no se contemplan en las empresas no familiares, como son la falta de oportunidades para los directivos externos y la ausencia de planificación y de estrategia.

Puede concluirse entonces que, a pesar de que la teoría de Fama y Jensen (1983) tiene fundamentos teóricos fuertes, los costos de agencia no se eliminan con la propiedad y la gerencia en manos de la familia, porque por el contrario surgen otros costos de agencia a los que hay que prestar atención.

2.4. El rendimiento

El rendimiento se define como la medida de la productividad de los recursos comprometidos en un negocio, donde lo importante es garantizar su permanencia y su crecimiento, y por ende la generación del valor para los inversionistas (García, 2009).

Se afirma que una empresa permanentemente busca crecer y permanecer en el tiempo, lo cual se obtiene si logra mantener o acrecentar el patrimonio de los inversionistas, hecho que busca medirse mediante un sinnúmero de indicadores financieros, unos con origen en la información contable, otros en la información de mercado y los indicadores basados en la metodología de la gestión del valor (Ittner y Larcker, 2003).

Constantemente se realizan análisis sobre el desempeño de las organizaciones mediante el uso de diferentes indicadores financieros de origen contable. Los más usados en las investigaciones revisadas son los de crecimiento en ventas, en activos y en utilidades; los de eficiencia (rotación de cartera, rotación de inventarios, rotación de activos operacionales y rotación de activos totales), los de eficacia (los diferentes márgenes de utilidad y la relación Earnings Before Interest, Taxes, Depreciation, and Amortization [EBITDA] sobre las ventas [EBITDA/Ventas]), y los de efectividad o productividad (rendimientos sobre los activos [ROA, por sus siglas en inglés, Return On Assets] y el rendimiento sobre el Patrimonio [ROE, por sus siglas en inglés, Return On Equity]) (Rivera y Ruiz, 2011). Estos últimos son los que se utilizan en la mayoría de los estudios.

Los indicadores de crecimiento muestran el comportamiento de las ventas, de los activos y de las utilidades a través del tiempo, lo que permite analizar si el tamaño de la empresa es creciente, decreciente o estable. Los indicadores de eficiencia miden la capacidad que tiene la empresa de producir flujos de efectivo con la menor inversión en activos. Los indicadores de eficacia miden la capacidad del negocio para producir utilidades, mediante el incremento de las ventas en mayor proporción a los costos y gastos. Los de efectividad o productividad miden la capacidad para producir utilidades teniendo en cuenta el monto de los activos, su naturaleza (los operativos o los totales) y los derechos de propiedad de los recursos utilizados (patrimonio); para determinarlos se relaciona la utilidad operativa con los activos (ROA), que mide el rendimiento de la empresa; o la utilidad neta con el patrimonio (ROE), que mide el rendimiento para los propietarios (Rivera y Ruiz, 2011).

Dentro de los indicadores de desempeño financiero que utilizan información de mercado, el más usado en las investigaciones revisadas es la Q de Tobin. Aunque existen diferentes metodologías para su cálculo, suele calcularse mediante la metodología propuesta por Lang, Ofek y Stulz (1996), que hace referencia al valor de mercado de las acciones ordinarias más el valor de pasivos en libros/valor en libros de los activos.

El indicador más usado en la gestión del valor es el ''valor económico agregado'' (EVA), el cual surge dadas las limitaciones atribuidas a los indicadores contables y de mercado. El EVA se muestra como una herramienta que permite a los financieros calcular y evaluar la riqueza generada por la empresa, teniendo en cuenta el riesgo operativo (Stewart, 1991). Se calcula como la diferencia entre la utilidad operativa después de impuestos (UODI) y el costo que implica la utilización de activos (García, 2003)

3 Metodología

Para dar respuesta al objetivo principal de esta investigación, que es analizar las investigaciones empíricas que se han realizado a nivel internacional sobre la relación que existe entre la participación de la familia en el negocio y la rentabilidad de la empresa, se eligió un enfoque cualitativo, con un alcance exploratorio y descriptivo, el cual se basa en un proceso inductivo (explorar, describir y luego generar perspectivas teóricas; va de lo particular a lo general). Los beneficios principales de este enfoque son la profundidad en el análisis, la riqueza interpretativa que busca contextualizar el fenómeno estudiado y no la generalización de los resultados (Hernández, Fernández y Baptista, 2010). Esta metodología permite construir nuevas categorías de análisis y explicación a partir de la información recopilada, que pueden ser utilizadas y analizadas a profundidad en estudios posteriores.

Se sigue un diseño de investigación documental. En este sentido, el método utilizado para recolectar la información fue la búsqueda bibliográfica en bases de datos de artículos indexados, por lo que es una manera eficaz de explorar y conocer el estado de arte de un área del conocimiento (Alcaín y San Millán, 1993). Luego de recolectar los datos se encuentra la etapa del análisis cualitativo, la cual implica la estructuración de los datos a través de su organización y transcripción cuando resulta necesario hacerlo. Por último, se elabora el reporte de resultados, cuyo objetivo es describir los estudios, fundamentar el análisis, comunicar resultados y señalar estrategias.

La revisión sistemática se estructuró de acuerdo a las etapas sugeridas por Tranfield, Denyer y Smart (2003), las cuales comprenden:

4 Revisión de los artículos

La investigación sobre la incidencia de la intervención familiar en el desempeño de las empresas familiares es cada vez mayor, pero los resultados son mixtos, especialmente para las empresas que no cotizan en bolsa (Sciascia y Mazzola, 2008). Existen diversos estudios que analizan la diferencia en los rendimientos de las empresas familiares y las no familiares. Como se mencionó en el marco teórico de este artículo, la teoría de agencia en la empresa familiar trata de explicar por qué al interior de estas son menores los costos de agencia, y se fundamenta en que como la propiedad y la gestión están en poder de la familia, se origina mayor eficiencia en el uso de los recursos y, por ende, en su rendimiento (Esparza, García y Duréndez, 2010; Maury, 2006; Cabrera, de Saá-Pérez y García, 2001). El control familiar activo se asocia con una mayor rentabilidad en comparación con las empresas no familiares, mientras que el control pasivo de la familia no afecta a la rentabilidad. Estos resultados sugieren que el control familiar reduce el problema de agencia entre propietarios y gerentes (Maury, 2006).

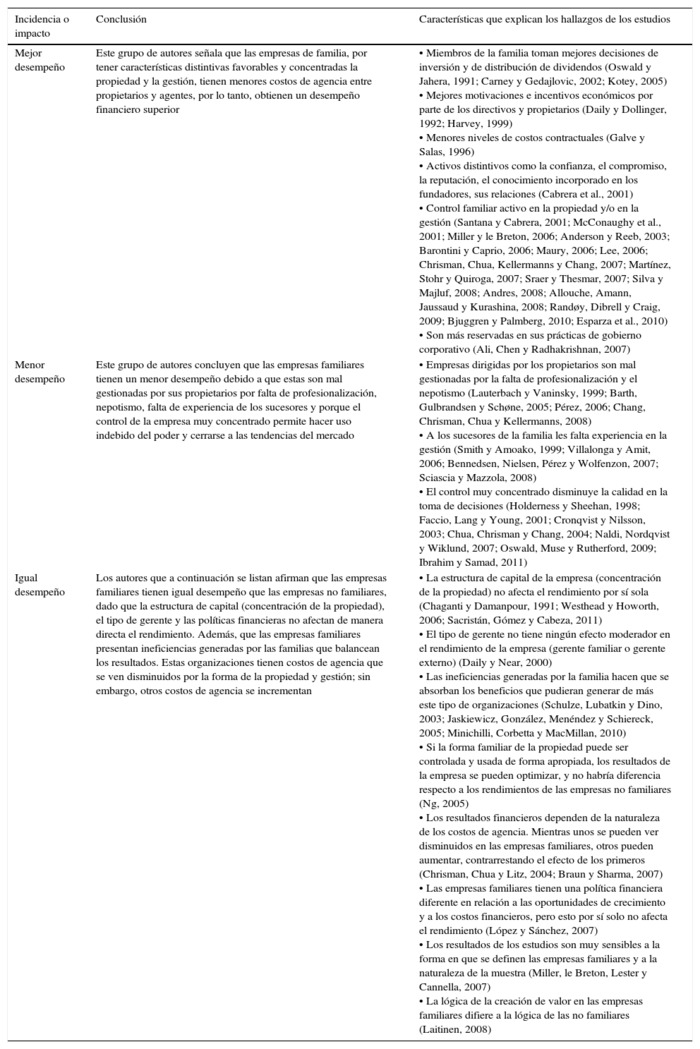

En la tabla 1 se agrupan los autores según su punto de vista en relación a la incidencia de la intervención familiar en el desempeño de las empresas.

Tabla 1. Incidencia de la intervención familiar en el desempeño de las empresas

Fuente: elaboración propia.

En Colombia, la Superintendencia de Sociedades (2006) realizó un estudio donde se tomaron como empresas de familia todas aquellas organizaciones en las cuales más del 50% del capital pertenece a una familia. Las cifras fueron extraídas de los estados financieros a 31 de diciembre de 2005, enviados por dichas empresas. Se consideraron para el estudio indicadores como el margen operacional, el margen neto, la rentabilidad neta del activo, la rentabilidad neta del patrimonio y la relación costos y gastos con ingresos operacionales. En este estudio se concluye que las sociedades de familia son menos rentables que las sociedades que no son de familia. Cabría entonces cuestionarse si estos resultados son válidos cuando no existe un acercamiento real con estas organizaciones que pueda indicar a qué se deben estos bajos rendimientos: será que es la condición de ser familiar o existirán otros factores que deberían ser medidos. Además, es importante considerar que es una práctica común en este país –y en general en los países emergentes– tratar de disminuir los resultados positivos de las empresas con el propósito de reducir su pago de impuestos.

Como se muestra en la figura 1, se analizaron 52 artículos, de los cuales 24 (46%) muestran un mejor rendimiento por parte de las empresas familiares, 15 (29%) justifican un menor rendimiento y 13 (25%) afirman que no hay diferencia en el rendimiento de ambos tipos de empresas.

Figura 1 Comparación de estudios por tipo de rendimiento.

Fuente: elaboración propia con base en los resultados de la investigación.

Adicionalmente, se evidencia que la mayoría de los estudios tienden a defender una relación positiva entre la participación de la familia en el negocio y su rendimiento. Dentro de estos autores la teoría que toma mayor fuerza (la mayor tendencia) es la del control familiar activo en la propiedad y en la gestión, por lo que se supone que hay una disminución en los costos de agencia entre propietarios y gerentes. De un total de 24 artículos que sustentan un mejor rendimiento, 16 hacen referencia a que esto se debe al control ejercido por la familia en la empresa, es decir, no hay separación entre la propiedad y la gestión.

Sin embargo, sorprende encontrar que de 15 artículos que defienden una relación negativa entre la participación de la familia en el negocio y su rendimiento, precisamente 7 lo aducen al mayor control ejercido por parte de la familia, que no le permite tomar decisiones acertadas, ya que se supone que el accionista mayoritario aprovecha el poder para beneficiarse a sí mismo, desfavoreciendo a otros inversionistas, y no atiende las tendencias del mercado. Lo anterior demuestra la evidencia contradictoria en los estudios analizados.

Por otra parte, los autores que aducen un resultado neutro, es decir, que no hay diferencias entre el desempeño de las empresas familiares y las no familiares, tienen diversas razones que los sustentan, por lo que no marcan ninguna tendencia.

5 Resultados: perspectiva de investigación sugerida

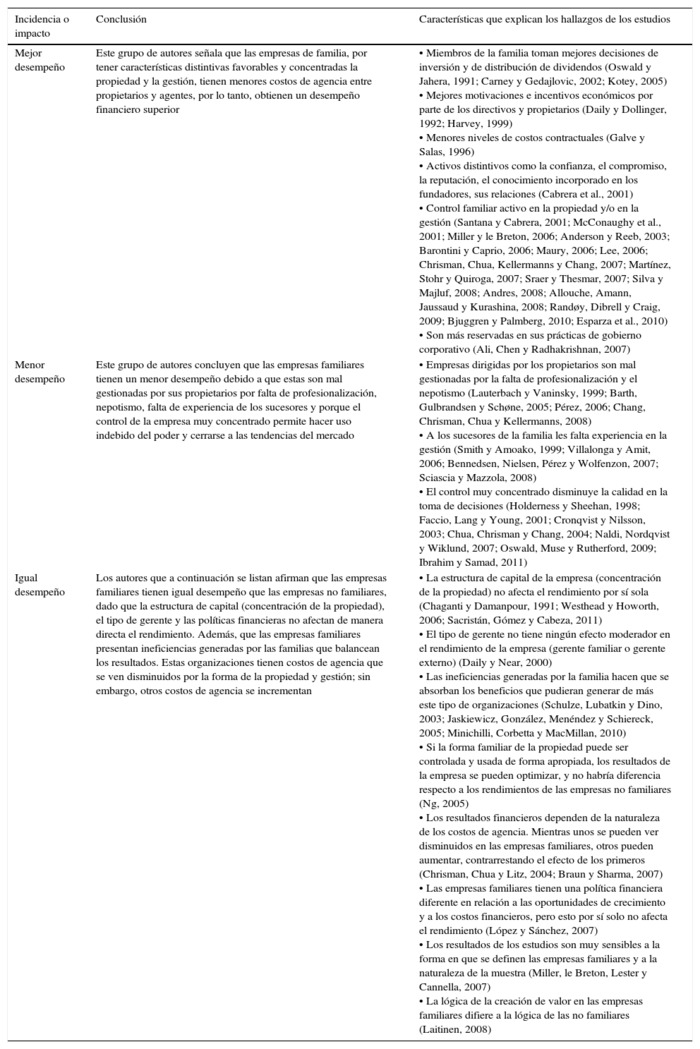

Se puede hacer referencia al artículo de Dyer (2006), cuyo propósito es proporcionar una explicación de la evidencia contradictoria que se encuentra en la literatura sobre el desempeño de las empresas familiares. El artículo sugiere que la mayor parte de la investigación al respecto no describe claramente el efecto familia en el desempeño organizacional. Incluso plantea que el sesgo del muestreo proporciona una posible explicación de los resultados contradictorios en la literatura. También sugiere que algunos factores familiares pueden conducir a beneficios de agencia diversos, mientras que otros pueden generar costos, que se convierten en pasivos frente a los resultados empresariales. Estos factores se enumeran en la tabla 2.

Tabla 2. Factores familiares que afectan el desempeño de las empresas

Fuente: traducido y adaptado de Dyer (2006, p. 259).

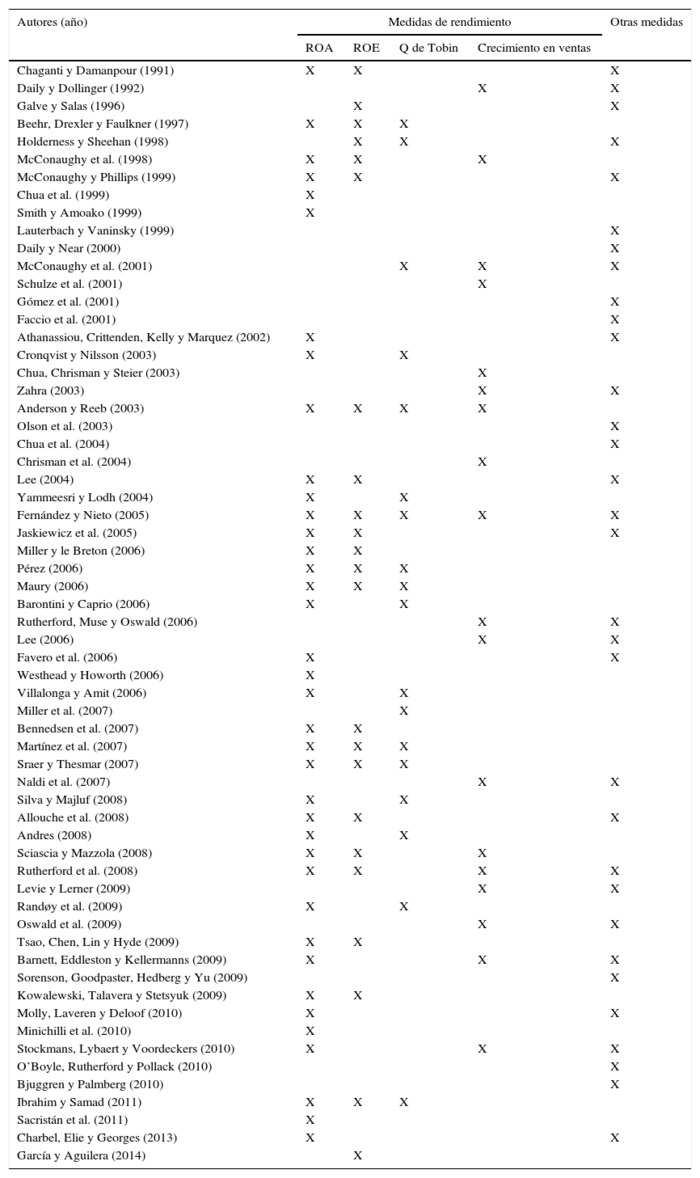

Los estudios previos de la participación de la familia en el negocio y el rendimiento financiero se han basado en medidas de mercado o en medidas de contabilidad, cuyos resultados han sido mixtos. La literatura empírica muestra que las medidas basadas en la contabilidad son las que se usan con mayor frecuencia, como se observa en la tabla 3.

Tabla 3. Indicadores de rendimiento usados en estudios de empresa familiar

Fuente: elaboración propia.

De los estudios analizados, 38 han usado para medir el rendimiento el ROA, 23 el ROE, 19 la Q de Tobin, 18 el crecimiento en ventas y 32 estudios han usado otras medidas no especificadas en la tabla 3 por su diversidad y porque no muestran tendencia alguna. Lo que ratifica que las medidas más usadas son las contables, las cuales se utilizan sin tener en cuenta las particularidades de las empresas familiares, por lo que no existe concordancia en los resultados.

Lo anterior permite concluir que las medidas que se utilicen para medir el rendimiento en los diferentes estudios pueden afectar los resultados obtenidos, como lo muestran Favero, Giglio, Honorati y Panunzi (2006) en su investigación, donde encuentran que cuando utilizan medidas contables como el ROA, la evidencia es a favor de un rendimiento superior en las empresas familiares; pero tal evidencia no es confirmada cuando se aplican medidas de rendimiento de mercado. Por lo que se sugiere un estudio más a fondo de las medidas de rentabilidad adecuadas para este tipo de empresas.

Dado lo anterior, se evidencia la necesidad de generar indicadores de rendimiento que contemplen las particularidades derivadas del carácter familiar de la empresa (Rutherford et al., 2008; Utrilla et al., 2012). Según Chrisman, Chua, Pearson y Barnett (2012), si se analiza solo el lado económico-financiero de la relación causa-efecto entre la empresa familiar y el rendimiento, se puede reducir su poder explicativo. Las inconsistencias que surgen en los estudios anteriores sugieren que este vínculo es influido por variables complejas que deben estar claramente identificadas y probadas. Por lo tanto, la investigación de la generación de valor en la empresa familiar puede ser más compleja de lo que implicaría medir una sola métrica (Astrachan, 2010). Según lo declarado por Chrisman et al. (2003), la empresa familiar tiene objetivos tanto económicos como no económicos; por lo tanto, la variable de desempeño financiero de la creación de riqueza debe ser sustituida o complementada con una variable de rendimiento más compleja de la creación de valor. Estos autores se centraron en los objetivos no económicos, tales como la armonía familiar, el estatus social de la familia y la vinculación entre la identidad de la familia y de la empresa.

Como se indicó anteriormente, las empresas familiares se preocupan no solo por los rendimientos financieros, sino también por los objetivos no económicos (Astrachan y Jaskiewicz, 2008; Klein y Kellermanns, 2008; Chrisman et al., 2003; Sharma, Chrisman y Chua, 1997). Por ventajas no económicas y riqueza socio-emocional los autores se refieren a aspectos de la empresa que están vinculados emocionalmente a la dimensión afectiva de la familia; estos resultados no financieros están básicamente relacionados con la riqueza socio-emocional de la familia, como lo es el deseo de la familia por mantener el control de la empresa, por preservar los lazos y los valores de la familia para perpetuar la dinastía de la familia y su estilo de vida, así como el prestigio de la empresa y la imagen (Berrone, Cruz y Gómez, 2012; Dyer, 2003; Gómez, Cruz, Berrone y de Castro, 2011; Zellweger, Nason, Nordqvist y Brush, 2013; Cabrera, Déniz y Martín, 2014). Según Astrachan y Jaskiewicz (2008), el valor total de una empresa no está solo compuesto por el valor financiero generado, como se supone por lo general en la teoría financiera tradicional; los componentes emocionales también tienen un impacto en su valoración, dado que la toma de decisiones estratégicas en empresas familiares es fuertemente influenciada por la familia (Chrisman, Chua y Steir, 2005; Dyer, 2003; Rutherford et al., 2008; Sharma et al., 1997). Por lo tanto, es importante indagar acerca de si las empresas familiares tienen metas no financieras, qué tan importantes son estas frente a las metas financieras, y el lugar que ocupan estas metas en el proceso de toma de decisiones, ya que de esta forma se puede contribuir a explicar la influencia que tiene la familia en el comportamiento de las empresas y en el establecimiento de sus objetivos. Adicionalmente, se requiere explicar cómo las dinámicas familiares afectan el grado de importancia que las empresas familiares dan a los objetivos no financieros y cómo van más allá de la consideración de variables de generación de valor financieras tradicionales (Gómez et al., 2011).

Dados los rasgos contradictorios y complejos evidentes en la relación familia-desempeño financiero (generación de valor), se hace necesario la aplicación de múltiples perspectivas en lugar de puntos de vista mono-teóricos. Para esto se pueden combinar los diferentes enfoques teóricos basados en el concepto de creación de valor con los conceptos basados en las características distintivas de las empresas de familia, como el familiness. Al respecto, Habbershon y Williams (1999) introducen el término familiness para hacer referencia al concepto que asocia a las organizaciones familiares como un entorno de recursos únicos, los que, dada su condición particular de fusionar al mismo tiempo los elementos de familia, propiedad y empresa, se convierten en una fuente generadora de significativas ventajas competitivas frente a las sociedades no familiares.

6 Conclusiones

Los resultados que se obtuvieron en esta investigación permiten concluir que no es posible establecer una relación directa entre la participación de la familia en el negocio y la rentabilidad de la empresa, dada la evidencia empírica que resulta ser contradictoria: existen trabajos que concluyen que las empresas familiares tienen un mejor desempeño que las empresas no familiares, otros que concluyen que las empresas familiares tienen un peor desempeño que las empresas no familiares, y por último se encuentran los estudios que concluyen que no existe diferencia entre el desempeño de ambos tipos de empresa.

Una posible explicación a los hallazgos de esta investigación es que las empresas familiares son entidades no homogéneas, lo que configura diferentes tipos de empresa familiar; y el nivel de la influencia de la familia en el negocio es el resultado de interacciones sinérgicas entre variables cuantitativas y cualitativas que tienen diferentes grados de intensidad. El reto consiste en identificar cuáles son estas variables para poder gestionarlas. Es obvio que la empresa familiar tiene muchas características distintivas, pero estas también están estrechamente asociadas con el contexto legal e institucional en el que operan, elementos que hay que considerar en este tipo de estudios empíricos.

En este sentido, una gran parte del debate se ha centrado en el estudio de las relaciones entre la propiedad familiar/control/gestión y el desempeño de empresas que cotizan en bolsa, con especial preocupación por las relaciones financieras tradicionales como son el ROA y el ROE, sin hacer ningún tipo de distinción con las empresas no familiares; sin embargo, estos estudios no ofrecen resultados homogéneos. Es evidente que, a partir de una discusión de los resultados, el estudio de la relación entre la incidencia de la familia en la empresa familiar y el rendimiento proyecta muchos aspectos que necesitan ser explorados aún más, como son los indicadores financieros y no financieros que deben utilizarse para medir el rendimiento en empresas de familia, los cuales deberán tener en cuenta las particularidades de este tipo de organizaciones. Lo anterior se constituye en una línea de investigación futura, donde se recomienda que no solo se realicen este tipo de estudios en empresas que cotizan en bolsa, sino en empresas como las pymes, que representan la mayoría en Colombia y en general a nivel mundial.

Las inconsistencias planteadas en estudios anteriores sugieren que la relación es compleja, y es muy probable que sea moderada o mediada por factores no incluidos en los análisis. Por lo tanto, las preguntas que se abren y las lagunas de conocimiento indican los futuros retos estratégicos de los investigadores en el negocio familiar, tanto teórica como empíricamente, donde estos dos niveles de análisis están mutuamente vinculados.

Por la importancia que tienen las empresas familiares a nivel mundial para el desarrollo económico de los países, por las problemáticas naturales que tienen que enfrentar día a día y por los pocos trabajos académicos que se han realizado alrededor de este fenómeno en países como Colombia, se considera que este trabajo hace una contribución importante al tratar de esclarecer si la participación de las familias en los negocios es un asunto positivo, negativo o neutro. Y uno de los principales alcances del presente estudio es precisamente demostrar que no existe acuerdo entre los académicos. Aunque no se encontró consenso en los estudios revisados, se abren caminos a investigaciones de mayor profundidad que permitan diferenciar las estrategias y las medidas adecuadas para este tipo de negocios, dado que históricamente a nivel de gestión se han tratado igual que las empresas no familiares.

Aunque se han realizado otros trabajos que buscan recoger información respecto a la relación entre la familia y el rendimiento de los negocios, este artículo es un documento original por la actualidad, por el periodo de tiempo de publicaciones revisadas y por la rigurosidad que se dio en la búsqueda de los documentos analizados, porque logró marcar las tendencias a partir de las contribuciones de los autores seminales. Sin embargo, se reconoce, como limitación en las conclusiones de este estudio, que se pudieron obviar algunos artículos no reportados en las bases de datos utilizadas.

Futuras investigaciones en este campo podrían solucionar algunas limitaciones del presente estudio, tales como incluir análisis métricos de la revisión por países o regiones donde se realizaron las investigaciones, por idiomas, por años o periodos de publicación, entre otros datos estadísticos, que puedan resultar de interés para tener una visión más completa de este estado del arte y comprender sus tendencias; la realización de análisis empíricos consolidados que permitan reconocer las características de las empresas de familia de acuerdo a otras variables, tales como el tamaño de las empresas, la industria en la que se desarrollan y nuevos y diferentes indicadores financieros que permitan dar cuenta de las potencialidades de las empresas familiares.

Conflicto de intereses

Los autores declaran no tener ningún conflicto de intereses.

Notas

* Derivado de la tesis doctoral ''Análisis sectorial del impacto de la incidencia familiar en el negocio, sobre el proceso de gestión financiera y en la generación de valor en empresas familiares''. Doctorado en Ingeniería Industria y Organizaciones. Facultad de Minas, Universidad Nacional de Colombia.

Bibliografía

Alcaín, D. y San Millán, J. (1993). Uso y tendencias de las técnicas bibliométricas en ciencias sociales y humanas a nivel internacional. Revista Española de Documentación Científica, 16(1), 30–41.

Ali, A., Chen, T. y Radhakrishnan, S. (2007). Corporate disclosures by family firms. Journal of Accounting and Economics, 44(1), 238–286.

Allouche, J., Amann, B., Jaussaud, J. y Kurashina, T. (2008). The impact of family control on the performance and financial characteristics of family versus nonfamily businesses in Japan: A matched-pair investigation. Family Business Review, 21(4), 315–329.

Anderson, R. y Reeb, D. (2003). Founding-family ownership and firm performance: evidence from the S&P 500. Journal of Finance, 58(3), 1301–1327.

Andres, C. (2008). Large shareholders and firm performance: An empirical examination of founding-family ownership. Journal of Corporate Finance, 14(4), 431–445.

Arenas, H. y Rico, D. (2014). La empresa familiar, el protocolo y la sucesión familiar. Estudios Gerenciales, 30(132), 252–258.

Aronoff, C. y Ward, J. (2000). La sucesión en la empresa familiar: Optimizando el potencial de la empresa familiar: Cómo evitar los juegos de poder. México: McGraw-Hill.

Astrachan, J., Klein, S. y Smyrnios, K. (2002). The F-PEC scale of family influence: A proposal for solving the family business definition problem. Family Business Review, 15(1), 45–58.

Astrachan, J. y Jaskiewicz, P. (2008). Emotional returns and emotional costs in privately held family businesses: Advancing traditional business valuation. Family Business Review, 21(2), 139–149.

Astrachan, J. (2010). Strategy in family business: Toward a multidimensional research agenda. Journal of Family Business Strategy, 1(1), 6–14.

Athanassiou, N., Crittenden, W., Kelly, L. y Marquez, P. (2002). Founder centrality effects on the Mexican family firm's top management group: Firm culture, strategic vision and goals, and firm performance. Journal of World Business, 37(2), 139–150.

Barnett, T., Eddleston, K. y Kellermanns, F. (2009). The effects of family versus career role salience on the performance of family and nonfamily firms. Family Business Review, 22(1), 39–52.

Barney, J. y Ouchi, W. (1986). Organizational Economics. San Francisco: Jossey-Bass.

Barontini, R. y Caprio, L. (2006). The effect of family control on firm value and performance: Evidence from continental Europe. European Financial Management, 12(5), 689–723.

Barth, E., Gulbrandsen, T. y Schøne, P. (2005). Family ownership and productivity: The role of owner-management. The Journal of Corporate Finance, 11(1), 107–127.

Beehr, T., Drexler, J. y Faulkner, S. (1997). Working in small family businesses: Empirical comparisons to non-family businesses. Journal of Organizational Behavior, 18(3), 297–312.

Bennedsen, M., Nielsen, K., Pérez, F. y Wolfenzon, D. (2007). Inside the family firm: The role of families in succession decisions and performance. NBER working Paper N.◦ 12356. National Bureau of Economic Research [consultado 30 Nov 2015]. Disponible en: http://www.nber.org/papers/w12356

Berrone, P., Cruz, C. y Gómez, L. (2012). Socioemotional wealth in family firms theoretical dimensions, assessment approaches, and agenda for future research. Family Business Review, 25(3), 258–279.

Betancourt, J., Gómez, G., López, M., Pamplona, F. y Beltrán, C. (2013). Ventajas y desventajas de la Sociedad por Acciones Simplificada para la empresa familiar en Colombia. Estudio exploratorio. Estudios Gerenciales, 29(127), 213–221.

Bjuggren, P. y Palmberg, J. (2010). The impact of vote differentiation on investment performance in listed family firms. Family Business Review, 23(4), 327–340.

Braun, M. y Sharma, A. (2007). Should the CEO also be chair of the board? An empirical examination of family-controlled public firms. Family Business Review, 20(2), 111–126.

Cabrera, K., de Saá-Pérez, P. y García, D. (2001). The succession process from a resource-and knowledge-based view of the family firm. Family Business Review, 14(1), 37–47.

Cabrera, K., Déniz, M. y Martín, J. (2014). The setting of non-financial goals in the family firm: The influence of family climate and identification. Journal of Family Business Strategy, 5(3), 289–299.

Carney, M. y Gedajlovic, E. (2002). The coupling of ownership and control and the allocation of financial resources: evidence from Hong Kong. Journal of Management Studies, 39(1), 123–146.

Chaganti, R. y Damanpour, F. (1991). Institutional ownership, capital structure, and firm performance. Strategic Management Journal, 12(7), 479–491.

Chang, E., Chrisman, J., Chua, J. y Kellermanns, F. (2008). Regional economy as a determinant of the prevalence of family firms in the United States: A preliminary report. Entrepreneurship Theory and Practice, 32(3), 559–573.

Charbel, S., Elie, B. y Georges, S. (2013). Impact of family involvement in ownership management and direction on financial performance of the Lebanese firms. International Strategic Management Review, 1(1), 30–41.

Chrisman, J., Chua, J. y Litz, R. (2003). A unified systems perspective of family firm performance: An extension and integration. Journal of Business Venturing, 18(4), 467–472.

Chrisman, J., Chua, J. y Litz, R. (2004). Comparing the agency costs of family and nonfamily firms: Conceptual issues and exploratory evidence. Entrepreneurship Theory and Practice, 28(4), 335–344.

Chrisman, J., Chua, J. y Steier, L. (2005). Sources and consequences of distinctive familiness: An introduction. Entrepreneurship Theory and Practice, 29(3), 237–247.

Chrisman, J., Chua, J., Kellermanns, F. y Chang, E. (2007). Are family managers agents or stewards? An exploratory study in privately held family firms. Journal of Business Research, 60(10), 1030–1038.

Chrisman, J., Chua, J., Pearson, A. y Barnett, T. (2012). Family involvement, family influence, and family-centered non-economic goals in small firms. Entrepreneurship Theory and Practice, 36(2), 267–293.

Chua, J., Chrisman, J. y Sharma, P. (1999). Defining the family business by behavior. Entrepreneurship Theory and Practice, 23(4), 19–40.

Chua, J., Chrisman, J. y Steier, L. (2003). Extending the theoretical horizons of family business research. Entrepreneurship Theory and Practice, 27(4), 331–338.

Chua, J., Chrisman, J. y Chang, E. (2004). Are family firms born or made? An exploratory investigation. Family Business Review, 17(1), 37–54.

Chua, J., Chrisman, J. y Sharma, P. (2005). Trends and directions in the development of a strategic management theory of the family firm. Entrepreneurship Theory and Practice, 29(5), 555–575.

Cronqvist, H. y Nilsson, M. (2003). Agency costs of controlling minority shareholders. Journal of Financial & Quantitative Analysis, 38(4), 695–719.

Daily, C. y Dollinger, M. (1992). An empirical examination of ownership structure in family and professionally managed firms. Family Business Review, 5(2), 117–136.

Daily, C. y Near, J. (2000). CEO satisfaction and firm performance in family firms: Divergence between theory and practice. Social Indicators Research, 51(2), 125–170.

Davidson, W., Nemec, C. y Worrell, D. (2001). Succession planning vs. agency theory: A test of Harris and Helfat's interpretation of plurality announcement market returns. Strategic Management Journal, 22(2), 179–184.

De la Garza, M., Medina, J., Cheín, N., Jiménez, K., Ayup, J. y Díaz, J. (2011). Los valores familiares y la empresa familiar en el nordeste de México. Cuadernos de Administración, 24(42), 315–333.

Demsetz, H. (1983). The structure of ownership and the theory of the firm. The Journal of Law & Economics, 26(2), 375–390.

Dyer, W. (1986). Cultural Change in Family Firms: Understanding and Managing Business and Family Transitions. San Francisco: Jossey-Bass.

Dyer, W. (2003). The family: The missing variable in organizational research. Entrepreneurship Theory and Practice, 27(4), 401–416.

Dyer, W. (2006). Examining the ''family effect'' on firm performance. Family Business Review, 19(4), 253–273.

Esparza, J., García, D. y Duréndez, A. (2010). Diferencias de gestión financiera entre empresas familiares y no familiares del sector turístico mexicano. Actualidad Contable FACES, 13(20), 29–48.

Faccio, M., Lang, L. y Young, L. (2001). Dividends and expropriation. American Economic Review, 91(1), 54–78.

Fama, E. y Jensen, M. (1983). Separation of ownership and control. Journal of Law and Economic, 26(2), 301–325.

Favero, C., Giglio, S., Honorati, M. y Panunzi F. (2006). The performance of Italian family firms (5786). Social Science Research Network [consultado Oct 2015]. Disponible en: http://papers.ssrn.com/sol3/papers.cfm?abstract id=933143

Fernández, Z. y Nieto, M. (2005). Internationalization strategy of small and mediumsized family businesses: Some influential factors. Family Business Review, 18(1), 77–89.

Gaitán, A. y Castro, J. (2005). Sociedades de familia en Colombia. Bogotá: Superintendencia de Sociedades.

Gallo, M. y Villaseca, A. (1996). Finance in family business. Family Business Review., 4(9), 387–402.

Gallo, M. y Domenec, M. (2004). Ética en la Empresa Familiar. Barcelona: Estudios y Ediciones IESE.

Galve, C. y Salas, V. (1996). Ownership structure and firm performance: Some empirical evidence from Spain. Managerial and Decision Economics, 17(6), 575–586.

García, O. (2003). Valoración de Empresas, Gerencia de Valor y EVA. Cali: Prensa Moderna Impresores S.A.

García, O. (2009). Administración Financiera: Fundamentos y Aplicaciones (4.a ed.). Cali: Prensa Moderna Impresores S.A.

García, R. y Aguilera, R. (2014). Family involvement in business and financial performance: A set-theoretic cross-national inquiry. Journal of Family Business Strategy, 5(1), 85–96.

Gersick, K., Davis, J., McCollon, M. y Lansberg, I. (1997). Generation to Generation: Life Cycles of the Family Business. Boston, MA: Harvard Business School Press.

Gómez, L., Nuñez, M. y Gutiérrez, I. (2001). The role of family ties in agency contracts. Academy of Management Journal, 44(1), 81–95.

Gómez, L., Cruz, C., Berrone, P. y de Castro, J. (2011). The bind that ties: Socioemotional wealth preservation in family firms. The Academy of Management Annals, 5(1), 653–707.

González, M., Guzmán, A., Pombo, C. y Trujillo, M. (2010). Empresas familiares: Revisión de la literatura desde una perspectiva de agencia. Cuadernos de Administración, 23(40), 11–33.

Habbershon, T. y Williams, M. (1999). A resource based framework for assessing the strategic advantages of family firms. Family Business Review, 12(1), 1–25.

Harris, D. y Helfat, C. (1998). CEO duality, succession, capabilities and agency theory: Commentary and research agenda. Strategic Management Journal, 19(9), 901–904.

Harvey, J. (1999). Owner as manager, extended horizons and the family firm. International Journal of the Economics of Business, 6(1), 41–55.

Hernández, R., Fernández, C. y Baptista, M. (2010). Metodología de la Investigación (5.a ed.). México: Mc Graw Hill.

Holderness, C. y Sheehan, D. (1998). The role of majority shareholders in publicly held corporations: An exploratory analysis. Journal of Financial Economics, 20, 317–346.

Ibrahim, H. y Samad, F. (2011). Corporate governance mechanisms and performance of public-listed family-ownership in Malaysia. International Journal of Economics and Finance, 3(1), 105–115.

Ittner, C. y Larcker, D. (2003). Coming up short on nonfinancial performance measurement. Harvard Business Review, 81(11), 88–95.

Jaskiewicz, P., González, V., Menéndez, S. y Schiereck, D. (2005). Long-run IPO performance analysis of German and Spanish family-owned businesses. Family Business Review, 18(3), 179–202.

Jensen, M. y Meckling, W. (1976). Theory of the Firm: Managerial Behavior, agency costs and ownership structure. Journal of Financial Economics, 3(4), 305–360.

Klein, S. y Kellermanns, F. (2008). Editors'notes. Family Business Review, 21(2), 121–125.

Kotey, B. (2005). Goals, management practices, and performance of family SMEs. International Journal of Entrepreneurial Behaviour and Research, 11(1), 3–24.

Kowalewski, O., Talavera, O. y Stetsyuk, I. (2009). Influence of family involvement in management and ownership on firm performance: Evidence from Poland. Family Business Review., 23(1), 45–59.

Laitinen, E. (2008). Value drivers in Finnish family-owned firms: Profitability, growth and risk. International Journal Accounting and Finance, 1(1), 1–41.

Lang, L., Ofek, E. y Stulz, R. (1996). Leverage, investment, and firm growth. Journal of Financial Economics, 40(1), 3–29.

Lauterbach, B. y Vaninsky, A. (1999). Ownership structure and firm performance: Evidence from Israel. Journal of Management and Governance, 3(2), 189–201.

Lee, J. (2004). The effects of family ownership and management on firm performance. SAM Advanced Management Journal, 69(4), 46–53.

Lee, J. (2006). Family firm performance: Further evidence. Family Business Review, 19(2), 103–114.

Levie, J. y Lerner, M. (2009). Resource mobilization and performance in family and nonfamily businesses in the United Kingdom. Family Business Review, 22(1), 25–38.

López, J. y Sánchez, S. (2007). Financial structure of the family business: Evidence from a group of small Spanish firms. Family Business Review, 20(4), 269–287.

Makri, M. y Gómez, L. (2008). Affiliate directors and perceived risk bearing in publicly-traded, family-controlled firms: The case of diversification. Entrepreneurship Theory and Practice, 32(6), 1007–1026.

Martínez, J., Stohr, B. y Quiroga, B. (2007). Family ownership and firm performance: Evidence from public companies in Chile. Family Business Review, 20(2), 83–94.

Maury, B. (2006). Family ownership and firm performance: Empirical evidence from Western European corporations. Journal of Corporate Finance, 12(2), 321–341.

McConaughy, D., Walker, M., Henderson, G. y Mishra, C. (1998). Founding family controlled firms: Efficiency and value. Review of Financial Economics, 7(1), 1–19.

McConaughy, D. y Phillips, G. (1999). Founders versus descendants: The profitability, efficiency, growth characteristics and financing in large, public, foundingfamily- controlled firms. Family Business Review, 12(2), 123–131.

McConaughy, D., Matthews, C. y Fialko, A. (2001). Founding family controlled firms: Performance, risk, and value. Journal of Small Business Management, 39(1), 31–49.

Miller, D. y le Breton, I. (2006). Family governance and firm performance: Agency, stewardship and capabilities. Family Business Review, 19(1), 73–87.

Miller, D., le Breton, I., Lester, R. y Cannella, A. (2007). Are family firms really superior performers? The Journal of Corporate Finance, 13(5), 829–858.

Minichilli, A., Corbetta, G. y MacMillan, I. C. (2010). Top management teams in family controlled companies: ‘Familiness', ‘fault lines', and their impact on financial performance. Journal of Management Studies, 47(2), 205–222.

Molly, V., Laveren, E. y Deloof, M. (2010). Family business succession and its impact on financial structure and performance. Family Business Review, 23(2), 131–147.

Naldi, L., Nordqvist, M. y Wiklund, J. (2007). Entrepreneurial orientation, risk taking and performance in family firms. Family Business Review, 20(1), 33–47.

Ng, C. (2005). An empirical study on the relationship between ownership and performance in a family-based corporate environment. Journal of Accounting, Auditing and Finance, 20(2), 121–146.

O'Boyle, E., Rutherford, M. y Pollack, J. (2010). Examining the relation between ethical focus and financial performance in family firms: An exploratory study. Family Business Review, 23(4), 310–326.

Olson, P., Zuiker, V., Danes, S., Stafford, K., Heck, R. K. y Duncan, K. (2003). The impact of the family and the business on family business sustainability. Journal of Business Venturing, 18(5), 639–666.

Omaña, L. y Briceño, M. (2013). Gerencia de las empresas familiares y no familiares: análisis comparativo. Estudios Gerenciales, 29(128), 293–302.

Oswald, S. y Jahera, J. (1991). The influence of ownership on performance: An empirical study. Strategic Management Journal, 12(4), 321–326.

Oswald, S., Muse, L. y Rutherford, M. (2009). The influence of large stake family control on performance: Is it agency or entrenchment? Journal of Small Business Management, 47(1), 116–135.

Pérez, F. (2006). Inherited control and firm performance. The American Economic Review, 96(5), 1559–1588.

Pertusa, E. y Rienda, L. (2009). La eficiencia de la empresa familiar bajo el punto de vista de la teoría de la agencia. Universidad de Alicante. [consultado 30 Nov 2015]. Disponible en: http://www.biblioferrersalat.com/media/documentos/05_pertusa_rienda.pdf

Randøy, T., Dibrell, C. y Craig, J. (2009). Founding family leadership and industry profitability. Small Business Economics, 32(4), 397–407.

Rivera, J. y Ruiz, D. (2011). Análisis del desempeño financiero de empresas innovadoras del sector alimentos y bebidas en Colombia. Pensamiento & Gestión, (31), 109–136.

Rueda, J. (2011). Factores internos determinantes del éxito en la empresa familiar: un modelo de gestión exitosa aplicado a las empresas familiares del sector confecciones en Colombia [tesis inédita de doctorado]. España: Universidad Nebrija.

Rutherford, M., Muse, L. y Oswald, S. (2006). A new perspective on the developmental model for family business. Family Business Review, 19(4), 317–333.

Rutherford, M., Kuratko, D. y Holt, D. (2008). Examining the link between ''familiness'' and performance: Can the F-PEC untangle the family business theory jungle? Entrepreneurship Theory and Practice, 32(6), 1089–1109.

Sacristán, M., Gómez, S. y Cabeza, L. (2011). Family ownership and control, the presence of other large shareholders, and firm performance: Further evidence. Family Business Review, 24(1), 71–93.

Santana, D. y Cabrera, K. (2001). Comportamiento y resultados de las empresas cotizadas familiares versus no familiares. XI Congreso Nacional de ACEDE.

Schulze, W., Lubatkin, M., Dino, R. y Buchholtz, A. (2001). Agency relationships in family firms: Theory and evidence. Organization Science, 12(2), 99–116.

Schulze, W., Lubatkin, M. y Dino, R. (2003). Toward a theory of agency and altruism in family firms. Journal Business Venturing, 18(4), 473–490.

Sciascia, S. y Mazzola, P. (2008). Family involvement in ownership and management: Exploring nonlinear effects on performance. Family Business Review, 21(4), 331–345.

Sharma, P., Chrisman, J. y Chua, J. (1997). Strategic management of the family business: Past research and future challenges. Family Business Review, 10(1), 1–35.

Silva, F. y Majluf, N. (2008). Does family ownership shape performance outcomes? Journal of Business Research, 61(6), 609–614.

Smith, B. y Amoako, B. (1999). Management succession and financial performance of family controlled firms. Journal of Corporate Finance, 5(4), 341–368.

Sorenson, R., Goodpaster, K., Hedberg, P. y Yu, A. (2009). The family points of view, family social capital, and firm performance an exploratory test. Family Business Review, 22(3), 239–253.

Sraer, D. y Thesmar, D. (2007). Performance and behavior of family firms: Evidence from the French stock market. Journal of the European Economic Association, 5(4), 709–751.

Stewart, B. (1991). The Quest for Value: A Guide for Senior Managers. New York: Harper Business.

Stockmans, A., Lybaert, N. y Voordeckers, W. (2010). Socioemotional wealth and earnings management in private family firms. Family Business Review, 23(1), 280–294.

Superintendencia de Sociedades (2006). Sociedades de familia en Colombia [consultado 25 Ago 2010]. Disponible en: http://www.supersociedades.gov.co/imagenes/SOCIED.DE.FLIA1.html

Tranfield, D., Denyer, D. y Smart, P. (2003). Towards a methodology for developing evidence-informed management knowledge by means of systematic review. British Journal of Management, 14(3), 207–222.

Tsao, C., Chen, S., Lin, C. y Hyde, W. (2009). Founding-family ownership and firm performance: The role of high-performance work systems. Family Business Review, 22(1), 60–75.

Utrilla, P., Torraleja, F. y Vázquez, A. (2012). Rendimiento en las empresas familiares desde las teorías de recursos y capacidades y de agencia. Revista de Empresa Familiar, 2(1), 7–20.

Villalonga, B. y Amit, R. (2006). How do family ownership, control and management affect firm value? Journal of Financial Economics, 80(2), 385–417.

Ward, J. y Dolan, C. (1998). Defining and describing family business ownership configurations. Family Business Review, 11(4), 305–310.

Westhead, P. y Howorth, C. (2006). Ownership and management issues associated with family firm performance and company objectives. Family Business Review, 19(4), 301–316.

Yammeesri, J. y Lodh, S. (2004). Is family ownership a pain or gain to firm performance? Journal of American Academy of Business, 4(2), 263–270.

Zahra, S. (2003). International expansion of US manufacturing family businesses: The effect of ownership and involvement. Journal of Business Venturing, 18(4), 495–512.

Zellweger, T., Nason, R., Nordqvist, M. y Brush, C. (2013). Why do family firms strive for nonfinancial goals? An organizational identity perspective. Entrepreneurship Theory and Practice, 37(2), 229–248.