LA FUSIÓN DE BANCOLOMBIA, CONAVI Y CORFINSURA: UNA APLICACIÓN DE LA METODOLOGÍA DE ESTUDIO DE EVENTOS

LUIS BERGGRUN P.1

1Profesor de tiempo completo. del Departamento de Finanzas de la Universidad Icesi. Doctor (c) Administración de Empresas con Enfásis en Finanzas, Tulane University. Master in International Finance, University of Amsterdam. Especialista en Finanzas, Universidad Icesi, Economista, Universidad del Valle. lberggru@icesi.edu.co Fecha de recepción: Abril 20 de 2006 Fecha de aceptación: Agosto 10 de 2006

RESUMEN

Este artículo analiza el proceso de fusión de tres entidades financieras colombianas (Bancolombia, Conavi y Corfinsura) en términos de creación de valor para los accionistas involucrados en dicha transacción utilizando la denominada "metodología de estudio de eventos". Esta metodología trata de cuantificar el impacto de un evento (como el anuncio de una fusión) en la riqueza de los accionistas y determinar los posibles ganadores o perdedores en el proceso. A través de test paramétricos y no paramétricos se logró determinar que los mayores beneficiados con la fusión fueron los accionistas de Corfinsura quienes tuvieron la oportunidad de intercambiar sus acciones por acciones más líquidas de la entidad absorbente (Bancolombia) y de apropiarse (de manera anticipada) de la creación de valor derivada de la fusión y de las posibles sinergias operativas y financieras que ésta conlleva.

PALABRAS CLAVE

Fusión, sector bancario colombiano, metodología de estudio de eventos, sinergias.

ABSTRACT

This article discusses the merging process of three Colombian financial institutions (i.e. Bancolombia, Conavi and Corfinsura) with regard to the generation of value to the shareholders involved in this transaction based on a event studies methodology. The purpose of this methodology is to quantify the impact of an event (such as announcing a merger) on the shareholders’ wealth and to establish the potential winners or losers in the process.

Parametric and non–parametric tests revealed that the shareholders of Corfinsura were the ones who most profited from the merger because they were able not only to exchange their stock for the more liquid stock of the merging institution (i.e. Bancolombia), but also to take early possession of the value associated with the merger and benefits from all the potential operating and financial synergies.

KEY WORDS

Mergers, Colombian Banking Sector, Event Study Methodology, Synergies.

Clasificación JEL: C12, C20, G14

1. INTRODUCCIÓN

Este artículo1 analiza el proceso de fusión de las entidades Bancolombia, Conavi y Corfinsura en términos de creación de valor para los accionistas involucrados en dicha transacción, utilizando la denominada "metodología de estudio de eventos". Esta metodología trata de cuantificar el impacto de un evento (como el anuncio de una fusión) en la riqueza de los accionistas. El signo del impacto (positivo o negativo) se interpreta generalmente como una señal de que el mercado de valores aprueba o desaprueba el evento.

Bancolombia es un banco universal que participa en el negocio de banca minorista, corporativa y en otras actividades financieras dirigidas hacia sus dos segmentos más importantes de clientes: minorista (personas naturales) y corporativo. El banco ofrece productos y servicios bancarios tradicionales como cuentas corrientes, de ahorro, depósitos a término fijo, préstamos (incluyendo sobregiros), tarjetas de crédito y servicios de administración de efectivo. También ofrece productos y servicios no tradicionales como banca pensional, garantías bancarias, transferencias internacionales, servicios fiduciarios, leasing, corretaje de valores y banca de inversión.

Conavi es una entidad bancaria, constituida en 1974 en la ciudad de Medellín, que se ha consolidado como una de las entidades de mejor servicio debido a su esfuerzo por incentivar el desarrollo tecnológico y la calidad en la atención al cliente. Esta dejó de ser una corporación de ahorro y vivienda en 2001, para convertirse en banco comercial. Este banco se concentra en banca personal (créditos para vivienda (UVR) y de libre inversión, libranzas, tarjetas de crédito, entre otros), banca microempresarial y para pymes (financiación de capital de trabajo), para constructores (créditos hipotecarios para constructores) y banca empresarial (necesidades de financiación e inversión corporativas).

Corfinsura nació el 1° de julio de 1993, después que se diera la fusión de la Corporación Financiera Nacional S.A. y la Corporación Financiera Suramericana S.A. Se destaca en la provisión de productos y servicios de ahorro e inversión (CDT y fondos de valores), banca de inversión y créditos corporativos (Banco Corfinsura).

Inicialmente, el anuncio de la fusión se remonta al 14 de septiembre de 2004 cuando la Junta Directiva de Suramericana de Inversiones S.A.,2 accionista principal de Bancolombia, Conavi y Corfinsura, autorizó al representante legal de Bancolombia para contratar los estudios relacionados con la factibilidad de la integración de las compañías y para emprender los trámites necesarios de la fusión si dichos estudios concluían que la misma era factible desde el punto de vista técnico y jurídico (como efectivamente ocurrió).

El proceso de integración se estructuró como una fusión por absorción. En una fusión por absorción una de las sociedades denominada absorbente (en este caso Bancolombia) conserva su personalidad jurídica, absorbiendo a una o más sociedades (Conavi y Corfinsura) que se disuelven sin liquidarse.

En el proceso de absorción de Conavi y Corfinsura se determinó una razón de intercambio por la cual los accionistas de dichas entidades intercambiarían sus acciones por acciones de Bancolombia. Se convino que los accionistas de Conavi recibieran, según su preferencia, 1 acción ordinaria o 1 acción preferente de Bancolombia por 115.39184295 acciones de Conavi.

Para el caso de Corfinsura, la razón de intercambio era de 1.48709574 acciones por 1 acción ordinaria o 1 acción preferente de Bancolombia. Igualmente los accionistas de esta entidad podían recibir acciones (en un ratio de 1:1) de la compañía Corfinversiones, a la cual se le transfirió todo el portafolio de inversiones de Corfinsura, el cual debía escindirse para que la fusión pudiese llevarse a cabo.

Para consumar el intercambio accionario, Bancolombia se obliga a emitir nuevas acciones ordinarias y preferentes para intercambiar por acciones de Conavi y Corfinsura (las cuales salen de circulación).3

Dos razones explican el hecho que Bancolombia fuese la sociedad absorbente. Se decidió así por el hecho de tener inscritas sus acciones (preferentes) en la Bolsa de Nueva York y gozar de las ventajas4 del régimen de estabilidad tributaria (acuerdo firmado en enero de 2001 y vigente hasta 2010), el cual se hará extensivo a la nueva organización.

Las directivas de las entidades participantes en la fusión han justificado la misma basándose en tres argumentos principales:

1. El aumento de la eficiencia, representado en disminución de redundancias, costos y la posibilidad de aumentar sus canales de distribución y utilizarlos de manera más eficaz. Igualmente se considera la posibilidad de fusionar filiales aportadas por las entidades absorbidas que cumplen con funciones similares.5 Todo lo anterior redundará en mayores beneficios económicos para los accionistas.

2. El cambio a escala desde una banca especializada que solo comprende actividades de intermediación financiera (ahorro, operaciones y financiamiento) hacia una banca que involucra un mayor rango de actividades. En este sentido, se trata de aprovechar en una sola entidad las fortalezas de Bancolombia en productos de captación y colocación, de Conavi en el crédito de vivienda y de Corfinsura, en las áreas de banca comercial y de inversión.

3. La tendencia, tanto latinoamericana como mundial, de fusionar grandes empresas que desempeñen actividades económicas similares. Es así como en 1995 existían 501 entidades bancarias en Brasil, Chile, México y Argentina, mientras que en 2002 esa cifra se redujo a 329. Este fenómeno de fusiones responde a una mayor competencia en el sector (igualmente se avecina una competencia muy fuerte con la firma del Tratado de Libre Comercio con los Estados Unidos, TLC) que demanda bancos de mayor tamaño que a la vez puedan financiar proyectos de mayor magnitud (que tal vez no hubiesen podido financiar bancos de menor tamaño).

Las exigencias de capital regulatorio por parte del Comité de Supervisión de Basilea II (y en Colombia, de la Superintendencia Financiera) contribuyen además a la consolidación de instituciones financieras solventes, que afronten de mejor manera el incremento en la competencia.

La integración de estas entidades se llevará a cabo en tres fases. Inicialmente, en la fase de planeación y movilización (que culminó en febrero de 2005) se finiquitan los asuntos legales de la fusión y se trabaja en el diseño conceptual de la integración. La segunda fase es la integración como tal, donde se llevan a cabo las actividades presupuestadas en la primera fase. Esta fase finalizó en diciembre de 2005. La última fase es la de optimización, la cual comenzó en 2006 y se orienta al mejoramiento de las actividades de la entidad fusionada.

El resto del documento se encuentra organizado de la siguiente manera. La sección 2 explica la metodología de estudio de eventos como herramienta para medir el impacto de un evento en los precios y retornos accionarios. La sección 3 aporta los resultados de esta investigación y posibles explicaciones a los mismos. Finalmente, la sección 4 contiene unos comentarios finales a manera de conclusión.

2. METODOLOGÍA DE ESTUDIO DE EVENTOS

Como se anotó anteriormente, esta metodología permite cuantificar el impacto de un evento como el anuncio de la fusión de estas tres entidades en la riqueza de los accionistas y más específicamente permite determinar los posibles beneficiados y afectados en esta clase de transacciones.

Siguiendo a Campbell et al. (1997), un estudio de eventos comprende los siguientes pasos:

2.1. Definición del evento

Inicialmente se define el evento de interés, el cual para este estudio será el anuncio, el día 14 de septiembre de 2004, por parte de la Junta Directiva de Suramericana de Inversiones S.A. de la fusión de Bancolombia, Conavi y Corfinsura.

En esta etapa, además, se define el periodo sobre el cual se examina el impacto del evento (también conocido como la ventana del evento) sobre la riqueza del accionista expresada en el precio de las acciones. En este aspecto se decidió trabajar con un periodo de 50 días (en Bolsa) que abarca 25 días antes y después6 del evento. Es decir, se examina el efecto sobre el precio y retorno (logarítmico) de las acciones de las entidades involucradas desde el 9 de agosto de 2004 hasta el 20 de octubre de 2004. Se decidió indagar sobre el efecto en la riqueza del accionista del evento (anuncio de la fusión) en un periodo anterior y posterior al mismo para conocer posibles efectos anticipatorios y/o rezagados en el precio de las acciones de una decisión tan trascendental para Bancolombia, Conavi y Corfinsura.

2.2. Criterios de selección

En esta etapa se definen criterios para incluir o no una acción en el estudio. Se escogió trabajar con las acciones ordinaria (AO) y preferente (ADP) de Bancolombia y la acción ordinaria de Corfinsura. No se midió el impacto del anuncio de la fusión en la acción ordinaria de Conavi por cuanto esta acción es de mínima bursatilidad.

Se decidió además trabajar con precios promedio ponderados de las acciones (reportados por la Superintendencia Financiera de Colombia) por cuanto estos son más representativos del movimiento bursátil diario que los precios de cierre que en muchos casos coinciden con operaciones (volumen) poco representativas.

2.3 Retornos normales y anormales

En la literatura relacionada con el estudio de eventos se suele distinguir entre retornos normales y anormales.

2.3.1 Retornos normales o esperados

Aquí se calcula un retorno esperado (también conocido como normal),Rt, para cada día t en el periodo o ventana del evento. El retorno esperado representa el retorno que se pronostica si el evento no hubiese ocurrido. Se parte de la premisa que los retornos accionarios pueden ser modelados y en algunos casos que están correlacionados con los retornos del mercado accionario en general. En la literatura se suelen utilizar tres métodos para calcular el retorno esperado; el método de retorno ajustado promedio, retorno ajustado del mercado y retorno del modelo de mercado (este último es el más utilizado).

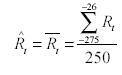

2.3.1.1 El método del retorno ajustado promedio

En este método, se escoge un periodo "limpio" (es decir que no se vea afectado por el evento) y se calcula con base en este el promedio del retorno diario de la firma. Este promedio se asimila al pronóstico del retorno esperado durante la ventana del evento. En esta investigación se escogió, como periodo "limpio", para medir el retorno promedio de cada una de las firmas participantes en la fusión, el periodo que abarca los 250 días anteriores a la ventana del evento (-275,-26). El retorno esperado para cada firma es simplemente igual al retorno promedio diario para cada firma. Es decir:

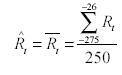

2.3.1.2 Método del retorno ajustado del mercado

Este método es muy sencillo. El retorno esperado para la firma en la ventana del evento es igual al retorno del mercado (Rmt). Es decir, que el retorno esperado diario equivale al retorno del mercado para el mismo día:

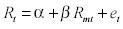

2.3.1.3 Método del modelo de mercado (Market Model)

Inicialmente se estima el modelo de mercado efectuando una regresión para los días comprendidos en el periodo limpio así:

Donde Rmt es el retorno del índice de mercado (IGBC) para el día t, β(beta) mide la sensibilidad de los retornos de la firma ante los retornos del mercado, α (alfa) representa los retornos no explicados por el modelo y et es el

error estadístico con valor esperado

de cero. Con la regresión se obtienen

estimados de alfa y beta  que

sirven para calcular el retorno esperado

en la ventana del evento así:

que

sirven para calcular el retorno esperado

en la ventana del evento así:

Donde Rmt ahora es el retorno (diario) del índice de mercado en el periodo del evento. Por tener en cuenta el riesgo asociado a los retornos del mercado, este método es el más difundido.

2.3.2 Retornos anormales

Luego de haber calculado el retorno

esperado por cada uno de los tres

métodos ya expuestos, se puede calcular

el residuo rt , para cada día de la ventana.7 El residuo es igual al retorno efectivo (observado) del día,

menos el retorno esperado,  El residuo representa el retorno

anormal, en otras palabras, el retorno

que no se espera y que representa un

estimado del cambio en el valor de la

firma debido al evento. Por ejemplo, si

se observa un retorno anormal mayor

a cero en el día del evento esto podría

interpretarse como una señal en la

cual el mercado valora positivamente

(o aprueba) las consecuencias del

evento. Al retorno anormal también

se le conoce como AR (por sus siglas

en inglés).

El residuo representa el retorno

anormal, en otras palabras, el retorno

que no se espera y que representa un

estimado del cambio en el valor de la

firma debido al evento. Por ejemplo, si

se observa un retorno anormal mayor

a cero en el día del evento esto podría

interpretarse como una señal en la

cual el mercado valora positivamente

(o aprueba) las consecuencias del

evento. Al retorno anormal también

se le conoce como AR (por sus siglas

en inglés).

2.4. Significancia de los retornos anormales (AR)

Luego de haber estimado un retorno anormal se procede a evaluar su significancia estadística, generalmente a través de tests paramétricos y no paramétricos.

2.4.1 Test paramétrico

La significancia de los retornos anormales se puede medir a través de un t–estadístico convencional.

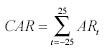

Inicialmente, los residuos calculados para cada firma se pueden acumular para toda la ventana del evento para producir el residuo acumulado (CAR en inglés, cumulative abnormal return or residual):

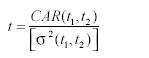

El CAR nos permite evaluar la hipótesis nula que los retornos anormales son iguales a cero. Para estimar la significancia estadística de los retornos anormales podemos estimar un t–estadístico calculado como:

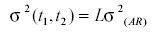

σ2(AR) es la varianza de los retornos anormales, t1 y t2 representan el primer y último día del periodo analizado (ventana) y L es la longitud del periodo analizado (en días).

La ecuación anterior nos indica que a mayor L, mayor será la varianza del retorno anormal. Además, supone la independencia de los retornos anormales diarios. Sin embargo, el supuesto de independencia frecuentemente se ve violado por efectos de clustering de los retornos para lo cual la varianza de los retornos anormales generalmente se estima en un periodo anterior (o posterior) a la ventana.

En esta investigación, se estimó la varianza diaria de los AR en un periodo anterior (con datos de los retornos anormales de los 250 días que precedieron la ventana del evento).

La distribución del t-estadístico anterior se puede aproximar razonablemente bien por la distribución normal estándar cuando L>30.

2.4.2 Test no - paramétrico

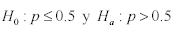

También se puede medir la significancia de los retornos anormales a través de tests no paramétricos, es decir tests que no incluyen supuestos sobre la distribución de los retornos anormales. Uno de ellos es el test de signos, que se basa en el signo (positivo o negativo) de los retornos anormales en el periodo de estudio y el cual parte de la premisa (o hipótesis nula) que la proporción esperada (p) de retornos positivos es de 0.5.

La base del test es que con la hipótesis nula (H0) es igualmente probable que el CAR sea positivo o negativo. En concreto, se tendrá que:

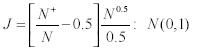

Para calcular el test estadístico es necesario determinar el número de casos donde los retornos anormales sean positivos y ese número lo denotamos como N+ y al número total de casos como N. Denominando como J al test estadístico, este se calcula como:

Este test estadístico se calcula para cada una de las acciones de las firmas participantes en la fusión.

3. RESULTADOS

En esta sección se presentan los resultados de los tests estadísticos reseñados y posibles explicaciones a los mismos.

3.1 Test paramétrico

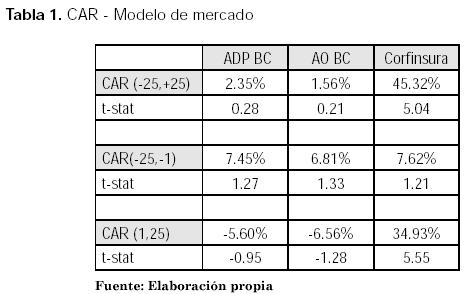

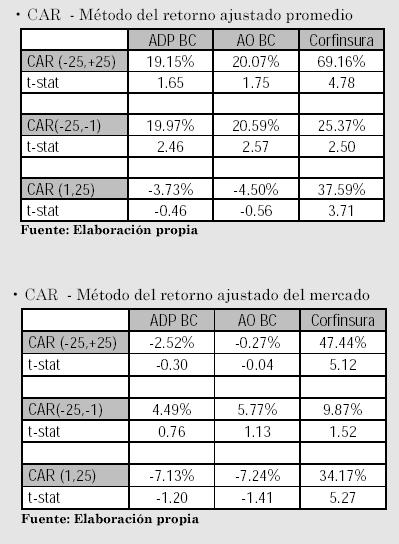

Inicialmente se muestran los resultados de los cálculos del CAR y su significancia para el modelo de mercado el cual presenta ventajas estadísticas sobre los otros dos modelos que permiten calcular los retornos normales o esperados.8

Se observa que para la totalidad del periodo analizado (-25,+25), se presentaron retornos anormales significativos (t-stat mayores a /2/)9 para Corfinsura, tanto desde el punto de vista financiero (45.32%) como estadístico (se puede rechazar la hipótesis nula que el retorno anormal igual a a cero). Sin embargo, en el caso de la acción preferente y ordinaria de Bancolombia se presentaron retornos ligeramente positivos pero en términos estadísticos no diferentes a cero.

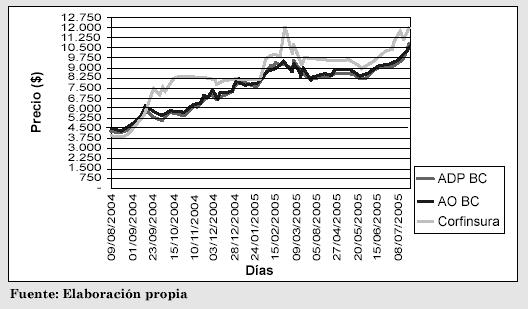

Esto suministra evidencia que lleva a pensar que los más beneficiados por el anuncio de la fusión fueron los accionistas de Corfinsura. Esto se refrenda en la evolución del precio promedio de la acción de dicha empresa. El 9 de agosto de 2004, el precio de una acción de Corfinsura ($4020/acción) se ubicaba por debajo del precio de las acciones preferentes y ordinarias de Bancolombia ($4297 y $4541, respectivamente). Sin embargo, en septiembre de 2004 se comienza a revertir esa tendencia que efectivamente se mantiene hasta el último día de inscripción en Bolsa de la acción de Corfinsura (21 de julio de 2005).10

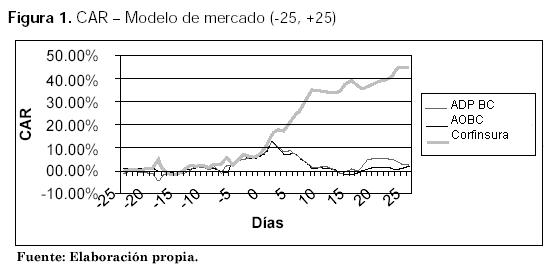

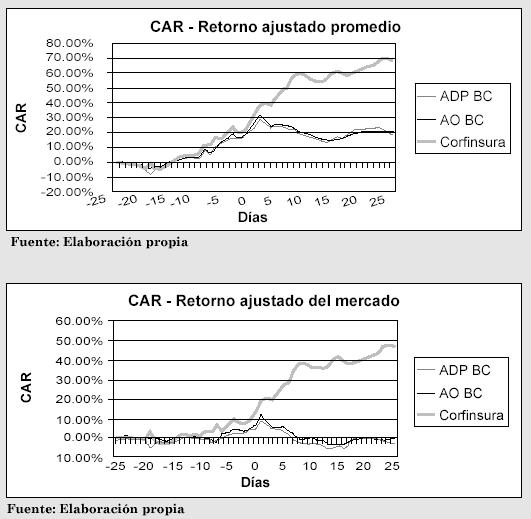

Analizando por sub-periodos (antes (-25,-1) y después del anuncio de la fusión (1,25)) se observa que para las acciones preferentes y ordinaria no hay ningún efecto significativo del anuncio, mientras que para Corfinsura el efecto del anuncio se sintió con mayor intensidad luego del 14 de septiembre de 2004. Ello se puede corroborar en la Figura 111 que nos muestra el retorno acumulado promedio en la ventana de estudio:

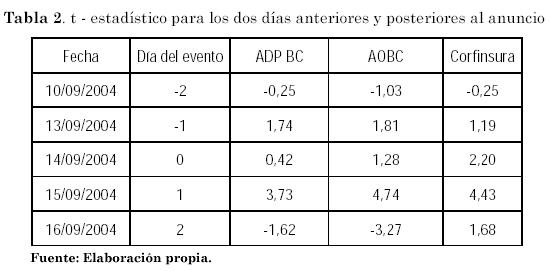

Para corroborar los anteriores resultados, en los cuales se observó que el impacto de la fusión en el precio de las acciones se sintió luego (y no antes) del anuncio, podemos estimar un t estadístico (AR/σ(AR)) para los dos días anteriores y posteriores al anuncio. Los resultados se observan en la Tabla 2.

En el caso de la acción preferente de Bancolombia no se observa efecto significativo anterior al evento, ni inclusive en el mismo día del mismo. El anuncio impacta positivamente el retorno de la acción un día después, pero ese efecto se revierte parcialmente (t-estadístico negativo) al día siguiente (2). La acción ordinaria de Bancolombia presenta un comportamiento similar en el cual los retornos anormales son significativos luego del anuncio (con un retorno positivo para el día siguiente al anuncio y negativo para el día subsiguiente).

En el caso de Corfinsura, el mercado no anticipó el anuncio (t estadísticos no significativos en -2,-1) pero el mismo sí se sintió de manera positiva en el día del evento y el posterior al mismo.

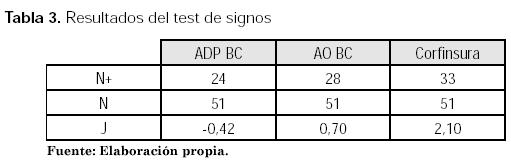

3.2 Test no paramétrico

La Tabla 3 muestra los resultados para el test de signos de las tres acciones.

Con un nivel de significancia del 5%, podemos rechazar la hipótesis nula de que la proporción de retornos anormales positivos es igual o menor al 50% de los casos únicamente para la acción de Corfinsura. Esto confirma los resultados obtenidos con el test paramétrico relacionados con que los mayores beneficiados del anuncio de la fusión fueron los accionistas de dicha empresa.

3.3 Explicación de los resultados

Una posible explicación de los resultados puede referirse al beneficio que iban a obtener (luego de septiembre de 2004, de materializarse la fusión) los accionistas de Corfinsura en cuanto a la liquidez de la acción de dicha firma. Al pasar de ser accionistas de Corfinsura a accionistas ordinarios o preferentes de Bancolombia (recuérdense los términos de intercambio), los accionistas iban a ganar en cuanto a bursatilidad de sus acciones por cuanto históricamente las acciones de Corfinsura han tenido una menor liquidez que las de Bancolombia.12

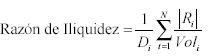

Esta menor liquidez se puede comprobar mediante un indicador propuesto por Amihud (2002). Este autor propone una medida para el cálculo de la iliquidez de una acción. Esta se define como la razón promedio entre el retorno diario (en términos absolutos) y el volumen en pesos transados en cada día. Más concretamente:

Donde Di es igual al número de días en que la acción transó en el periodo de la muestra y N el número de días con los que se calculó el promedio. Ri es el retorno diario de la acción y Voli es el volumen transado (en pesos) en un día específico.

Obviamente a mayor valor de este

indicador se considerará más ilíquida

la acción por cuanto, en promedio, los

retornos obtenidos en un día (ya sean

positivos o negativos) se verán acompa

ñados de un volumen más bajo.13

En otras palabras, un alto valor de  en un día específico significará

que aunque pudo haberse obtenido

un retorno elevado, este no "cobijó"

a un número representativo de las

acciones en circulación.

en un día específico significará

que aunque pudo haberse obtenido

un retorno elevado, este no "cobijó"

a un número representativo de las

acciones en circulación.

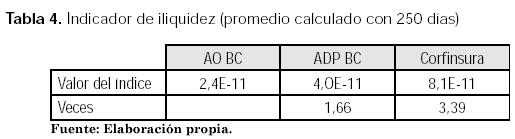

En el periodo estudiado se alcanzó a percibir evidencia de las ventajas que iba a proveer la fusión para los accionistas de Corfinsura en términos de bursatilidad accionaria.14 Para estimar estas ventajas, se construyeron dos indicadores de iliquidez para las tres acciones analizadas. El primero como un promedio de la iliquidez diaria en los 250 días anteriores a la ventana del evento y el segundo como un promedio en los días que comprende la ventana del evento.

Inicialmente para el promedio de iliquidez en el periodo anterior a la ventana del evento se obtuvo (Ver Tabla 4):

Se observa el valor del índice (o indicador) el cual confirma que la acción de Corfinsura es la más ilíquida en el periodo. A renglón seguido, se calcula el número de veces que la acción preferente de Bancolombia y la de Corfinsura es más ilíquida que la acción ordinaria de Bancolombia (la más líquida de todas). Es así que la acción de Corfinsura durante ese periodo fue 3.39 veces más ilíquida que la AO de Bancolombia.

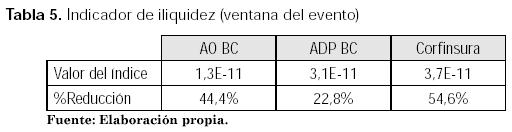

El promedio de iliquidez para la ventana del evento se muestra en la Tabla 5

Hay una reducción en la iliquidez de las acciones si se comparan los valores con los consignados en la tabla anterior. Además se observa el porcentaje de reducción en el índice de iliquidez (calculado como la variación del índice entre la ventana del evento y el periodo anterior al mismo) para las tres acciones, el cual revela que Corfinsura mostró la mejora más pronunciada en ese aspecto.

Esta posible explicación de la mejora en la liquidez de la acción de Corfinsura como factor explicativo de los retornos anormales positivos se ve fortalecida con el hecho que a noviembre de 2005 (fecha en que se terminó el plazo para intercambiar acciones de Corfinsura por acciones de Bancolombia), la mayoría de los accionistas, en especial los minoritarios, optaron por las acciones ordinarias del Banco.

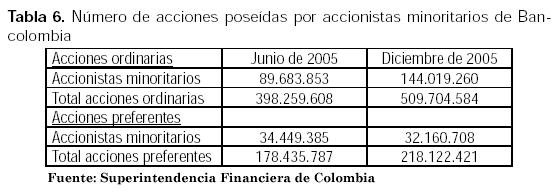

De acuerdo con información trimestral suministrada por la Superintendencia Financiera se puede observar en la Tabla 6 la evolución del número de acciones ordinarias y preferentes de Bancolombia en poder de los accionistas minoritarios (otros accionistas con menor participación) para el periodo junio – diciembre de 2005 (antes y después que finalizó el intercambio accionario).

Se nota el incremento significativo en el número de acciones ordinarias poseídas por los accionistas minoritarios que aumentaron 60.6% en el periodo . Este incremento se explica (al igual que el incremento en el número total de acciones ordinarias en circulación) en el hecho que Bancolombia tuvo que emitir nuevas acciones en el periodo para recoger las acciones de Corfinsura (y Conavi) que dejaron de negociarse en Bolsa.

Por otra parte, el número de acciones preferentes en poder de accionistas minoritarios disminuyó el 6.64%. Obsérvese también que el número total de acciones preferentes aumentó pero en menor medida al incremento del número total de acciones ordinarias (22.24% vs. 27.98%). Esto indica una ligera preferencia general15 por las acciones ordinarias en detrimento de las preferentes (recuérdese que en el intercambio se asumía igualdad de precios de la acción ordinaria y preferente de Bancolombia).

Otra explicación (complementaria a la anterior, aunque de carácter más general por cuanto aplica a los accionistas de Bancolombia como un todo) para los retornos anormales positivos16 puede relacionarse con el hecho de que el mercado valora positivamente los motivos que impulsaron a estas entidades a fusionarse.

En la literatura sobre fusiones se distinguen varios motivos que llevan a que las firmas tomen esta decisión. Entre estos están:

Las sinergias financieras no son posibles en un mercado de capitales ideal o perfecto. El argumento se asemeja a la prueba que proponen Modigliani – Miller (1958) para demostrar que la estructura de capital es irrelevante para determinar el valor de la empresa. En concreto, no se puede crear valor combinando dos firmas, a pesar de que la volatilidad de los flujos de caja sea menor a un promedio ponderado de las volatilidades de las firmas individuales, debido a los efectos de una mayor diversificación (del negocio). Los inversionistas pueden gozar de estos beneficios fácilmente al poseer acciones de las compañías en sus portafolios (esto quiere decir que no estarían dispuestos a pagar más por la firma fusionada que por la sumatoria de los valores de las firmas separadas).

Sin embargo, en un mercado de capitales imperfecto como el que enfrentan las firmas en la práctica sí se pueden obtener sinergias financieras. En este aspecto la literatura se ha enfocado en la teoría del intercambio (trade off) entre las ventajas y desventajas del endeudamiento en la determinación de la estructura de capital óptima. Más específicamente, esta teoría argumenta que aumentar el endeudamiento puede generar incrementos en el valor de la firma hasta cierto punto en el que comienzan a tener efecto los costos de quiebra y agencia que ocasionan que la estructura óptima de capital se aleje de un endeudamiento del 100%.

Supongamos que las firmas X y Y tienen una capacidad limitada de endeudamiento, por cuanto se teme que los costos de quiebra de ambas firmas sean muy altos. Cuando X y Y se fusionan pueden de esta manera reducir de forma significativa la probabilidad de quiebra y así utilizar una razón de deuda óptima más alta que les permita disfrutar las ventajas de la deducibilidad fiscal de los intereses.

Para el caso de la fusión de Bancolombia, recuérdese que una de las razones argumentadas por la gerencia para llevar a cabo la fusión fue contar con una entidad de mayor tamaño para financiar proyectos de más envergadura que requiere el país con miras al TLC. En otras palabras, la gerencia (y el mercado) reconocen que al fusionarse las firmas se aumenta la capacidad de endeudamiento y de financiación de nuevos proyectos, lo que da como resultado sinergias financieras y creación de valor.

4. COMENTARIOS FINALES

En este estudio se hace una aplicación de la metodología de estudio de eventos para evaluar el impacto de un hecho como el anuncio de la fusión de tres firmas financieras colombianas en la riqueza de los accionistas de las mismas.

Las directivas de las firmas justificaron la fusión con base en la obtención de ganancias por eficiencia y reducción de costos, la tendencia mundial desde una banca especializada hacia una banca universal y la tendencia hacia la consolidación de instituciones financieras de mayor tamaño que puedan financiar proyectos de mayor envergadura y afrontar mejor la competencia que se anticipa con la firma del Tratado de Libre Comercio con Estados Unidos.

A través de tests paramétricos y no paramétricos se detectó que el mercado vio con buenos ojos el anuncio de la fusión y que especialmente los accionistas de Corfinsura fueron los más beneficiados por el incremento pronunciado en el precio de sus acciones y la existencia de retornos anormales positivos (estadísticamente significativos).

Posiblemente el mercado anticipó que los accionistas de Corfinsura iban a verse beneficiados (de materializarse la fusión, lo que en efecto ocurrió en julio de 2005) al intercambiar sus títulos por acciones ordinarias o preferentes de mayor liquidez lo que explica el incremento significativo del precio de la acción de Corfinsura a partir del anuncio de fusión (y hasta el último día que cotizó en Bolsa).

Igualmente no se puede descartar el hecho que el mercado se convenció de las bondades de esta integración en cuanto al logro de sinergias operativas y financieras, al fusionar negocios con complementariedades importantes.

Pié de Págia

1.Se agradece la colaboración a Mardy Lorena Mora Delgado y Mauricio Mora Lopera, estudiantes de pregrado de la Universidad Icesi, en la elaboración de este artículo.

2.Suramericana de Inversiones S.A. es una compañía matriz la cual cotiza en Bolsa y se dedica a administrar un portafolio de inversiones en diferentes compañías de diferentes sectores económicos (financiero, cementos, seguros, alimentos, entre otros).

3.Este proceso terminó efectivamente en noviembre de 2005.

4.Este régimen prevé el pago de una tarifa de impuesto de renta mayor (2% mayor) durante la vigencia del acuerdo (10 años), pero el firmante se ve eximido de incrementos en la tarifa de renta y de nuevos impuestos nacionales.

5.Por ejemplo, Suleasing, filial de Corfinsura y Leasing Colombia, filial de Conavi.

6.Este periodo se conoce también como (-25, 25).

7.Naturalmente se contará con tres series de residuos, por haber calculado el retorno esperado con tres métodos.

8.Para la prueba puede verse Campbell et al. (1997). Los dos modelos adicionales brindan resultados similares (véase anexo 1).

9.Para el caso de la ventana (-25,+25) y para un nivel de significancia del 5% (prueba a dos colas), el valor crítico es igual a 1.96. Para la ventana (-25,-1) o (1,25) el t-crítico es igual a 2.069.

10.Véase anexo 2 para la evolución de los precios promedios por acción.

11.Las gráficas para los otros dos modelos con resultados similares se presentan en el anexo 3.

12.Es decir, los resultados de la sección anterior apuntan a que el mercado accionario se anticipó a ese hecho, lo que generó un aumento pronunciado en el precio de la acción de Corfinsura.

13.El denominador en la sumatoria tenderá a ser menor.

14.El valor transado promedio diario pasó de $597.3 millones en el periodo limpio a $1878.4 millones en la ventana del evento.

15.Sin embargo, no se pueden descartar motivos de arbitraje por cuanto en el periodo se presentaron diferencias en el precio de mercado de las acciones ordinarias y preferentes. Igualmente motivos de control pueden explicar esa preferencia general.

16.En este caso sería para la suma de los retornos anormales de las acciones ordinarias y preferentes de Bancolombia (nulos en términos estadísticos) y de las acciones de Corfinsura (positivos y estadísticamente significativos).

ANEXOS

Anexo 1. Signifi cancia de los CAR

Anexo 2. Evolución del precio de las acciones

Anexo 3. Cálculo de los CAR (-25, +25)

BIBLIOGRAFÍA

1. Amihud, Y. (2002). Illiquidity and stock returns: cross–section and time series effects. Journal of Financial Markets, 5, 31-56

2. Bancolombia S.A. (2004). Form 20-F (Texto presentado ante la Securities and Exchange Commission). Colombia: Autor.

3. Campbell, J.Y., Lo, A.W. & MacKinlay, A.C. (1997). The econometrics of financial markets. New Jersey: Princeton University Press

4. Corrado, C. J. & Zivney, T. L. (1992). The specification and power of the sign test in event study hypothesis tests using daily stock returns. Journal of Financial and Quantitative analysis, 27(3), 465-478.

5. Khotari, S.P. & Warner, J. B. (2005). Econometrics of event studies, Handbook of Corporate Finance: Empirical Corporate Finance. North Holland: Elsevier.

6. MacKinlay, C. (1997). Event studies in Economics and Finance. Journal of Economic Literature, XXXV, 13-39.

7. Modigliani, F. & Miller, M. H. (1958). The cost of capital, corporationfinance and the theory of investment. American Economic Review, XLVIII, 261-297.

8. Ogden, J. P., Jen, F. C. & O’Connor, P. F.(2003). Advanced Corporate Finance, Policies and Strategies. Nueva Jersey: Editorial Prentice Hall.

9. Peterson, Pamela P. (1989). Event studies: a review of issues and methodology. Quarterly Journal of Business and Economics, 28, 36-66.

10. Pucheta Martínez, M. C., A. Vico Martínez & García Bernau, M. A.(2004), Reactions of the Spanish Capital Market to qualified audit reports. European Accounting Review, 13(4), 689-711.

11. Weston, J.F., Siu, J.A. & Johnson, B.A. (2001). Takeovers, restructuring and corporate governance. Nueva Jersey: Editorial Prentice Hall.

12. www.bancolombia.com (sección – Relación con inversionistas). Recuperado constantemente durante el año 2005.

13. www.conavi.com. Recuperado constantemente durante el año 2005.

14. www.corfi nsura.com. Recuperado constantemente durante el año 2005.

15. www.superfi nanciera.gov.co. Recuperado constantemente durante el año 2005.