ARTÍCULOS

Finanzas públicas de Cali: evolución, caracterización y diagnóstico

Public finances of Cali: evolution, characterization and diagnosis

Finanças públicas do Cali: evolução, caracterização e diagnóstico

Jaime Andrés Collazos

Banco de la República, Cali, Colombia

Autor para correspondencia: Banco de la República, Cr 4 7-14, piso 5, Cali, Colombia. Correo electrónico: jcollaro@banrep.gov.co (J.A. Collazos).

Historia del artículo:

Recibido el 1 de septiembre de 2011

Aceptado el 13 de diciembre de 2012

Resumen

Este documento diagnosticó los principales factores que afectaron al comportamiento de las finanzas públicas de Cali. Para su análisis se utilizó la evolución y la caracterización de dieciocho indicadores de capacidad fiscal y financiera tomados de la evidencia internacional y nacional, calculados entre 1998 y 2009. Los resultados encontrados muestran que los escasos aportes de las empresas públicas, la baja disponibilidad de ahorro para la inversión, la alta dependencia de las transferencias, el poco esfuerzo fiscal, los elevados gastos de funcionamiento y el sobreendeudamiento para financiar el gasto corriente –en vez de proyectos productivos– son las principales variables que han afectado a los ingresos y los gastos del Municipio.

Clasificación JEL: E6, H7, H6, H3

Palabras Clave: Cali, Finanzas públicas, Desarrollo económico.

Abstract

This paper examined the main factors affecting the behavior of public finances in the city of Cali, Colombia. This analysis used the trend and characterization of ten financial indicators, and eight fiscal capacity indicators taken from the international and national evidence from 1998 to 2009. The results show that the most important variables that affect the income and the expenses of a city are: limited contribution of public corporations, low availability of own resources for investments, high dependency on national transfers, low tax enforcement, high operating costs, the excessive debt to finance current spending rather than in sustainable productive projects.

JEL classification: E6, H7, H6, H3

Keywords: Cali, Public finances, Economic growth.

Resumo

Este documento diagnosticou os principais factores que afectaram o comportamento das finanças públicas do Cali. Para a análise utilizou-se a evolução e caracterização de dezoito indicadores de capacidade fiscal e financeira tomado da evidência internacional e nacional, calculados entre 1998-2009. Os resultados encontrados mostram que as escassas receitas das empresas públicas, a baixa disponibilidade de poupança para investimento, a alta dependência das transferências, o pouco esforço fiscal, os elevados gastos de funcionamento, o sobreendividamento para financiar as despesas correntes em vez de projectos produtivos, converteram nas principais variáveis que afectaram os créditos e receitas do Município.

Classificação JEL: E6 H7 H6 H3

Palavras-chave: Cali Finanças públicas Desenvolvimento económico.

1. Introducción

Durante los años setenta, Cali se caracterizó por ser una ciudad competitiva y atractiva para la inversión, por la construcción de obras civiles que, además de embellecer la ciudad, permitieron impulsar el desarrollo económico y social de su población1. Sin embargo, en las últimas dos décadas la dinámica de las finanzas públicas de la capital del Valle del Cauca quedó estancada frente a la lenta pero continua recuperación que mostró su economía, especialmente durante lo corrido de la primera década del siglo XXI, aspecto que se deterioró la competitividad de la ciudad.

Así lo evidenciaron las cifras disponibles del Producto InternoBruto (PIB) de Cali. Después de un periodo de recesión en forma de W2 que se inició en 1996 y terminó en 2005, la economía de Cali logró crecer de forma acelerada durante 2006-2007, y llegó a alcanzar niveles de crecimiento incluso superiores al nacional (Alonso y Solano, 2009). Pese a los buenos pero lentos resultados económicos presentados a finales de la última década, las finanzas públicas del municipio no mostraron significativas señales de recuperación. A pesar que en entre 2002 y 2010 Cali pasó del puesto 960 al 51 en el ranking de desempeño fiscal que realiza Planeación Nacional3, la recuperación no ha sido tan marcada si se tiene en cuenta que, entre las ciudades más grandes de Colombia, la capital vallecaucana ocupa los últimos lugares.

Esta situación motivó en este documento a estudiar con precisión la evolución, la caracterización y el diagnóstico de los principales problemas que han afectado a las finanzas públicas de la ciudad de Cali. De las diferentes técnicas disponibles para realizar una adecuada medición de la situación fiscal territorial, surge la necesidad de conocer aspectos fundamentales en la gestión de los municipios capitales, como la capacidad fiscal y financiera.

De esta forma, y tomando como base trabajos desarrollados en la evidencia nacional e internacional, en el presente documento se reportan y analizan los resultados de las mediciones de 18 indicadores de capacidad fiscal y financiera para el Gobierno Municipal de Cali durante el periodo 1998-2009. Igualmente, se analiza la dinámica y las causas de la elevada deuda pública que acarrea el Municipio, con el fin de identificar señales que ayuden, a través de la buena administración de los recursos públicos, a mejorar la gestión de este ente territorial.

Este trabajo consta de cinco secciones. La primera se refiere a esta introducción. La segunda sección expone la revisión de la literatura. En la tercera, se describen el marco teórico, la metodología y los datos utilizados, con sus respectivas fuentes. La cuarta sección presenta el análisis de las series en el tiempo junto con los resultados de los indicadores fiscales y financieros calculados. Finalmente, en la sección cinco se resumen los resultados encontrados.

2. Revisión de la literatura

En general, la evidencia bibliográfica señala que los principales problemas que han afectado a las finanzas públicas del Departamento del Valle del Cauca y el Municipio de Cali se concentran, del lado de los ingresos, en la escasa inversión por baja disponibilidad de recursos, la alta dependencia de las transferencias y la inelasticidad de los recaudos propios; mientras que en los egresos, los elevados gastos de funcionamiento, la baja ejecución del gasto y la alta deuda son las principales causas que han generado las últimas crisis fiscales en estos dos entes territoriales, especialmente a inicios de la década de los ochenta y finales de los noventa.

Para el Valle del Cauca, la revisión de la literatura nacional expone tres importantes estudios: Collazos y Romero (2005), Cabrera (2005) y Argote (2007). El primero analizó la evolución de las finanzas públicas municipales del Valle del Cauca. Encuentra que hasta el año 2000 el comportamiento del déficit consolidado municipal era altamente procíclico y que hasta la llegada de la Ley 617 de 2000 los municipios no comenzaron a registrar superávit, fenómeno que fue el principal impacto de dicha ley. No obstante, la alta dependencia de las transferencias y el alto nivel de los gastos de funcionamiento se constituyeron en uno de los elementos críticos de las finanzas públicas de los municipios del Valle del Cauca.

Cabrera (2005) identificó las principales tendencias, preguntas e hipótesis para explicar las debilidades y fortalezas de la gestión de las finanzas públicas en las entidades de la región. Aunque el panorama de las finanzas públicas del Valle del Cauca que presentó pudo parecer muy negativo, por tratarse de la visión histórica del proceso que llevó a la crisis financiera de la región, el autor reconoce que tanto el Departamento como el Municipio de Cali realizaron un importante esfuerzo de ajuste para volver a tener viabilidad financiera y volver a ser actores con aportes significativos al desarrollo humano de la región.

Por su parte, Argote (2007) analizó la situación financiera del Valle del Cauca durante 1997-2001, periodo en el que se presentó el deterioro de las finanzas públicas que puso en jaque a las instituciones del Estado y posteriormente llevó a la promulgación de la Ley 617 de 2000 y la Ley 715 de 2001, como mecanismo para afrontar la crisis. Igualmente, resalta que los principales abastecedores de recursos propios en los municipios del departamento son los impuestos predial, de industria y comercio y la sobretasa de la gasolina. No obstante, encuentra una baja capacidad administrativa y de gestión por el cobro de estos recaudos. Finalmente, Argote (2007) concluye que las circunstancias que agravaron aún más la situación económica de los municipios del Valle del Cauca fueron la alta dependencia de las transferencias nacionales, la baja inversión y el alto crecimiento de los gastos en funcionamiento y de los servicios a la deuda.

En cuanto a la revisión de la literatura nacional sobre las finanzas públicas de Cali, se encontraron también tres importantes estudios. Sanabria, Solano y Corrales (2010) realizaron un análisis descriptivo de los resultados obtenidos en el cálculo de 15 indicadores de ingresos fiscales y ejecución del gasto de Cali durante el periodo 2007-2008. En general, los indicadores calculados mostraron una leve mejoría en la gestión fiscal del Municipio. No obstante, la administración debió tener en cuenta tres aspectos importantes: la reducción en el esfuerzo fiscal, el ligero aumento en la dependencia de las participaciones y el bajo nivel de ejecución de gasto en 2008.

Por su parte, Echavarría, Faimboin y Zuleta (2002) encontraron que el deterioro de la calidad y la solidez de las finanzas públicas del Valle del Cauca y Cali pudo presionar hacia abajo su crecimiento económico de largo plazo. Objetaron que era necesario recuperar la calidad de la administración del sector público con el apoyo firme y sostenido del sector privado. Por ello, el reto inmediato estaría relacionado con el ajuste en las finanzas públicas, teniendo en cuenta la situación inmanejable hacia el futuro y su deterioro administrativo. Entre estos ajustes sobresaldría el control de los gastos, especialmente en burocracia. Sin la reducción de burocracia y ajuste fiscal no podrá haber inversión pública en infraestructura, en educación y en salud. Tampoco se podrá dedicar recursos importantes a la erradicación de la pobreza absoluta.

Los altos gastos en burocracia han sido citados también por otros estudios como uno de los principales problemas de las finanzas públicas de la región. Según el Banco Internacional de Reconstrucción y Fomento del Banco Mundial (2002), la administración central y las empresas municipales de Cali tuvieron para el periodo de estudio exceso de personal, que las hizo altamente ineficientes. En efecto, los gastos del Municipio se concentraron en cuestiones administrativas y actividades burocráticas, en lugar de infraestructura social y programas económicos.

Igualmente, ese mismo documento resaltó el excesivo endeudamiento como otro factor que afectó a la situación financiera de la ciudad, que se aceleró aún más a finales de la década de los noventa, cuando la economía colombiana sufrió una de las crisis más severas de su historia, en la que se registraron altas tasas de interés que incrementaron sustancialmente los gastos financieros del Municipio, al punto de hacerse insostenibles.

La evidencia internacional muestra también otros estudios que analizan las finanzas públicas de entes territoriales a partir de indicadores financieros y fiscales, como también a partir del uso de indicadores sintéticos. Estos estudios se exploran en el marco teórico de este documento.

3. Marco teórico y acercamiento metodológico

Como se menciona en la introducción, este trabajo se basó en analizar los resultados de las mediciones de dos grupos de indicadores: los de capacidad fiscal y financiera, en el gobierno central municipal de Cali entre 1998 y 2009, dejando para un próximo estudio la construcción de un índice global de desempeño municipal, que se utiliza como una medida agregada de todos los indicadores de los entes territoriales del país.

En Colombia, en esta línea de trabajo, el Departamento Nacional de Planeación (DNP) construye un Indicador sintético, el cual utiliza una metodología por la que se evalúan las acciones que las administraciones municipales ejecutan para producir los bienes y servicios a su cargo con base en los recursos con que cuentan, mientras que la metodología del presente documento analiza la gestión teniendo en cuenta los resultados expresados en las ejecuciones presupuestales. Otra característica de la evaluación del DNP es que su análisis comienza después de las leyes 617 de 2000 y 715 de 2001, mientras en el presente estudio las mediciones empiezan en 1998, por lo que permite identificar mayores cambios en las diferentes administraciones a partir de efectos legales, como las leyes citadas, la elección popular de alcaldes y gobernadores, la crisis de 1999 y periodos de auge como 2007. Finalmente, las muestras en los dos análisis son diferentes, pues la del Banco de la República es más pequeña, aunque más homogénea, por tener en cuenta las recomendaciones consignadas en el Manual de Estadísticas de las Finanzas Públicas del Fondo Monetario Internacional4.

A nivel internacional, Ibarra y Varella (2004) han utilizado también este tipo de técnica para estudiar el comportamiento de los gobiernos estatales mexicanos sometiendo a prueba la hipótesis de que las presiones económicas, demográficas y migratorias en los municipios del norte de México generan una mayor demanda de servicios públicos, lo que afecta de manera positiva a la capacidad fiscal. De otro lado, La Porta, López de Silanes y Shleifer (1998) analizan, en una muestra de 152 países en 1990, si el desempeño de los gobiernos locales se encuentra determinado por variables asociadas a la eficiencia fiscal, la provisión de servicios públicos, las libertades políticas y los factores geográficos y culturales. Ibarra y González (2009) estudian en México los efectos del entorno en el grado de dependencia municipal en las transferencias federales.

Así las cosas, la evaluación del desempeño tiene como propósito desarrollar una serie de indicadores que den una idea general sobre el desempeño de los entes públicos.

Aceptando estos diagnósticos como punto de partida, este estudio examina la evolución de las finanzas públicas del Municipio de Cali durante 1998-2009 con el apoyo de 18 indicadores de capacidad fiscal y financiera de la ciudad, tomados a partir de la evidencia internacional y nacional (La Porta et al, 1998; Ibarra y González, 2009; Ibarra y Varella, 2004; Departamento Nacional de Planeación, 2007; Sanabria et al, 2010).

A continuación se definen y plantean los indicadores de desempeño fiscal y financiero utilizados. Es importante resaltar que todas las series utilizadas en este estudio se encuentran en millones de pesos constantes de 2008.

3.1. Indicadores de capacidad fiscal

Siguiendo a Johnson y Roswick (s.f.), la capacidad fiscal se define como la posibilidad que tiene una administración territorial para obtener impuestos y otros ingresos de sus propias fuentes, con el objeto de suplir los gastos que acarrea como entidad pública. Como consecuencia, los indicadores de capacidad fiscal miden qué tan próxima está la recaudación de impuestos al potencial de generación de estos en los diferentes gobiernos. Dentro de estos indicadores se encuentran:

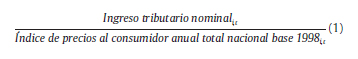

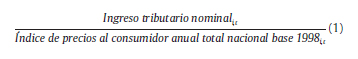

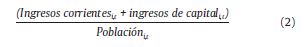

• Capacidad fiscal: medida a través de los ingresos tributarios reales (ecuación 1) y por habitante (ecuación 3). Asimismo, por los ingresos corrientes y de capital per cápita (ecuación 2). Permiten dimensionar el ingreso fiscal por habitante como también los recaudos tributarios realizados por una administración, tanto en términos absolutos como por habitante. Sirven de referente para realizar comparaciones entre municipios con similares características e identificar ineficiencias relacionadas con los recaudos. Un bajo valor en estos permite pensar en la posibilidad de las administraciones municipales de adquirir ingresos adicionales, lo que demuestra finalmente el poco esfuerzo del ente en el recaudo de impuestos (pereza fiscal) y la dependencia de los ingresos corrientes de la nación (autonomía fiscal).

Ingreso tributario real:

Ingreso fiscal per cápita:

Carga tributaria per cápita:

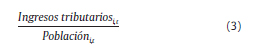

• Esfuerzo fiscal: medido como la razón entre los ingresos tributarios y los ingresos totales, representa la participación que tiene el recaudo de tributos dentro de los ingresos totales del ente territorial. Un mayor valor de esta razón muestra que el municipio adquiere sus ingresos de su fuente natural, sus tributos, y no depende de otras fuentes.

Importancia de los recursos propios:

• Autonomía fiscal: se calcula como la suma de los ingresos tributarios y no tributarios como proporción de los gastos totales. Este indicador refleja el grado de independencia fiscal que posee el municipio para cumplir con sus gastos; cuanto mayor sea este indicador, se necesitarán menos recursos por transferencias y endeudamiento para cubrir los egresos (ecuación 5). Igualmente, la autonomía fiscal se calcula midiendo la dependencia de las transferencias: recursos recibidos de la Nación en el Sistema General de Participaciones como proporción de los ingresos totales. Cuanto mayor sea este indicador, el municipio será menos autónomo (ecuación 6). Por el lado de los gastos, se calcula otro indicador de autonomía fiscal dividiendo los gastos de funcionamiento sobre los ingresos corrientes, con el fin de medir la solvencia y la sostenibilidad de los gastos de funcionamiento de la entidad (ecuación 7).

Dependencia de los ingresos tributarios y no tributarios:

Dependencia de las transferencias:

Capacidad de autofinanciamiento de los gastos de funcionamiento:

• Indicadores de ejecución del gasto per cápita: mide el presupuesto del gasto disponible por individuo (ecuación 8), además del gasto por habitante en que se debe incurrir para el funcionamiento y el desarrollo de las actividades propias del ente (ecuación 9). Igualmente, mide la inversión pública por habitante que realiza el gobierno territorial (ecuación 10).

Gasto per cápita:

Gastos de funcionamiento per cápita:

Inversión per cápita:

• Indicadores de importancia del gasto: calcula el porcentaje del total de gastos del ente que se destinan a la inversión en formación bruta de capital (ecuación 11) y el tamaño del ente territorial en términos de los costos del personal que lo compone (ecuación 12). Igualmente, se calculan mediante el indicador de inversión social, los gastos por habitante que realiza el ente territorial en gastos en especie pero no en dinero y régimen subsidiado (ecuación 13).

Magnitud de la inversión:

Magnitud de la burocracia:

Inversión social per cápita:

3.2. Indicadores de capacidad financiera

Buscan medir la posición de la administración pública territorial en cuanto a sus fuentes de financiamiento, la aplicación de recursos y su participación en los gastos corrientes y financieros.

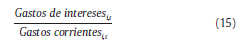

• Capacidad de pago de los intereses de la deuda: mide la magnitud de los servicios de deuda que se cubren con los ingresos provenientes del ejercicio normal del gobierno.

• Costo de la deuda: proporción de los gastos del ejercicio del gobierno que se destinan a saldar los servicios de la deuda.

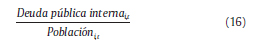

• Nivel de endeudamiento real por habitante: permite determinar si el nivel de endeudamiento de una administración municipal es muy alto o muy bajo. Valores pequeños en esta variable indican la facilidad de la cancelación de estos compromisos.

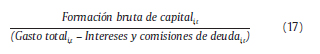

• Razón gasto en inversión (FBKF)/gasto primario: el gasto primario se define como el gasto total, descontados los pagos por intereses y comisiones de deuda. Un indicador más alto refleja mayores niveles de inversión pública frente a los gastos de funcionamiento.

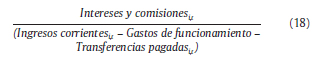

• Razón de solvencia: es la razón intereses y comisiones sobre ahorro operacional, calculando el ahorro operacional como los ingresos corrientes menos los gastos de funcionamiento y las transferencias pagadas. Permite analizar si, con el ahorro generado por el ente territorial, este se encuentra en posibilidad de asumir el pago de su servicio de la deuda y le queda algún restante para inversión.

4. Evolución y caracterización de las finanzas municipales de Cali y aplicación de los indicadores de capacidad fiscal y financiera

Entre 1998 y 2009, los ingresos del Municipio de Cali presentaron un crecimiento real del 70%, mientras que sus gastos alcanzaron un crecimiento del 83%. Este hecho clarifica a grandes rasgos la situación fiscal de la ciudad, donde el alto crecimiento de los gastos creó ingresos insuficientes para financiarlos y obligó a los gobiernos de turno a recurrir a deuda con el fin de percibir recursos adicionales. Sin embargo, como afirmó Cabrera (2005), el endeudamiento, que comenzó siendo un mecanismo transitorio para cubrir los faltantes, pronto adquirió vida propia y la carga de su servicio se convirtió en una causa adicional del déficit. Este hecho se refleja en que, en 7 de los 12 años que conforman el periodo de este estudio, las finanzas públicas del municipio registraron déficit fiscal. Así las cosas, para analizar con mayor exactitud la situación de las finanzas públicas de Cali, se examinan tres aspectos fundamentales: la caracterización de los ingresos, los gastos y la deuda pública interna.

4. 1. Ingresos municipales de Cali

El comportamiento de los ingresos municipales en Cali se explica básicamente por dos de los cuatro5 grupos que conforman su rubro total: los ingresos tributarios6 y las transferencias7, que representaron en promedio, durante el periodo considerado, el 86% de los ingresos totales de la ciudad. Los ingresos tributarios, como se aprecia en la figura 1, mantuvieron en el tiempo un crecimiento estable, basado principalmente en la crisis del UPAC ocurrida en el último quinquenio de la década de los noventa y al estancamiento de los avalúos catastrales que afectaron finalmente al recaudo predial del municipio. Contrario a esta dinámica, los ingresos por transferencias presentaron un crecimiento considerable desde 2003, dado que los recursos que recibía el departamento para financiar la educación en Cali pasaron a ser girados directamente al municipio (Cabrera, 2005), mientras que los ingresos por transferencias distintas a la Nación, especialmente las municipales, estuvieron afectados por los problemas financieros que sufrieron algunas de las empresas municipales más importantes de la ciudad.

En efecto, las transferencias municipales que percibió la ciudad por el funcionamiento de estas, donde se incluyen parte de las utilidades financieras giradas por las empresas públicas municipales no financieras, registraron una caída del 60% al pasar de 16.154 millones de pesos en 1999 a 6.332 millones en 2009.

Es importante señalar que las transferencias de las empresas públicas municipales no financieras tienen un papel importante en las finanzas públicas de las principales ciudades del país, al generar recursos adicionales que sirven para que los alcaldes de turno financien sus gastos en inversión. Para los casos de Medellín y Bogotá, la rentabilidad y la productividad de sus empresas prestadoras de servicios públicos les han permitido alcanzar aportes monetarios significativos en sus ingresos.

Para el caso de Cali, los problemas administrativos de EMCALI, la empresa municipal no financiera más importante de la ciudad, generaron que el municipio no haya percibido recursos transferidos, provenientes de esta empresa, desde mediados de la década de los noventa. Por ello, las transferencias de sus empresas municipales de bienes y servicios son mucho menores que las percibidas por Medellín y Bogotá (tabla 1). En efecto, durante 2009 Medellín y Bogotá percibieron recursos por transferencias de sus empresas municipales de bienes y servicios por 601.659 y 247.259 millones de pesos, cifras que representaron el 24 y el 3,8% de los ingresos totales de su ciudad, respectivamente. Por su parte, Cali sólo recibió 6.332 millones de pesos, lo que representa sólo el 0,5% de sus ingresos totales (tabla 1).

La conclusión importante del anterior análisis radica en que la baja competitividad de las empresas municipales de Cali ha generado en el tiempo un hueco fiscal importante en los ingresos del ente territorial, aspecto que puede explicar los bajos niveles de inversión en la ciudad y la necesidad de tener que depender de recursos de valorización y vigencias futuras para el financiamiento de obras, situación contraria a lo que sucede en Medellín y Bogotá, donde las altas utilidades recibidas de sus empresas públicas permiten al alcalde de turno tener suficientes recursos para la inversión.

Otro problema que afectó a la evolución de los ingresos del Municipio de Cali es la pérdida de autonomía fiscal. Como ya se explicó, el crecimiento significativo de los ingresos por transferencias de la nación desde 2003 y la baja gestión en el recaudo de los impuestos predial y de industria y comercio, situación denominada también como ''pereza fiscal'', generaron que las transferencias empezaran a ganar mayor participación en el total de los recaudos de la ciudad, a tal punto de alcanzar en 2004 los recaudos tributarios, impuestos que hasta 2003 se constituían en el principal rubro de los ingresos del ente territorial (fig. 1).

El anterior análisis proporciona señales de que el municipio empezó a perder autonomía fiscal al depender más de las transferencias que de los ingresos propios8, lo que contraviene los decretos efectuados en la Ley 617 de 2000, de ajuste fiscal9. Esta ley estimula a los municipios a recaudar más impuestos con el único objetivo de recibir más trasferencias en el largo plazo. De ahí la importancia de los ingresos propios, los cuales, para el caso de Cali, han disminuido su participación en el total de los ingresos del municipio durante los últimos años.

En efecto, mientras en 2001 el 58,2% de los ingresos totales de Cali eran los recaudos tributarios, en 2009 estos tributos participaron con el 44,7%. Esta dinámica demuestra finalmente que el municipio está empezando a depender de otras fuentes de ingreso, por lo que cada vez en menor proporción está adquiriendo sus ingresos de su fuente natural, sus tributos (fig. 2). En cuanto a la carga tributaria que en igualdad de condiciones cada individuo debió aportar a la ciudad, mientras que en 2000 un caleño cancelaba por estos impuestos10 184.600 pesos constantes, en 2009 estos tributos se incrementaron a 273.500 pesos, el recaudo tributario per cápita más alto del periodo estudiado (fig. 3).

Pese a lo anterior, el incremento en la carga tributaria por individuo en Cali no ha sido el esperado, teniendo en cuenta que el recaudo tributario en proporción a sus ingresos totales viene retrocediendo desde 2002, lo que demuestra el bajo esfuerzo del municipio en obtener este tipo de impuestos (fig. 2). De hecho, desde 1998 se presentó un incremento significativo en la dependencia de las transferencias, a pesar que esta dinámica se estabilizó a partir de 2006. Por ello, mientras en 1998 el 22% de los ingresos totales del municipio dependían de las transferencias, en 2009 este porcentaje aumentó a 44,9% (fig. 4).

Examinando más de cerca el grado de independencia fiscal que posee el municipio para el cumplimento de sus gastos, se calcula otro indicador de autonomía fiscal. Sumando los ingresos tributarios y no tributarios de Cali como proporción de los gastos totales, se observa que, durante 1998-2009, los ingresos tributarios y no tributarios participaron en promedio con el 60,5% de los gastos totales del municipio. Este resultado indica que aún se necesitan más recursos por transferencias y endeudamiento para cubrir la totalidad de los egresos de la ciudad (fig. 5).

4.2. Egresos municipales de Cali

En lo concerniente al comportamiento y la composición del gasto municipal de Cali, se observa que en los últimos 12 años de estudio los gastos totales reales del municipio se multiplicaron 1,8 veces, al pasar de 746.105 millones de pesos en 2000 a más de 1,3 billones de pesos en 2009 (fig. 6). Como se explicó en el apartado anterior, en este incremento tuvo influencia que el municipio administrara directamente las transferencias correspondientes al gasto en educación, que hasta el 2002 administraba el departamento. Sin embargo, los altos gastos en funcionamiento, especialmente en remuneración al trabajo producto de la contratación de nóminas paralelas en algunas administraciones de turno, las reformas administrativas, el aumento en los gastos en salud pública y los gastos en especie pero no en dinero influyeron también en el incremento de los egresos municipales de la ciudad.

En general, al igual que lo hallado por Collazos y Romero (2005) en el Valle del Cauca, en la dinámica de los egresos totales en Cali durante 1998-2009, tuvo gran influencia los gastos de funcionamiento, los cuales representaron la mayor parte de los egresos totales del municipio (fig. 6). En efecto, durante el periodo de estudio los gastos de funcionamiento contribuyeron en promedio con el 69,6% del total de los egresos municipales, seguidos de los gastos en formación bruta de capital (19,5%) y los gastos en intereses y comisiones de deuda (7,3%) (fig. 7).

Siendo los gastos de funcionamiento los principales egresos del municipio, se calculó el grado de solvencia y la sostenibilidad de este tipo de egresos en las finanzas públicas de Cali. La figura 8 presenta el porcentaje de ingresos corrientes destinados a cubrir los gastos de funcionamiento, que se constituye en otro indicador de autonomía fiscal. Se observa que, a partir de 2002, el municipio empezó a destinar mayor cantidad de recursos provenientes de sus ingresos corrientes hacia los gastos de funcionamiento. Esta situación, además de disminuir la solvencia del municipio en sus finanzas, afectó a la sostenibilidad de recursos para financiar otra clase de gastos, especialmente inversión social e infraestructura, al tener que utilizar los recursos propios para sostener los gastos de funcionamiento.

En efecto, la participación de los gastos en inversión en formación bruta de capital dentro del total de los gastos del municipio pasó del 32,6 al 19,5% en 2000-2009 (fig. 7), circunstancia que también señala las consecuencias del plan de desempeño que firmó el ente territorial en el 2001, en el que el municipio se comprometió a pagar intereses de la deuda a los bancos como una solución a la viabilidad financiera que presentaban sus finanzas públicas, dado que hasta 2000 el municipio se encontraba apunto de acogerse a la Ley 550. Este hecho limitó los recursos destinados a la inversión en infraestructura.

Para entender con mayor precisión los altos gastos de funcionamiento del municipio, se calcula en este estudio el gasto total efectuado por individuo. Se encuentra que, durante 1998-2009, el gasto per cápita alcanzó 469.000 pesos, de los cuales 327.000 se destinaron al funcionamiento y el desarrollo de las actividades propias del municipio. Este hecho sigue demostrando la alta contribución de los gastos de funcionamiento a los egresos totales del ente territorial (figs. 9 y 10).

Igualmente, las figuras 7, 9 y 10 permiten apreciar que, a partir de 2002, los gastos totales y de funcionamiento, así como en términos per cápita, empezaron a incrementarse sustancialmente; sin embargo, este aumento no estuvo acompañado de mayores recaudos tributarios propios. En efecto, tal como se señaló en el apartado anterior, durante el periodo 2002-2009, los recaudos tributarios permanecieron relativamente estables (figs. 1 y 2).

Así las cosas, siendo los gastos de funcionamiento el rubro de mayor participación en el total de los egresos municipales, es importante analizar cuál es el gasto que más contribuye dentro de este rubro. Los gastos en remuneración al trabajo se constituyen en los egresos más altos al aportar en promedio el 58,9% del total de los gastos de funcionamiento, seguidos de la compra de bienes y servicios de consumo (20,9%), régimen subsidiado de salud (12,6%) y gastos en especie pero no en dinero (7,6%) (fig. 11).

Pese a la alta contribución de los gastos en remuneración al trabajo, su participación en los gastos de funcionamiento es cada vez menor (fig. 11). En efecto, el tamaño del ente territorial en términos de los costos del personal que lo compone (magnitud de la burocracia) viene registrando una leve disminución desde 2001, lo cual es coherente con los decretos emitidos por la Ley 617 de 2000 (fig. 12). Sin embargo, la magnitud de la burocracia en el municipio sigue siendo alta. Durante el periodo 1998-2009, la contribución de los gastos en remuneración al trabajo en los gastos corrientes alcanzó el 51,0%, más de la mitad del total de los gastos de corto plazo del municipio (fig. 12).

Por el contrario, la contribución de los gastos en régimen subsidiado de salud y gastos en especie pero no en dinero se viene incrementando en el tiempo, lo que demuestra mayor participación de la inversión social dentro de los gastos de funcionamiento del municipio (fig. 11). En términos per cápita, mientras que en 1998 el gasto en inversión social en bienes de capital alcanzaba los 7.000 pesos, en 2009 registró 185.000 pesos (fig. 13).

No obstante, la dinámica de los gastos en inversión social no se comportó de la misma manera que la formación bruta de capital. La participación de la formación bruta de capital en los egresos totales (magnitud de la inversión) presentó una caída significativa al pasar del 32,6% en 2000 a 15,5% en 2009 (fig. 14). La disminución en la inversión en formación bruta de capital se corrobora al analizar esta misma inversión por habitante. Mientras en 1999 el municipio invertía en formación bruta de capital 186.000 pesos por habitante, en 2009 esta inversión disminuyó a 95.000 pesos (fig. 15).

Por consiguiente, con los resultados encontrados se concluye que la inversión pública en el Municipio de Cali en 1998-2009 no estuvo dirigida proporcionalmente hacia todas las necesidades de la ciudad. Mientras la inversión social inició un ciclo ascendente, la inversión en formación bruta de capital11 presentó una caída muy significativa, resultado que refleja, como indican varios estudios de competitividad12, el atraso de la ciudad en obras de infraestructura. Cabe anotar que esta situación se inició a principios de la década de los dos mil, cuando el municipio empezó a sufrir las consecuencias del alto endeudamiento realizado por las anteriores administraciones y estuvo a las puertas de acogerse a la Ley 55013, aspecto que disminuyó considerablemente los recursos destinados para la inversión, especialmente en infraestructura.

4.3. Deuda pública municipal de Cali

Tal como se discutió en el apartado anterior, durante el periodo en estudio los ingresos totales de Cali presentaron en términos reales menor crecimiento que los egresos. En estas condiciones, observar déficit en las finanzas públicas de la ciudad sería una característica esperada para cualquier gobierno entrante. En efecto, durante varios años se registraron déficit en las finanzas públicas del municipio, lo que demostró finalmente la mala administración del gobierno de turno de gastar más de lo que se percibía y de la destinación no efectiva de los recursos en inversiones productivas que generaran recursos futuros a las administraciones entrantes.

Esta situación, además de afectar a la inversión en formación bruta de capital por menor disponibilidad de recursos, generó que las administraciones de turno financiaran su déficit con deuda. En efecto, la deuda pública interna de Cali experimentó un importante crecimiento en 1995-2002, al pasar de 534.018 millones de pesos constantes a 862.372 millones, un cifra considerable y equivalente a los ingresos totales que percibió la ciudad en 1999 (fig. 16).

Para comprender mejor la dinámica de la deuda de Cali, se analiza su comportamiento histórico con el fin de conocer su origen. En ese contexto, la década de los noventa se constituye en el periodo en que se empezó a formar significativamente la deuda que enfrenta el municipio, producto de préstamos que arrastraron millonarios intereses y saldos de capital que no fueron pagados a tiempo en las últimas administraciones en esa década.

Así, durante el primer quinquenio de los noventa, el sobreendeudamiento generado por la construcción de obras públicas en varias áreas de la ciudad, sumado a los incrementos en los gastos de funcionamiento por la implementación de nóminas paralelas, generó que las administraciones de turno se vieran en la obligación de conseguir recursos adicionales para financiar estos gastos, a través de dos vías: créditos del sistema financiero nacional y emisión de bonos.

Iniciado el segundo quinquenio de los noventa, la imposibilidad de responder por estos pagos generó que en 1997 se implementara un plan de desempeño, el cual no se cumplió cabalmente. Este plan buscaba hacer viables las finanzas públicas de la ciudad a través de la austeridad en el manejo de los recursos, incrementando los ingresos propios y vendiendo activos improductivos, como también un plan de retiro de personal, entre otros. Paradójicamente el plan también consistía en incrementar el endeudamiento para financiar la construcción de un metro, proyecto que en la década siguiente se concretó, con ayuda del Gobierno Nacional, en un sistema masivo de buses articulados, semejante al modelo exitoso realizado en Curitiba (Brasil), replicado en Bogotá.

Ante el incumplimiento de esta reforma y de dos preacuerdos adicionales firmados entre 1997 y 1999, en junio de 1999 se firmó otro plan de desempeño bajo los lineamientos de la Ley 358 de 199714, con el fin de recuperar la viabilidad financiera del municipio. Nuevamente este segundo plan no ejecutó los requerimientos anunciados y generó también una suspensión de pagos por efectos de caja y un crecimiento acelerado en el servicio de la deuda como porcentaje total de los ingresos corrientes, como resultado de un mayor déficit fiscal y de factores ligados al desempeño macroeconómico.

Un estudio del Banco Mundial (2002) resume la anterior situación explicando cómo las variables macroeconómicas afectaron al finalizar la década de los noventa a la sostenibilidad de la deuda pública del municipio. Según este estudio, a principios de 1998 la nueva administración municipal de Cali se enfrentó a una difícil situación. La economía de la ciudad se encontraba en recesión y el presupuesto municipal era deficitario, debido a un excesivo endeudamiento y un número desproporcionado de empleados. Esta situación empeoró en la segunda mitad de 1998, cuando comenzó a desacelerarse la economía colombiana, como resultado de una caída en los precios de los productos básicos, un agotamiento en las entradas de capital y una mayor rigidez de las políticas monetarias y fiscales internas para defender la banda cambiaria del peso. Cuando la tasa de interés colombiana aumentó en 1998, los gastos financieros del Municipio de Cali se incrementaron en un 80% en relación con 1997 y llegaron a representar más del 200% del balance corriente bruto. Como consecuencia de lo anterior, el municipio dejó de atender el servicio de su deuda desde agosto de 1998 hasta mayo de 1999.

Todo lo anterior forjó a que en junio de 2000 se estudiara definitivamente la implementación de un nuevo acuerdo con el sistema financiero con el objetivo de realizar una reestructuración de la deuda y así recuperar seriamente la viabilidad financiera del municipio y no acogerse a la Ley 550. Por eso, en junio de 2001, se suscribió un programa de saneamiento fiscal y financiero entre el municipio y las entidades financieras acreedoras, que reemplazó los planes de desempeño no cumplidos entre 1997 y 1999 con las mismas entidades. Ante el incumplimiento de los anteriores planes de desempeño, este nuevo programa contó con una garantía de la Nación correspondiente al 40% de las obligaciones de pago que reestructuró el municipio con las entidades financieras.

Es importante señalar que el programa de saneamiento fiscal y financiero, además de incluir una política de racionalización del gasto y una reforma administrativa15, circunscribió un acuerdo de reestructuración de la deuda de la cartera ordinaria (deuda interna) con los bancos comerciales, según el cual se empezaría desde la fecha a pagar sólo intereses de la deuda hasta 2010, año en el cual se iniciaría la amortización de capital, unida al pago de intereses hasta 2014. No obstante, en 2010 la administración de turno, con el objetivo de evitar un nuevo déficit fiscal producto de los altos pagos que implicaba la amortización de capital e intereses de la deuda y liberar recursos para la inversión, logró nuevamente renegociar la deuda con los bancos comerciales, extendiendo finalmente el plazo hasta el 2018, con cuotas más bajas que las estipuladas inicialmente.

Actualmente la deuda pública de Cali se divide en dos componentes: la deuda interna y otras líneas de crédito. La primera pertenece a la cartera ordinaria, que corresponde a la deuda del municipio con el sistema financiero nacional, mientras que la segunda concierne a otras líneas de crédito constituidas por préstamos de fomento y obligaciones con bancos internacionales (BID). Como ya se mencionó, la reestructuración de la deuda bajo el programa de saneamiento fiscal y financiero efectuado en 2001, sólo se realizó para la cartera ordinaria con bancos comerciales, y no para líneas de fomento y bancos extranjeros.

En cuanto a la dinámica de la deuda interna, pese a la disminución registrada desde 200316, al cierre de 2009 el monto adeudado siguió siendo alto (fig. 16). Ante esta situación, si cada uno de los 2,2 millones de caleños tuviera que pagar las deudas que hoy tiene el municipio con el sistema financiero del país, deberían colocar de sus ahorros alrededor de 231.000 pesos. Aunque ficticia, esa comparación sirve para ilustrar el alto grado de endeudamiento que presentan las finanzas públicas de la ciudad. Pese a lo anterior, el nivel de endeudamiento per cápita en la ciudad viene presentando una disminución considerable. Mientras en 2002 el municipio debía 435.000 pesos por habitante, en 2009 se debía casi la mitad (fig. 17).

La disminución de la deuda interna en los años posteriores a la crisis generó que la magnitud de los servicios de deuda que se cubrían con los ingresos provenientes del ejercicio normal del gobierno municipal disminuyera significativamente. Mientras en 1999, año de plena crisis económica, los gastos en intereses y comisiones de deuda pública involucraban el 23,6% de los ingresos corrientes, en 2007, año de mayor crecimiento económico en los últimas dos décadas, estos gastos implicaron sólo el 4,6% de los recaudos corrientes del municipio (fig. 18).

Como ya se señaló, la alta participación de los gastos en intereses de la deuda sobre los ingresos totales, al finalizar la década de los noventa, se explica principalmente por el aumento de la tasa de interés en 1998, aspecto que incrementó los gastos financieros del municipio. Ante este hecho, Cabrera (2005) sostuvo que el sobreendeudamiento de los entes territoriales no fue causado siempre por un exceso de gastos de funcionamiento o inversión sobre los ingresos. En los casos del Valle del Cauca y Cali, el exceso de gastos sólo explica el incremento de la deuda hasta 1997, y de allí en adelante la evolución de la deuda estuvo determinada por la dinámica propia de los altos intereses.

En esta misma línea, las figuras 18, 19 y 20 muestran que en los años de crisis económica, los altos pagos por intereses y comisiones de deuda afectaron al ahorro y la inversión en la ciudad. Pese a que las razones de solvencia entre 1999 y 2000 tuvieron las cifras más altas en todo el periodo de estudio, gran parte del ahorro operacional generado se destinó a los gastos en intereses y comisiones de deuda, con lo que se sacrificaron los recursos para la inversión social (fig. 13).

Dado lo anterior, la conclusión más importante de todo el análisis sobre la deuda pública interna de Cali radica en que el endeudamiento, que comenzó siendo una forma de apalancar el gasto, con el paso de los años profundizó el déficit del municipio, especialmente en los años de crisis, cuando se pagaron mayores costos por la deuda. En efecto, la proporción de los gastos del ejercicio del gobierno municipal que se destinaron a saldar los servicios de la deuda (intereses) fueron mayores en 1999 y 2000, cuando se registraron los déficit más altos del periodo de estudio (fig. 20).

Ante esa situación, una solución para el pago de la deuda pública que actualmente tiene el municipio podría ser la recuperación de la cartera morosa de impuestos tributarios. Actualmente, a pesos corrientes de 2009, los caleños le adeudan al municipio 1,5 billones por concepto predial, de valorización, de industria y comercio, de avisos y tableros, de sanciones y de intereses por mora. Para tal fin, será necesario que la administración actual emprenda una campaña de cobros coactivos y judiciales, no sólo con el fin de recuperar la cartera, sino también para evitar que esta prescriba (tabla 2).

Si el municipio lograra recaudar tan sólo la mitad de esta cartera, alcanzaría a cancelar los compromisos que adeuda a los bancos comerciales y también a otras líneas de fomento y bancos internacionales. Es de recordar que en 2009 el municipio adeudaba por concepto de deuda ordinaria (deuda interna) la suma de 523.000 millones de pesos corrientes.

5. Conclusiones

Los indicadores de capacidad fiscal y financiera calculados en este estudio diagnostican que las finanzas públicas de la ciudad poseen varios problemas que afectan su sostenibilidad.

La primera es la alta dependencia de las transferencias nacionales. El municipio está adquiriendo cada vez en menor proporción sus ingresos a partir de su fuente natural, sus tributos, y así pierde autonomía fiscal.

El segundo problema son los elevados gastos de funcionamiento. Esta situación, además de disminuir la solvencia del municipio, ha afectado a la sostenibilidad de recursos para financiar otra clase de gastos, en especial inversión social e infraestructura. Los altos gastos de funcionamiento han tenido la influencia de varios factores, entre ellos la administración directa por parte del municipio de las transferencias correspondientes al gasto en educación, los costos de las reformas administrativas y los altos gastos en remuneración al trabajo producto de la contratación de nóminas paralelas en algunas administraciones.

El tercer problema que ha afectado a la sostenibilidad de las finanzas del municipio radica en que la inversión pública en la ciudad no se ha dirigido proporcionalmente hacia todas las necesidades de su población. Mientras la inversión social inició un ciclo ascendente a principios de la década de los dos mil, la inversión en formación bruta de capital presentó una caída muy significativa, lo que explica el atraso actual de la ciudad en obras de infraestructura. Cabe anotar que esta situación se presentó inicialmente cuando el municipio empezó a sufrir las consecuencias del elevado endeudamiento realizado por las anteriores administraciones.

El cuarto problema se deriva del impacto negativo que en las finanzas públicas tuvieron los bajos aportes de las empresas públicas. Su baja competitividad afectó considerablemente los ingresos fiscales del municipio, aspecto que obligó a las administraciones de turno a depender de recursos de valorización y vigencias futuras (próximamente) para el financiamiento de obras, situación contraria a lo que sucedió en Medellín y Bogotá, donde la rentabilidad y la productividad de sus empresas de servicios públicos les han permitido alcanzar aportes monetarios significativos para la inversión.

Finalmente las soluciones para la viabilidad de las finanzas públicas de Cali deberán estar encaminadas de la siguiente manera:

1. Recuperar de la cartera morosa de impuestos tributarios. Para tal fin, será necesario que la administración actual emprenda una campaña de cobros coactivos y judiciales no sólo con el fin de recuperar la cartera, sino también para evitar que esta prescriba. Si el municipio lograra recaudar tan sólo la mitad de esta cartera, alcanzaría a cancelar los compromisos que adeuda a los bancos comerciales.

2. Aumentar el esfuerzo en la financiación de los gastos en funcionamiento con más recursos propios y menos dependencia de las transferencias. Las principales fuentes de ingresos del municipio deben centrarse en el recaudo eficiente y equitativo de los impuestos: predial, sobretasa a la gasolina e industria y comercio.

3. Recuperar las empresas públicas municipales de Cali. Mientras Medellín recibió en 2009 613.693 millones de pesos por recursos por transferencias de sus empresas municipales de bienes y servicios, Bogotá obtuvo 247.259 millones y Cali sólo recibió 6.332 millones de pesos.

4. Realizar un estricto control de los gastos de funcionamiento con el fin de mantener unas finanzas públicas sanas.

5. Invertir en obras sociales y de infraestructura sostenibles que incentiven a los ciudadanos a pagar impuestos, creando una cultura de pago oportuno.

Agradecimientos

Las opiniones y los posibles errores son responsabilidad exclusiva de los autores y sus contenidos no comprometen al Banco de la República ni a su Junta Directiva. El documento se benefició de los comentarios de Arley Barandica, Cristian Posso, Orlando Torres y Harold Londoño.

NOTAS

1 Según Arizabaleta y Santacruz (1981), en 1971, con la realización de los Juegos Panamericanos en Cali, la construcción de los centros deportivos originó gran movimiento económico en la ciudad y un gran impacto de desarrollo. Este impulso empató con el aumento acelerado de la actividad edificadora en Cali a través de la creación de las Corporaciones de Ahorro y Vivienda y la aparición de la Unidad de Valor Constante.

2 Según Alonso y Solano (2009), las recesiones se pueden clasificar empleando cuatro letras: V, W, U y L. La recesión en forma de W es una en la que se presentan dos caídas seguidas en el crecimiento económico; se presenta un periodo o dos de caída seguidos por un corto aumento y otro descenso de uno o dos periodos.

3 Ranking fiscal a partir de la construcción de un indicador sintético que mide globalmente el resultado fiscal alcanzado en cada año, teniendo en cuenta variables como: capacidad de autofinanciar el funcionamiento, respaldo de la deuda, dependencia de las transferencias y regalías, magnitud de la inversión, capacidad de ahorro y esfuerzo por recursos propios.

4 Para tal objetivo se utiliza el método de causación, donde los gastos se registran en el momento en que el valor económico se causa y los ingresos se registran teniendo en cuenta lo recaudado dentro del periodo contable analizado. No se tiene en cuenta los ingresos y gastos de vigencias anteriores.

5 Ingresos: tributarios, no tributarios, transferencias y capital.

6 Los impuestos predial y de industria y comercio contribuyeron con el 77,8% del total de los ingresos tributarios recaudados en 1998-2009, lo que los distingue como los principales tributos de las finanzas públicas de la ciudad, seguidos de la sobretasa a la gasolina (13,7%).

7 Especialmente de la nación central.

8 Los ingresos propios son los ingresos corrientes tributarios que tienen el carácter de impuesto (total recaudado por impuesto predial, impuesto de industria y comercio, impuesto de avisos y tableros, timbre de circulación y tránsito, sobretasa a la gasolina y otros), excluidos los aportes y las transferencias de la Nación.

9 Esta ley obliga a los entes territoriales a generar mayores recursos propios para financiar sus gastos de funcionamiento, además de utilizar los ingresos por transferencias para financiar la inversión social y no de funcionamiento. La ley también establece que los entes territoriales deberán cumplir con techos presupuestarios fijados para los gastos de funcionamiento, que no deberían exceder el 50% de los ingresos por recursos propios, para así impedir descensos en sus categorías y evitar menores cantidades de recursos transferidos de la Nación en los siguientes años.

10 Impuestos por valorización, predial, de industria y comercio, timbre de circulación y tránsito y sobretasa a la gasolina, entre otros.

11 Construcción de puentes, vías y edificios públicos, escuelas, hospitales y obras de preservación de medio ambiente, entre otros.

12 Entre ellos la publicación del Banco Mundial (2010) Doing Business en Colombia.

13 Ley de reactivación empresarial y reestructuración de los entes territoriales, que establece unos procedimientos para permitir al deudor superar sus dificultades financieras y reanudar o continuar el funcionamiento de sus operaciones comerciales normales.

14 Ley que estableció por primera vez controles a la contratación de deuda por las entidades territoriales, al ordenar que su endeudamiento no pueda exceder su capacidad de pago, definida esta como la generación de ahorro operacional para efectuar cumplidamente el servicio de la deuda en todos los años, dejando un remanente para financiar inversiones.

15 Con un contrato de empréstito para garantizar el pago de indemnizaciones y pasivos ocasionados por la misma reforma.

16 Dadas la disminución de intereses que contrajo el costo financiero por la amortización de capital de las deudas, específicamente con bancos de segundo piso, y el pago de bonos.

Bibliografía

Alonso, J., & Solano, N. (2009). Comparación de la economía caleña con la economía colombiana y vallecaucana. Cuentas Económicas de Santiago de Cali 1990-2008. Cali: Universidad ICESI y Alcaldía de Santiago de Cali. Disponible en: http://www.icesi.edu.co/cienfi/images/stories/Cuentas_Economicas_Santiago_Cali_1990_2008.pdf.

Arizabaleta, M., & Santacruz, M. (1981). Proceso histórico del desarrollo urbano de Cali. Santiago de Cali - 450 años de historia. Alcaldía de Cali.

Argote, J. (2007). Evaluación de las finanzas públicas en las sub-regiones del Valle del Cauca 1997-2001. Cali: Programa editorial Universidad del Valle.

Banco Mundial. (2002). Banco Internacional de Reconstrucción y Fomento. Hacia una estrategia de desarrollo de ciudad. Washington DC: Banco Mundial.

Banco Mundial. (2010). Doing business en Colombia. Washington DC: Banco Mundial. Disponible en: http://espanol.doingbusiness.org/reports/subnational-reports/colombia

Cabrera, M. (2005). El desafío de la gestión en las finanzas públicas del Valle del Cauca. Informe de Desarrollo Humano en el Valle del Cauca. Programa de las Naciones Unidas para el Desarrollo.

Collazos, J., & Romero, J. (2005). Evolución de las finanzas municipales de Valle del Cauca y la efectividad de la Ley 617 de 2000 1987-2003. Ensayo sobre Economía Regional, 5. Disponible en: http://www.banrep.gov.co/publicaciones/pub_ec_reg2.htm.

Departamento Nacional de Planeación. (2007). Evaluación del desempeño integral de los municipios 2008. Documentos de evaluación. Disponible en: https://www.dnp.gov.co/Programas/DesarrolloTerritorial/Evaluaci%C3%B3nySeguimientodelaDescentralizaci%C3%B3n/DocumentosdeEvaluaci%C3%B3n.aspx.

Echavarría, J., Faimboin, I., & Zuleta, L. (2002). Explicación de la crisis de la economía vallecaucana y posibles elementos para su recuperación. Cuadernos Fedesarrollo, 11.

Ibarra, J., & González, H. (2009). Aspectos políticos de la dependencia financiera en los municipios mexicanos. Serie de Documentos de Trabajo del Departamento de Economía, cátedra de desarrollo económico y social. Disponible en: http://www.mty.itesm.mx/daf/deptos/ec/cdes/documentos_de_trabajo.html.

Ibarra, J., & Varella, A. (2004). Dependencia financiera de los municipios mexicanos: determinantes regionales e institucionales. Revista Comercio Exterior, 54.

Johnson, F., & Roswick, D. (s.f.). Capacidad fiscal local. Asociación Internacional de Presupuesto Público. Disponible en: http://www.asip.org.ar/es/revistas/42/johnson_roswick/johnson_roswick_01.php

La Porta, R., López de Silanes, R., & Shleifer, A. (1998). The Quality of Government (The National Bureau of Economic Research-NBER. Working Paper 6727). Disponible en: http://www.nber.org/papers/w6727.pdf

Portman, U.R. (1999). Desempeño financiero municipal. Algunas propuestas de evaluación. Red de Investigadores de Gobiernos Locales Mexicanos. Disponible en: http://iglom.iteso.mx/uraich.PDF.

Sanabria, P., Solano, N., & Corrales, J. (2010). Seguimiento a las finanzas públicas de Cali 2007-2008. Documento de políticas públicas. Disponible en: http://www.icesi.edu.co/polis/images/contenido/pdfs/dpp_2010-003.pdf.