ARTÍCULOS

Causalidad y sensibilidad entre precios de los derechos de emisión europeos y los certificados de reducción de emisiones de mecanismos de desarrollo limpio en el mercado europeo de transacción de emisiones

Causality and sensitivity of prices of European Union allowances and emission reduction certificates of clean development mechanisms in the European market for allowance transactions

Causalidade e sensibilidade entre preços dos direitos de emissão europeus e os certificados de redução de emissões de mecanismos de desenvolvimento limpo no Mercado europeu de transação de emissões

JHON ALEXANDER MÉNDEZ SAYAGO, Mg.*; CAROL ANDREA PERUGACHE RODRIGUEZ, Mg.**

* Profesor Asistente, Universidad del Valle, Colombia. jhon.mendez@correounivalle.edu.co. Autor para correspondencia. Dirigir correspondencia a: Universidad del Valle, Ciudadela Universitaria Meléndez, Calle 13 No. 100-00, Edificio 387, Cali, Colombia.

** Profesional Objetivos del Milenio, Programa de las Naciones Unidas para el Desarrollo, Colombia. cperugache@gmail.com.

Recibido: 28-mar-11, corregido: 5-dic-11 y aceptado: 10-ago-12

Clasificación JEL: Q54

RESUMEN

Este artículo estudia las relaciones entre los precios de los Derechos de emisión de la Unión Europea (EUA), validos dentro del Sistema de la Unión Europea de Comercialización de Emisiones (EU ETS), y los Certificados de reducción de emisiones (CER), generados mediante el Mecanismo de Desarrollo Limpio (MDL) del Protocolo de Kioto. Dada la diferencia en precios entre EUAs y CERs, los operadores financieros e industriales podrían beneficiarse de las estrategias de arbitraje, comprando CERs y vendiendo EUA o viceversa. El análisis estadístico del mercado de bonos de carbono a través de un modelo de vectores autorregresivos, permitió determinar la influencia de choques en el mercado del carbono sobre los precios de EUAs y CERs.

Palabras Clave. Mercado del carbono; bonos de carbono; modelo VAR.

ABSTRACT

This article examines the price relationships between European Union Allowances (EUAs), valid under the EU Emissions Trading Scheme (EU ETS), and Certified Emissions Reductions (CERs) generated through the Clean Development Mechanism (CDM) under the Kyoto Protocol. Given the price differences between EUAs and CERs, financial and industrial operators could profit from arbitrage strategies by buying CERs and selling EUAs or vice versa. A statistical analysis of the carbon credit market through a VAR model revealed the impact of shocks on the carbon market on the prices of EUAs and CERs.

Keywords. Carbon market; carbon credits; VAR model.

RESUMO

Esse artigo estuda as relações entre os preços dos direitos de emissão da União Europeia (EUA), válidos dentro do Sistema da União Europeia para a comercialização de emissões (EU ETS), e os certificados de redução de emissões (CER), gerados através do Mecanismo de Desenvolvimento Limpo (MDL) do Protocolo de Quioto. Dada a diferença de preços entre os EUAs e os CERs, os operadores financeiros e industriais poderiam beneficiar das estratégias de arbitragem, comprando CERs e vendendo EUA ou vice versa. A análise estatística do mercado obrigacionista do carbono através de um modelo de vetores autorregressivos, permitiu determinar a influência dos choques no mercado do carbono sobre os preços de EUAs e CERs.

Palavras-chave. Mercado do carbono; obrigações de carbono; modelo VAR.

Introducción

El cambio climático es uno de los temas que mayor atención ha generado en la comunidad científica internacional, por considerarse entre los problemas más serios para el presente y futuro del medio ambiente global. A pesar de las controversias, existe consenso entre los científicos en que el cambio climático es el resultado de las crecientes emisiones antropogénicas de Gases de Efecto Invernadero (GEI) en la atmósfera del planeta (Aragón, 2008). La preocupación de la comunidad internacional, por los efectos que se derivan del actual y progresivo cambio climático y sus consecuencias mundiales a nivel económico, social y ambiental, motivó un acuerdo denominado Protocolo de Kioto (PK), en el cual se establecen compromisos cuantificados de reducción de emisiones de GEI para los países desarrollados.

En el PK los países industrializados y las economías en transición1 asumen el compromiso de reducir alrededor de 5%, sus emisiones nacionales anuales de GEI, respecto a los niveles emitidos en 1990. Dichas reducciones deben concretarse para el primer período de compromiso comprendido entre 2008–2012.

Anexos al PK se encuentran los llamados mecanismos de flexibilidad, tres mecanismos con un enfoque de mercado, orientados a alcanzar las reducciones de GEI de manera costo-efectiva; estos mecanismos son: el Comercio Internacional de Emisiones (CIE), el Mecanismo de Desarrollo Limpio (MDL) y el Mecanismo de Implementación Conjunta (IC).

El CIE permite la compra venta de derechos de emisión (Allowances) creados y asignados entre los países miembros del Anexo B. Esos derechos representan cantidades de emisión de GEI que se pueden liberar sin exceder los compromisos de reducción establecidos por el PK. Los dos últimos (MDL e IC), son denominados mecanismos basados en proyectos, debido a que las unidades de reducción de las emisiones resultan de la inversión en proyectos, adicionales ambientalmente, encaminados a reducir las emisiones antropógenas por las fuentes, o a incrementar la absorción antropógena por los sumideros de los GEI.

Estos mecanismos de flexibilidad posibilitaron el surgimiento del mercado del carbono, un mercado de dimensiones internacionales, sustentado con base a la generación, intercambio y comercialización de las unidades de reducción de emisiones de GEI y derechos de emisión.

Los países en desarrollo no tienen compromisos de reducción de emisiones dentro del PK, no se les asignan derechos de emisión y no están habilitados para participar en el CIE. Su participación se limita a la formulación y ejecución de MDL que contribuyan a la reducción de GEI. Esta posibilidad genera un potencial aumento de sus ingresos, a través de la venta de CERs.

Ser dueño de un CER otorga el derecho a contaminar una tonelada de CO2, igual que un Allowance (Derechos de emisión). Siendo los CERs sustitutos cuasi perfectos de los Allowances, es lógico pensar que comparten un mercado común y que sus precios guarden una estrecha relación, que pueda ser explotada en la administración de proyectos de MDL o de portafolios. Por tal razón, este artículo pretende resolver las siguientes preguntas:

¿Hay relación de largo plazo entre precios de Allowances Europeos y CER de Mecanismos de desarrollo limpio? ¿Cuál es la dirección de la causalidad (si existe) entre precios de Allowances Europeos y CER? ¿Cuál es la persistencia de la respuesta de un precio ante un choque exógeno en el otro? ¿Existe estabilidad en el sistema?

Para dar respuesta a estas preguntas se emplea un modelo econométrico de vectores autorregresivos (VAR). La estimación econométrica utiliza la información de los precios diarios de la bolsa de carbono European Climate Exchange (ECX), actor principal del mercado bilateral organizado, perteneciente al mercado secundario de bonos del carbono (Restrepo, Tobón, Flores, 2008). En el mercado secundario se transan CER ya emitidos (denominados sCER) y sus precios son el mejor indicador del valor de los CER de un proyecto MDL maduro, a punto de generar los créditos de emisión. No se tienen en cuenta precios de CER primarios (antes de ser registrados o emitidos), porque son precios muy heterogéneos y relacionados específicamente al nivel de desarrollo del proceso aprobatorio MDL y a los riesgos propios de cada proyecto (financieros, administrativos, de seguridad, etc.) (Black, 2007).

El análisis del mercado de bonos de carbono a través del modelo VAR, permite determinar la influencia de choques en el mercado de derechos de emisión sobre el precio de los CERs de MDL. Esta información puede ser de gran utilidad para los dueños de los proyectos de MDL, ya que tendrán algún nivel de certeza sobre la evolución futura de los precios de los CER ante la presencia de choques exógenos, antes de acordar una posición corta.

Para valorar la importancia de los hallazgos del modelo, se debe tener en cuenta que los dueños de proyectos de MDL con CER ya emitidos, tienen la libertad de venderlos de dos formas básicamente: al precio Spot del momento, o, esperar y venderlos posteriormente a empresas que los usarán para cumplir sus compromisos de acuerdo con el plan de asignación en su país. Choques exógenos en el mercado de Allowances producen efectos sobre el precio de los CER que tienen una duración que puede ser estimada mediante la función de impulso respuesta del modelo VAR. Esto le permitirá a los dueños de proyectos de MDL (o a los operadores financieros) decidir en qué momento adoptar la posición corta, lo que también dependerá del signo del choque.

El artículo está organizado de la siguiente forma: en el primer capítulo se introduce el Protocolo de Kioto y sus Mecanismos de Flexibilidad. En el segundo capítulo se tratan los mercados del carbono, especialmente el Mercado Europeo de Transacción de Emisiones. En el capítulo 3 se analiza el mercado del carbono desde la perspectiva teórica de los permisos de emisión negociables. En el capítulo 4 se realiza el análisis preliminar de los datos y en el capítulo 5 se presentan los resultados de la estimación del modelo VAR, para posteriormente presentar las conclusiones.

1 Protocolo de Kioto

En los últimos cien años, la concentración de GEI2 ha aumentando debido a una mayor actividad industrial, agrícola y del transporte, principalmente debido a la utilización de combustibles fósiles. La acumulación de estos gases, retiene el calor en la atmósfera, lo que impide que la radiación de la superficie terrestre sea liberada hacia el espacio exterior. Como consecuencia se está produciendo un proceso de aumento de la temperatura media de la tierra, poniendo en peligro el frágil balance de temperaturas que la hace habitable. Entre los posibles impactos, mayormente negativos, del cambio climático sobre los sistemas naturales y humanos se encuentran: reducción general del rendimiento posible de las cosechas en las regiones tropicales, subtropicales y en latitudes medias, menor disponibilidad de agua en regiones con escasez de la misma, particularmente, en zonas subtropicales, aumento del número de personas expuestas a enfermedades transmitidas por vectores (por ejemplo paludismo), aumento de la mortalidad por la tensión del calor, aumento extendido del riesgo de inundaciones en diversos asentamientos, aumento de la demanda de energía para acondicionamiento de locales, aumento del estrés por el calor en el ganado y la fauna silvestre, aumento de la presión en el gobierno y en los sistemas de seguros privados por inundaciones y para auxilio de catástrofes, etc. (Yábar, 2008).

La comunidad internacional reaccionó ante esta problemática a través de dos instrumentos jurídicos: la Convención Marco de las Naciones Unidas sobre el Cambio Climático-CMNUCC (1997) y el Protocolo de Kioto (PK).

La CMNUCC (1998) es el organismo de la ONU encargado de alcanzar un acuerdo entre naciones, sobre los modos de mitigación del cambio climático. El PK es un acuerdo formal, en donde se establecen, por primera vez, objetivos de reducción de emisiones netas de GEI para los países desarrollados y con economías en transición. Estos países se comprometieron a reducir sus emisiones de GEI en al menos un 5.2% en promedio, con respecto a los niveles de 1990, dicha reducción debería conseguirse durante el período 2008–2012. El PK no establece ningún compromiso de reducción de emisiones para los países en vía de desarrollo.

1.1 Mecanismos de flexibilidad del Protocolo de Kioto

Los mecanismos del PK son un conjunto de instrumentos económicos, que tienen como propósito hacer más flexible la forma en que los países del Anexo B del PK, pueden cumplir con sus compromisos de reducción de GEI y minimizar sus costos de reducción de emisiones; a la vez que apoyan el crecimiento sostenible en los países en vías de desarrollo, a través de la transferencia de tecnologías de reducción más limpias (Yábar, 2001).

Los instrumentos son los siguientes: Mecanismo de Desarrollo Limpio (MDL), Mecanismo de Implementación Conjunta (IC) y Comercio Internacional de Emisiones (CIE). A continuación se presenta una breve descripción del funcionamiento y propósito los mecanismos, y los países que pueden participar, de acuerdo con su clasificación en el PK.

1.1.1 Mecanismo de Desarrollo Limpio (MDL)

Es un mecanismo por medio del cual un país industrializado, invierte en un proyecto de reducción de emisiones en un país en desarrollo. En pago, el país industrializado recibe certificados de reducción de emisiones (CER) basados en el rendimiento del proyecto. El propósito de este mecanismo es que las partes no incluidas en el Anexo B ayuden a disminuir los niveles de emisión de GEI, además de ser utilizado como un instrumento económico con dos objetivos específicos: el primero, lograr que los países desarrollados cumplan con sus compromisos de mitigación al menor costo posible, y el segundo, contribuir a promover el desarrollo sostenible en los países en vía de desarrollo.

Los países industrializados a través del Estado o la empresa privada, invierten en proyectos de reducción de emisiones de gases invernadero ubicados en países en desarrollo. Los países en desarrollo a través del Estado o de la empresa privada, también pueden ejecutar tales proyectos en forma independiente. El país industrializado inversionista, puede descontar de sus obligaciones de Kioto las reducciones logradas en el país contraparte en el proyecto. No obstante, el país en desarrollo también puede vender los certificados de reducción directamente a los países industrializados.

1.1.2 Mecanismo de Implementación Conjunta (IC)

La implementación conjunta es un mecanismo mediante el cual los países del Anexo I de la CMNUCC (1998) financian proyectos de reducción de emisiones o de fijación de carbono en los países en transición (hacia una economía de mercado), a través de la compra de ERUs (Unidades de reducción de emisiones) generados por dichos proyectos.

Las ERUs son descontadas de las unidades de emisión asignadas al país inversor. De ese modo el país que financia el proyecto obtiene unidades de reducción a un precio inferior al que le habría costado en su país de origen y el país receptor se beneficia de las inversiones realizadas en el mismo. Los proyectos de este tipo de mecanismo incluyen tanto los de reducción de emisiones, como los de absorción de emisiones (mejora de sumideros, como lo son los bosques). En la práctica implica un intercambio de reducción de emisiones entre países desarrollados y países en transición hacia la economía de mercado.

1.1.3 Comercio Internacional de Emisiones (CIE)

El Comercio Internacional de Emisiones es un mecanismo de flexibilidad que faculta la compra-venta de Unidades de Cantidades Asignadas (AAUs) entre países del Anexo I, y así alcanzar la reducción de emisiones de GEI al menor costo social posible; además de impulsar la inversión en investigación, innovación y mejora tecnológica.

A diferencia de los mecanismos MDL e IC, el CIE no está configurado sobre la base de los proyectos, sino en términos de la existencia de un mercado de permisos de emisión. El mercado está conformado por los países firmantes del Anexo B del PK. Los demandantes son los países cuyo costo marginal de reducir las emisiones fuese más alto, y los oferentes, los restantes países desarrollados y economías en transición, en los que dicho costo marginal de la reducción de emisiones es menor.

2 El mercado de bonos de carbono

El mercado de carbono puede entenderse como el conjunto de condiciones políticas, sociales y económicas que han dado lugar a la oferta, demanda y posterior comercialización de derechos de emisión y créditos por reducción de emisiones (Godoy, 2008). Es una vía complementaria, alternativa y costo efectiva, para que los países y sus instalaciones, cumplan con sus compromisos de disminuir las emisiones de GEI que causan el cambio climático.

El mercado del carbono es un mercado emergente, complejo y segmentado. En él coexisten y compiten, dos familias de productos con diferentes atributos: los permisos de emisión y las unidades de reducción de emisiones, de distintas características y orígenes. También hay mercados primarios y secundarios, ventas spot y a futuro, lo que conduce a la formación de diversos precios (Godoy, 2008).

El término bonos de carbono es el nombre genérico que se ha dado al conjunto de créditos de carbono que pueden generarse por diversas actividades de reducción de GEI. Así, se puede decir que existen diversos tipos de bonos de carbono, dependiendo de la forma en que éstos fueron generados: Certificados de Reducción de Emisiones (CERs), Unidades de Cantidades asignadas (AAUs), Unidades de Reducción de Emisiones (ERUs) y Unidades de Remoción de Emisiones3 (RMUs).

2.1 Tipos de mercado

Existen dos principales tipos de mercado para el carbono: los mercados de cumplimiento, y los mercados voluntarios. En los mercados de cumplimiento, una autoridad regulatoria fija límites al número de tCO2 (toneladas de CO2) que pueden ser emitidas durante cierto periodo; a la misma vez, entrega (o vende) permisos (AAU) para la emisión de tCO2 durante ese periodo. Estos permisos son negociados (comprados y vendidos) entre las partes que deben cumplir sus compromisos, dándole así fluidez al intercambio de CO2. Los mercados de cumplimiento están regulados por regímenes obligatorios de reducción de carbono, ya sean nacionales, regionales o internacionales.

Para cumplir con sus límites de emisión, las empresas en un mercado de cumplimiento también pueden adquirir otros tipos de bonos de carbono, entre los que se destacan los CERs, como los bonos de carbono más transados después de los permisos. El mercado de los CERs de MDL se divide en: un Mercado Primario de CER, que involucra una primera compra/venta de las reducciones de emisiones, a partir de proyectos específicos de MDL; un Mercado Segundario de CER que involucra transacciones que ya se han dado una primera vez en el mercado primario, además de un Mercado de Opciones, pequeño pero en crecimiento, y un incipiente Mercado de CER Post 2012 en ciernes (Cavallucci, 2009a).

Los Mercados Voluntarios (MV) son esquemas que se han dado principalmente en países que no han ratificado el Protocolo de Kioto. Incluye todos aquellos intercambios de compensaciones de carbono que no son exigidos por ley. La unidad de reducción de emisiones que se transa en los mercados voluntarios es denominada crédito de Reducciones de Emisiones Voluntarias VER. No hay aún un estándar global para los VER; su legitimación está a cargo de un variado conjunto de compañías verificadoras que operan con base a diferentes estándares. Por esta razón, los distintos tipos de VER no pueden intercambiarse entre sí, ni con los bonos de carbono.

Los mercados de mayor volumen y valor para el carbono son los de cumplimiento, ya que en él se negocian los bonos de carbono que sirven para cumplir los compromisos en los regímenes obligatorios de reducción de carbono.

La tabla 1 muestra los volúmenes y el valor de negociación de los diferentes tipos de bonos de carbono en los distintos mercados, para los años 2008 y 2009. Del análisis de la tabla se puede descubrir el liderazgo del Mercado Europeo de Transacción de Emisiones (EU-ETS); el poco desarrollo de los mercados voluntarios, que apenas representa poco más del 1% del mercado del carbono, y la caída del mercado primario de CER de MDL entre el año 2008 y 2009.

2.2 Mercado europeo de transacción de emisiones (EU-ETS)

La Unión Europea como parte firmante del PK, decidió reducir sus emisiones de forma conjunta en el 8% establecido en el anexo B del protocolo, creando de esta forma la llamada Burbuja Europea, que está reservada para las organizaciones de la integración económica. En el año 2003 el Consejo de la Comunidad Europea creó el Sistema de la Unión Europea de Comercialización de Emisiones (EU -ETS), el cual serviría de ayuda para que los estados miembros cumplieran con las metas fijadas por el PK.

El EU-ETS es la piedra angular de la política Europea contra el cambio climático, así como el mercado en donde se realizan la mayor cantidad de transacciones de derechos de emisión de gases de efecto invernadero GEI del mundo. Esta plataforma comercial abarca transacciones relacionadas con proyectos que generan créditos de reducción de emisiones y permisos de emisiones. Es un régimen obligatorio que funciona gracias a los mecanismos de flexibilidad del PK, y se ha convertido en el motor de la expansión del mercado del carbono.

El sistema fija un precio por cada tonelada de carbono emitido, fomentando de este modo la inversión en tecnologías de bajas emisiones. El principal objetivo del EU-ETS es permitir a la Unión Europea, lograr su compromiso de reducción de emisiones asumidas en el Protocolo de Kioto, a un costo inferior al 0,1% de su PIB, costo considerablemente inferior, a lo esperado por cualquier otro medio. El sistema también es esencial para alcanzar los objetivos de reducción de emisiones europeos para 2020, objetivos más ambiciosos que los del protocolo de Kioto.

2.2.1 Funcionamiento del EU-ETS

El EU-ETS es un sistema en límites máximos e intercambios comerciales (cap and trade), lo que significa que si las emisiones de una determinada instalación, superan el límite máximo establecido por las autoridades de su país, la instalación deberá comprar permisos de emisión en el mercado.

El sistema impone límites máximos anuales de emisiones de CO2 para cada Estado miembro de la Unión Europea, y estos, a su vez, distribuyen los respectivos permisos entre sus empresas, de acuerdo con el Plan Nacional de Asignación de permisos de cada país. Cada permiso representa una unidad de dióxido de carbono emitido o una tonelada de CO2 European Union Allowances (EUA), donde 1 EUA=1tCO2. Estas asignaciones se han elaborado en dos periodos, de 2005 a 2007 y de 2008 a 2012.

La mayoría de los países miembros de la Unión Europea asignan las cuotas de emisión a sus instalaciones, recurriendo a sus emisiones anteriores, las cuales no son iguales a las emisiones previstas durante el período de comercio de emisiones. A este sistema se lo denomina grandfathering, o asignación de derechos de emisión en forma gratuita, calculados en función de criterios históricos. Las empresas que operan dentro del sistema son llamadas compliance buyers.

Existen tres grupos principales de participantes en el mercado de carbono: los compradores, los vendedores y los intermediarios. La demanda proviene de las instalaciones con posición deficitaria, es decir, las que emiten más CO2 del que se les permite, por tanto, deben salir al mercado a comprar EUA, invertir en proyectos de reducción de emisiones en el exterior, o simplemente comprar los créditos de reducción de emisiones de MDL o IC (CERs o ERUs). La oferta de permisos se debe a aquellas instalaciones que terminan con superávit de emisiones, esto es, las que emiten menos de lo que se les permitió, salen al mercado a vender EUA. La oferta es complementada con los créditos de reducción de emisiones de MDL e IC.

Teniendo en cuenta sus planes de producción, las compliance buyers compran EUAs (también CERS o ERUs) y venden EUA, en un esfuerzo de acercarse lo más posible a sus necesidades esperadas, en términos del número de bonos de carbono que requieren para cubrir sus emisiones esperadas de carbono.

Los intermediarios facilitan el intercambio entre vendedores y compradores. Sin embargo, la creciente sofisticación de los mercados de carbono ha hecho que los intermediarios jueguen un papel cada vez más activo en la compra-venta tanto de permisos como de certificados, desarrollándose un mercado secundario por medio del cual los intermediarios compran tCO2 directamente, creando de esta manera un portafolio con distintos activos de carbono, que luego van vendiendo paulatinamente de acuerdo a las necesidades de los compradores (Cavallucci, 2009b).

Quienes no cumplieran al final del periodo con sus obligaciones de emisión, deberían pagar una multa marginal (por tCO2 de exceso) de 40 euros para el primer periodo, y de 100 euros para el segundo.

En el gráfico 1, Ai representa los Allowances (EUA) asignados a la instalación i y CMRi sus Costos Marginales de Reducción de la contaminación por tCO2. Si el precio de equilibrio del mercado EU-ETS es p*, la instalación i preferirá reducir su contaminación hasta A* y vender el excedente de permisos Ai-A*. Ahora, si el precio de equilibrio es p**, preferirá contaminar hasta A**, así que será una instalación deficitaria y tendrá que comprar A**-Ai permisos o créditos.

2.2.2 Tipos básicos de contratos

En el mercado europeo de carbono se transa a través de tres tipos básicos de contratos: spot, futuros y opciones.

El mercado spot es la forma tradicional mediante la cual se transan bienes con la entrega inmediata del activo y el pago de contado.

En el mercado de futuros se pacta la compraventa de una cantidad específica de bonos al precio de mercado actual, pero el pago y la entrega se realizarán en fechas futuras, en el momento del vencimiento del contrato, por lo que las partes deben asumir la pérdida o ganancia que generen los cambios en el precio del tipo de bono que se tranza. Estos contratos son estandarizados, es decir, se ajustan a una norma común y se realizan a través de un intermediario y, además, el término del contrato y la cantidad que se puede transar están predeterminados y son comunes a otros contratos similares.

En el mercado de opciones, las partes compran o venden la opción (el derecho a decidir) sobre si la venta se realizará o no en una fecha y a un precio pactados. De esta manera, el comprador tiene el derecho a comprar la cantidad de bonos ofrecida por el vendedor, pero no tiene la obligación de comprarlos una vez llegada la fecha acordada.

El mercado spot de EUA es pequeño en comparación con el mercado de futuros, no alcanza el 10% de todo el mercado. Esta pequeña participación se explica dado que en el mercado de emisiones los compromisos son verificados anualmente, y en ese sentido la necesidad de los permisos día a día es muy reducida. Además, la existencia de riesgos derivados del intercambio de estos permisos hace que la mayor parte de los agentes prefieran establecer contratos para fijar ciertas condiciones. El mercado de opciones del carbono es aún incipiente.

Existen tres modalidades en las que se pueden transar los bonos de carbono en el EU-ETS: 1) bilateral puro (Over-the-counter, OTC). La expresión indica que la negociación no requiere supervisión y que se lleva a cabo entre firmas, o en espacios de comercio no regulados, y no en las bolsas públicas y reguladas. 2) Bilateral intermediado, en el cual se negocia a través de un intermediario (broker), que está encargado de unir posiciones. Así, las partes muestran sus posiciones solo cuando hay un acuerdo de compra-venta. 3) Bilateral organizado o Exchange, en el cual se negocia través de plataformas de intercambio creadas específicamente para ese propósito, conocidas como Bolsas.

En Europa, se pueden mencionar las siguientes bolsas de carbono: ECX (European Climate Exchange, based in London and Amsterdam), BLUENEXT o POWERNEX (Francia), EEX (European Energy Exchange, Germany), Nord Pool (Scandinavia), EXAA (Energy Exchange, Austria) y SENDECO2 (España). El más importante de los mercados creados en términos del volumen negociado es ECX, con aproximadamente el 50% del volumen negociado en el mercado europeo.

3 Permisos de emisión negociables

Los Permisos de Emisión Negociables (PEN) tienen como propósito crear mercados para un mal como la contaminación y así alcanzar objetivos ambientales bajo un sistema que asegure al mismo tiempo, la eficiencia económica. La idea de los permisos de contaminación transferibles fue popularizada por Dales (1968). Posteriormente Montgomery (1972) demostró la costo efectividad del sistema en la reducción de la contaminación.

De manera genérica, el sistema de PEN consiste en establecer por parte de la autoridad ambiental una cantidad máxima del recurso o servicio que se puede utilizar. Esto presupone la determinación previa de una cierta calidad ambiental, definida en términos de un nivel aceptado de emisiones, o de una norma de calidad del recurso, trátese de tierra, agua o aire. El nivel de calidad ambiental dispuesto se expresa en permisos de emisión o de uso, según el caso, y posteriormente se distribuyen entre los agentes del mercado en forma de cuotas, que constituirán derechos de uso sobre el recurso o servicio.

Los permisos son adjudicados por la autoridad ambiental mediante algún procedimiento de distribución que sea equitativo, gratuito (Grandfathering)4; o bien, ofrecidos en licitación pública. Los agentes involucrados pueden, una vez obtenidos estos permisos, negociarlos entre ellos, ya sea comprándolos o vendiéndolos. Expresado de este modo, un permiso de contaminación ambiental otorga el derecho al poseedor del mismo, la posibilidad de hacer uso de un determinado medio físico o región receptora; emitiendo o introduciendo elementos extraños en ella, hasta por una cantidad igual o menor al límite que la propiedad de los mismos le faculte, por arriba del cual la empresa emisora será sancionada (Aguilar, 2006).

3.1 Costo efectividad del mercado de permisos

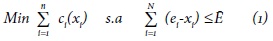

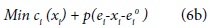

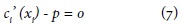

Considérese la presencia de fuentes fijas a ser reguladas, que emiten un contaminante que se vierte a un medio receptor. La autoridad ambiental desea lograr una meta de emisiones agregadas al mínimo costo posible. El problema formal es el siguiente:

Donde:

ci (xi): es la función de costos de reducción de la contaminación de la firma i, la cual depende del nivel de reducción alcanzado xi. Suponiendo que la función de costos de reducción es creciente y convexa en el nivel de reducción; esto es, ci'(xi)>0 y ci''(xi)>0.

ei: es el nivel de emisiones no regulado generado por la firma i, ei-xi es la contaminación vertida de la firma i.

Ē: representa la meta de contaminación de la autoridad ambiental.

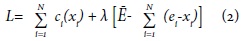

Solución:

Las condiciones de primer orden (C.P.O) que caracterizan la solución del problema son:

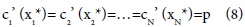

Como se aprecia en la CP.O. (3), una condición necesaria para el óptimo, es que todas las firmas igualen sus costos marginales de reducción ci'(xi) al valor λ, así que en el óptimo, todas las firmas deben tener los mismos costos marginales de reducción.

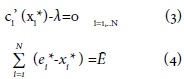

Para que el mercado de permisos de emisión logre este resultado, se requiere crear y asignar una oferta de permisos dada por Ē. Cuando una firma se enfrenta a un sistema de permisos de emisión transferibles, se supone que a cada firma regulada se le asigna una cantidad de permisos igual a ei0, de forma que:

Si el mercado de PEN es un mercado perfectamente competitivo y se asume pleno cumplimiento, el sistema garantiza la consecución de la meta ambiental al mínimo costo, ya que todas las firmas deciden a qué cantidad de permisos acceden igualando sus costos marginales de reducción con el precio p de los permisos.

Obsérvese que problema de la firma consiste en seleccionar el nivel de reducción de emisiones xi, y la demanda de permisos di para contaminar, tal que se minimicen sus costos totales de cumplir con la restricción impuesta por la autoridad ambiental:

La restricción es ei - xi - di = ei0. Entonces:

C.P.O:

Se obtiene que todas las firmas igualaran sus costos marginales de reducción de la contaminación al precio p de los permisos. Al comparar esta solución, con la solución que se obtiene para la autoridad reguladora, se puede concluir que la solución es costoefectiva si p=λ.

La condición (8) indica que la solución de mercado será óptima, ya que se garantiza el cumplimiento de la meta ambiental al mínimo costo, porque las firmas igualan sus costos marginales de reducción entre sí, cuando igualan sus costos marginales de reducción con el precio de mercado de los permisos.

3.2 Equilibrio en el Mercado Europeo de Bonos de Carbono

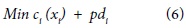

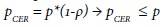

En el EU-ETS las firmas pueden decidir entre reducir la contaminación hasta cumplir con su asignación de derechos, según el plan nacional de asignación del país en el que se encuentra ubicada, comprar derechos de emisión (vender si tiene superávit) o comprar CER de mecanismos de desarrollo limpio, los cuales poseen algún nivel de incertidumbre acerca de su validez. El problema de la firma es el siguiente:

Donde 0<p<1 es la probabilidad de que los CER adquiridos no sean considerados como bonos de carbono válidos.

De donde se deduce que:

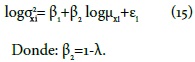

La interpretación de la expresión (14)

es que las firmas deciden cuantos bonos

de carbón compran igualando sus costos

marginales de reducción con el precio de los

permisos (Allowances de la Unión europea)

o al precio de los CER de MDL ponderado por

el inverso de su coeficiente de riesgo. Esto

significa que en el equilibrio, las firmas contaminadoras

deben ser indiferentes entre

comprar Allowances o CER de MDL, además

se concluye que el precio de los CER deberá

ser inferior al de los Allowances de la Unión

europea, tal como se observa en la realidad:

4 Análisis de los datos

Los datos utilizados son los precios diarios de los Allowances de la Unión Europea EUA (futuros a diciembre de 2010) y CER de Mecanismos de Desarrollo limpio, ambos precios son tomados de la bolsa electrónica ECX, líder del mercado organizado. También se incluyó en el análisis el precio del petróleo Brent, de referencia en los mercados europeos. La información comprende el periodo del 14 de Marzo del 2008 hasta el 14 de septiembre del 2010.

La evolución de los precios de EUA, CER y el spread, son mostradas en el gráfico 2. Aunque las dinámicas de los precios de CER y Allowances son parecidas, existe un spread que parece atenuarse con el paso del tiempo o con el nivel de las series. Aunque el CER sea un sustituto perfecto para un EUA en términos de cumplimiento ante Kioto, y también transable y revendible en más mercados que los Allowances EUA, existe este spread, que se atribuye a que en el mercado dominante de Europa, los compradores finales tienen más confianza en el EUA para el cumplimiento de sus compromisos dentro de la Comunidad Económica Europea (Black, 2007).

Esta mayor confianza en los Allowances Europeos se atribuye a factores tales como la falta de transparencia de los CER, la incertidumbre acerca de la vigencia de los CER en el periodo post-Kioto, los límites en la cantidad de CERs y el vínculo entre el Registro Independiente de Transacciones de la Comunidad (CITL) y el Registro Internacional de Transacciones (ITL) de la ONU5. Además, las restricciones sobre el uso y la disponibilidad de créditos de MDL dentro de Europa, debido a las reglas de suplementariedad6 y adicionalidad7, tienen un impacto en el mercado de MDL y por tanto, en los precios CER.

Los precios de los bonos del carbono son sensibles a cambios en los indicadores básicos (también llamados fundamentales) como el precio del petróleo. La inspección de la evolución de los precios de los bonos del carbono (gráfico 2) y del petróleo Brent (gráfico 3) revela que estos precios evolucionan en la misma dirección. La justificación es la siguiente: cuando se incrementa el precio del petróleo, el precio del gas evoluciona en la misma dirección. Se produce entonces un proceso de sustitución de gas por carbón en la generación de electricidad, derivando en un incremento de las emisiones (lo que aumenta la demanda de derechos de emisión). Este mecanismo genera la correlación positiva entre el precio del petróleo y el precio de los bonos de carbono.

4.1 Estacionariedad

4.1.1 Estabilidad de la varianza

Los gráficos 4 y 5 corresponden a los diagramas rango media de las series de precios EUA y CER. En el diagrama Rango-Media, si la dispersión de los datos sigue una trayectoria horizontal, no hay necesidad de aplicarle a la serie ninguna transformación estabilizadora de la varianza. Si el diagrama de dispersión tiene la forma de una línea inclinada a 45º, la transformación apropiada para estabilizar la varianza es la función logaritmo natural. En general, dependiendo de la forma del diagrama de dispersión, se recomienda la transformación Box-Cox8 apropiada.

La inspección visual de los diagramas rango media no resulta concluyente, por tanto se estimaron las regresiones:

De la tabla 2 se deduce con α=10%, que para las dos series de precios se rechaza la H0:1-λ=o, concluyéndose que λ ≠ 1, y se requiere alguna transformación de las series para estabilizar la varianza. En ambos casos, el p-valor de la hipótesis nula H0:1-λ=1 es bastante alto, con lo que se concluye que λ=1, y las series de precios requieren la transformación logarítmica para estabilizar la varianza.

4.1.2 Pruebas de raíz unitaria

Los correlogramas de las series de precios en logaritmos9 parecen revelar la existencia de tendencia en las series, pero la inspección visual no es concluyente, porque no se puede determinar si se trata de una tendencia determinística o estocástica. Por tanto, es necesario realizar pruebas de raíz unitaria. Los resultados de la prueba de Dickey Fuller aumentada (ADF) con hipótesis nula H0: γ=0 se resumen en la tabla 3.

El p-valor de la prueba ADF para las tres series de precios, en las tres versiones de la prueba (sin intercepto, con intercepto y con intercepto y tendencia) es suficientemente alto para aceptar la H0 de raíz unitaria (p-valor> 0.1,con α=10%).

4.2 Análisis de cointegración

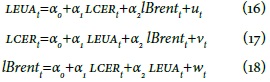

Para determinar la existencia de cointegración entre el logaritmo de los precios de los bonos de carbono y el logaritmo del precio del petróleo Brent, se estima cualquiera de las ecuaciones (16), (17) o (18):

Si las variables lEUA, lCER y lBrent están cointegradas, debe encontrarse que ut, vt y wt sean I(0). El test de Engle-Granger usa la prueba ADF para establecer la estacionariedad de estos residuales. Las pruebas de cointegración se muestran en las tablas 4, 5 y 6. En cualquiera de los casos (con intercepto, intercepto y tendencia determinística lineal, intercepto y tendencia determinística lineal y cuadrática), el p-valor de las pruebas (tau-statistic y z-statistic) es suficientemente alto para aceptar la H0 de ausencia de cointegración.

Descartada la cointegración entre las series de precios en logaritmos, y dado que las mismas son no estacionarias, se aplicó la prueba ADF a las series en primeras diferencias, y en todos los casos se rechazó la hipótesis nula de raíz unitaria. Por tanto, se concluye del análisis, que las primeras diferencias de los logaritmos de las series de precios10 son estacionarias.

5 Modelo VARX

Antes de estimar el modelo VARX, es necesario observar la función de correlación cruzada entre la primera diferencia del logaritmo de los precios de los bonos del carbono y la primera diferencia del logaritmo del precio del petróleo Brent (variable exógena) para tratar de determinar cuáles rezagos de la variable exógena quedarán incluidos en el modelo. Las funciones de correlación cruzadas (anexos tabla A1 y tabla A2) muestran claramente que la primera diferencia del logaritmo del precio del petróleo Brent en forma contemporánea y sus dos primeros rezagos están correlacionados con la primera diferencia del logaritmo de los precios de los bonos del carbono, y por tanto, estos se incluyen en el modelo VARX.

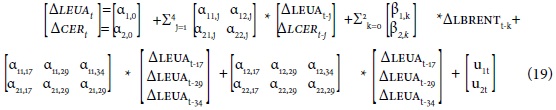

El modelo VARX estimado se muestra en el anexo tabla A3. La representación del modelo es la indicada en la ecuación 19.

Otros autores como Chevallier (2010) y Nazifi (2009) estimaron modelos VAR(1). Chevallier (2010) utilizó en su estimación 729 observaciones, correspondientes al periodo comprendido entre Marzo 9 del 2007 y Enero 14 de 2010. Los precios de los futuros Allowances EUA fueron tomados de European Climate Exchange- ECX, y los precios CER corresponden al índice de Reuters. El modelo VAR estimado en Nazifi (2009) utilizó datos diarios de precios de EUA y CER tomados de Point Carbon, para el periodo del 25 de Mayo del 2007 y el 1 de septiembre de 2008.

El problema es que aunque este bajo orden

del VAR logra minimizar los criterios de

información AIC (Akaike) y SC (Schwarz),

mediante el correlograma de los residuales

y la prueba de autocorrelación de Portmanteau,

se puede determinar que los residuales

del VAR(1) no son ruido blanco. Es necesario

que el vector de los residuales  sea ruido blanco, porque de lo contrario puede

generarse endogeneidad y la estimación será

inconsistente. Por otra parte, la forma tradicional

del cálculo de la descomposición

de varianza, también asume que los residuales

en diferentes momentos del tiempo están

incorrelacionados.

sea ruido blanco, porque de lo contrario puede

generarse endogeneidad y la estimación será

inconsistente. Por otra parte, la forma tradicional

del cálculo de la descomposición

de varianza, también asume que los residuales

en diferentes momentos del tiempo están

incorrelacionados.

El anexo tabla A4 muestra la prueba de autocorrelación de Portmanteau aplicada a los residuales del modelo estimado en este artículo. Los resultados descartan la existencia de autocorrelación (se acepta la H0 de no autocorrelación).

5.1 Contabilidad de innovaciones

El modelo VAR es una representación de las correlaciones existentes entre las variables endógenas del modelo. Esto permite, mediante la simulación del modelo, analizar las interacciones dinámicas que caracterizan el sistema estimado, a través de la función de impulso-respuesta y el análisis de descomposición de la varianza. Lo que se pretende mediante la contabilidad de innovaciones es aislar el efecto sobre una variable, de un shock aleatorio en una de las variables endógenas.

La función de impulso respuesta simula cómo reacciona el sistema a través del tiempo, frente a un Shock sobre una de las variables endógenas que lo componen. Se puede analizar si el shock tiene efecto permanente o transitorio sobre las variables endógenas.

Un análisis de impulso-respuesta tradicional tiene implicancias distintas dependiendo de la especificación del VAR. Si se utiliza una especificación con variables en niveles, un shock tiene un efecto transitorio sobre el nivel de las variables. Si se utiliza una especificación en variaciones porcentuales, por ejemplo, el efecto del shock es transitorio sobre la tasa de crecimiento de las variables, pero permanente en su nivel.

El gráfico 6 muestra las funciones de impulso respuesta correspondiente al modelo VAR estimado. Debido a que se está trabajando con las primeras diferencias de los logaritmos de las series, se puede afirmar las gráficas que los shocks sobre ΔLEUA y ΔLCER tienen un efecto transitorio sobre las tasas de crecimiento de los precios, pero permanentes sobre los niveles de precios.

Obsérvese que los shocks sobre ΔLEUA como mejoras en la tecnología de reducción de las emisiones en la Unión Europea y mecanismos de asignación de Allowances, tienen un impacto significativo, no solo sobre la tasa de crecimiento de los precios de Allowances, también sobre la tasa de crecimiento de los precios CER de MDL. El shock afecta durante seis o siete días las tasas de crecimiento de ambos precios. En ese sentido, la función de impulso respuesta permite a un participante en el mercado secundario (como la bolsa de carbono ECX), advertir que esta clase de shock provocará movimientos u oscilaciones en las tasas de crecimiento de los precios de los bonos de carbono durante más de una semana, y efectos permanentes en los precios, que afectaran su rentabilidad. Este conocimiento les permitirá tomar mejores decisiones al asumir posiciones cortas o largas en bonos de carbono.

Por otra parte, los shocks sobre ΔLCER como mayores incentivos a la presentación de proyectos de MDL en los países en vías de desarrollo, por parte de sus mismos gobiernos, o cambios en los límites en la cantidad de CER de la Comunidad Europea, o en sus restricciones de aprobación, tienen un efecto casi nulo sobre la tasa de crecimiento del precio de Allowances EUA, y por tanto, sobre el mismo nivel del precio. La respuesta de la tasa de crecimiento del precio de los CER de MDL ante su propio shock tiene una duración de aproximadamente 6 días, pero responde menos a su propio shock, que a uno sobre ΔlEUA.

La descomposición de varianza tiene como propósito valorar la importancia relativa de las innovaciones de cada variable sobre el comportamiento de las variables endógenas del modelo VAR. La descomposición de varianza para el modelo VAR estimado puede observarse en la tabla 7. El análisis revela que la contribución de los shocks a la variable DLEUA representa más del 99% de la varianza de predicción de DLEUA y aproximadamente el 80% de la varianza de predicción de DLCER. La contribución de los shocks a la variable DLCER, sobre su misma varianza de predicción es de aproximadamente el 20%. Los shocks sobre la variable DLCER tienen un efecto prácticamente nulo sobre la varianza de predicción de DLEUA.

El análisis de descomposición de varianza deja claro que cualquier efecto externo como los ya mencionados, que afecte el mercado de Allowances tiene mayores efectos en el comportamiento de los precios de los bonos del carbono que cualquier sorpresa que se pueda presentar, y afecte directamente el mercado de los CER de MDL.

5.2 Prueba de Causalidad de Granger

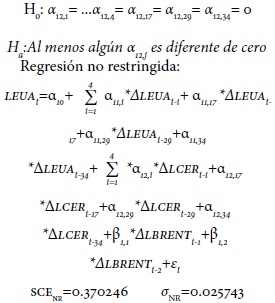

Con la prueba de Causalidad de Granger se quiere determinar si al añadir el pasado de una variable en la ecuación de la otra, no se añade capacidad explicativa. El contraste consiste en analizar la significación estadística del bloque de retardos de ΔlCER(ΔlEUA) en la ecuación de ΔlEUA(ΔlCER), y la hipótesis nula es que la variable ΔlCER(ΔlEUA) no causa, en el sentido de Granger, a la variable ΔlEUA(ΔlCER).

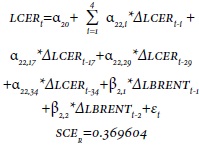

5.2.1 ΔlCER no causa Granger a ΔlEUA

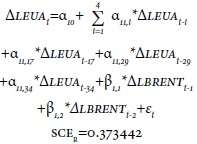

La regresión auxiliar, que incorpora la restricción de la hipótesis nula corresponde a:

El contraste puede llevarse a cabo utilizando el estadístico F habitual. El valor del estadístico de prueba es λ=0.722~ F(7,585;0.05)=2.01. Como λ < Fα se acepta la Ho, y se concluye que ΔlCER no causa, en el sentido de Granger, a la variable ΔlEUA.

5.2.2 ΔlEUA no causa Granger a ΔlCER

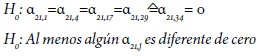

Regresión no restringida:

La regresión auxiliar, que incorpora la restricción de la hipótesis nula es:

El valor del estadístico de prueba es λ=1.225~F(7,585;0.05)=2.01. Como λ< Fα se acepta la Ho, y se concluye que ΔlEUA no causa, en el sentido de Granger, a la variable ΔlCER.

6 Conclusiones

La estrategia mundial contra el calentamiento global producto de los gases de efecto invernadero, mediante el protocolo de Kioto, involucra tres instrumentos económicos denominados mecanismos de flexibilidad, que tienen como propósito permitir a los países desarrollados, cumplir con sus compromisos de reducción de gases de efecto invernadero al menor costo posible.

Los países en desarrollo como Colombia no tienen compromisos de reducción de la contaminación en el protocolo de Kioto, sin embargo, la reducción y captura de emisiones de GEI mediante Mecanismos de desarrollo Limpio, ofrece para el país oportunidades para la cooperación y realización de negocios con gobiernos y empresas de países industrializados, que contribuyan a la disminución de las causas del fenómeno de cambio climático y situar al país en una senda del desarrollo sostenible.

Cuando los dueños de proyectos de MDL optan por un modelo unilateral y asumen todos los riesgos de los proyectos, es especialmente importante que estén informados sobre las tendencias del mercado de de los Bonos del carbono. El análisis de los precios del mercado secundario que fija el precio de referencia de los CER es muy importante para la toma de decisiones. Los dueños de proyectos de MDL con CER ya emitidos tienen la libertad de venderlos de dos formas básicamente: al precio Spot del momento, o si ese precio está demasiado bajo, o esperar y venderlos a empresas que los usarán para cumplir sus compromisos de acuerdo con el plan de asignación en su país.

El análisis del mercado de bonos de carbono a través de un modelo de vectores autorregresivos, permite determinar la influencia de choques en el mercado de derechos de emisión sobre el precio de los CERs de MDL.

Las análisis de las funciones de impulso respuesta del modelo VAR estimado, permitió determinar que shocks en el mercado de Allowances, como mejoras en la tecnología de reducción de las emisiones y en el mecanismo de asignación, tienen un impacto significativo, no solo sobre la tasa de crecimiento de los precios de Allowances, sino también sobre la tasa de crecimiento de los precios CER. El shock afecta durante seis o siete días las tasas de crecimiento de ambos precios. En ese sentido, la función de impulso respuesta permite a un participante en el mercado secundario, advertir que esta clase de shock provocará movimientos u oscilaciones en las tasas de crecimiento de los precios de los bonos de carbono durante más de una semana, y efectos permanentes en los precios, que afectaran su rentabilidad. Este conocimiento les permitirá tomar mejores decisiones al asumir posiciones cortas o largas en bonos de carbono.

Por otra parte, los shocks en el mercado de los CER de MDL como mayores incentivos a la presentación de proyectos de MDL en los países en vías de desarrollo, por parte de sus mismos gobiernos, o cambios en los límites en la cantidad de CER de la Comunidad Europea, o en sus restricciones de aprobación, tienen un efecto casi nulo sobre la tasa de crecimiento del precio de Allowances EUA, y por tanto, sobre el mismo nivel del precio. La respuesta de la tasa de crecimiento del precio de los CER de MDL ante su propio shock tiene una duración de aproximadamente 6 días, pero responde menos a su propio shock, que al shock sobre el mercado de Allowances Europeos.

La descomposición de varianza para el modelo VAR estimado revela que la contribución de los shocks en el mercado de Allowances representa más del 99% de la varianza de predicción de la tasa de crecimiento de los precios de Allowances Europeos, y aproximadamente el 80% de la varianza de predicción de la tasa de crecimiento de los precios CERs. La contribución de los shocks en el mercado de CERs, sobre la varianza de predicción de la tasa de crecimiento de los precios CERs, es de aproximadamente el 20%. Los shocks en el mercado de CERs tienen un efecto prácticamente nulo sobre la varianza de predicción de la tasa de crecimiento de los precios EUA.

El análisis de descomposición de varianza deja claro que cualquier efecto externo como los ya mencionados, que afecte el mercado de Allowances tiene mayores efectos en el comportamiento de los precios de los bonos del carbono que cualquier sorpresa que se pueda presentar, y afecte el mercado de los CER de MDL.

No obstante, la modelación utilizada tiene algunas limitaciones que pueden ser consideradas y contrastadas en investigaciones futuras. La inestabilidad de los parámetros del modelo para la media de los precios de los bonos del carbono, puede ser capturada a través de técnicas de estimación recursiva como el filtro Kalman. Por otra parte, los modelos GARCH multivariados pueden ser empleados para capturar la posible volatilidad de la varianza y además, también es posible utilizar sus funciones de impulso respuesta para medir de forma alternativa el impacto de los choques en el mercado de los bonos del carbono.

NOTAS

1 Listados como países Anexo B del Protocolo.

2 Los GEI son gases de origen natural y antropogénico. El vapor de agua (H2O), el dióxido de carbono (CO2), el dióxido de nitrógeno (N2O), el metano (CH4) y el ozono (O3) son algunos de los principales GEI. Recientemente, se han incorporado a la atmósfera algunos GEI producidos exclusivamente por el hombre; por ejemplo: clorofluorocabono (CFC), hidroflurocarbono (HFC), hexafluoruro de azufre (SF6).

3 Corresponde a créditos obtenidos por un país como resultado de proyectos de captura de carbono. Estas unidades o créditos solamente pueden ser obtenidas por países del Anexo I del Protocolo de Kioto.

4 Este sistema de asignación gratuita de los permisos respeta los derechos adquiridos por empresas establecidas con anterioridad a la entrada en vigor del mercado de PEN. Es decir, la asignación de los permisos se hace de acuerdo con el registro histórico de contaminación de las empresas.

5 El CITL de la Comunidad Europea y el ITL de la ONU, son sistemas de contabilidad electrónicos que llevan el recuento de los derechos de emisión o los créditos de emisión de carbono, de las empresas participantes en el mercado del carbono.

6 El volumen total de los créditos de reducción de emisiones no debe superar el 50% de las reducciones.

7 La adicionalidad es un término usado por el mecanismo limpio del desarrollo de Kioto, para describir el hecho de que un proyecto de reducción de carbono no habría ocurrido, de no ser por la preocupación por la mitigación del cambio del clima. Más claramente, un proyecto que ha probado adicionalidad es un proyecto más allá del negocio.

8 Transformación Box Cox:

9 No se muestran por razones de espacio. La ampliación de los resultados están disponibles a disposición de los lectores.

10 En econometría financiera se le denomina log return a la primera diferencia de los logaritmos de los precios

de los activos financieros: rt = ln(Pt) - ln(Pt-1).La serie rt es la

transformación preferida para el tratamiento de los datos

financieros porque presenta algunas ventajas, como la

aditividad en el tiempo, y es una buena aproximación de

los retornos de los activos financieros  La transformación convierte la serie en estacionaria.

La transformación convierte la serie en estacionaria.

Referencias bibliográficas

Aguilar, W. (2006). Permisos de contaminación negociables: un instrumento de mercado para la regulación ambiental. Análisis Económico, 21(48), 257–288.

Aragón, H. (2008). El mercado de carbono: construcción, institucional, funcionamiento y perspectivas. Economía Informa, 354, pág. 98–110.

Black, T. (2007). Comportamiento de precios de CER en el Mercado internacional de carbono. Boletín 12, Centro Andino para la Economía en el Medio Ambiente.

Cavallucci, O. (2009a). Como está aprovechando el Ecuador las oportunidades del MDL. Tesis (Maestría en Relaciones Internacionales. Mención en Negociaciones Internacionales y Manejo de Conflictos). Universidad Andina Simón Bolívar, Sede Ecuador. Recuperado de: www.repositorio.uasb.edu.ec/bitstream/10644/985/1/T696-MRI-Cavallucci-C%C3%B3mo%20est%C3%A1%20aprovechando%20el%20Ecuador.pdf.

Cavallucci, O. (2009b). El Esquema Europeo de Compra-Venta de Derechos de Emisión (EU-ETS) y la Iniciativa Yasuní-ITT. Consejo de Administrativo y Directivo.

Iniciativa Yasuní-ITT. Recuperado de: www.projetitt.vacau.com/wordpress/wp-content/uploads/2010/04/Analisis-Mercado-Carbono-e-Iniciativa-ITT.pdf.

CMNUCC. (1998). Protocolo de Kioto de la Convención Marco de las Naciones Unidas sobre el Cambio Climático, 5–16, Kioto, Japón. En: http://unfccc.int/resource/docs/convkp/kpspan.pdf.

Chevallier, J. (2010). EUAs and CERs: Vector Autoregression, Impulse Response Function and Cointegration Analysis. Economics Bulletin, 30(1), 558–576.

Godoy, M. (2008). Mecanismos del Protocolo de Kioto: Desarrollo y oportunidades para Argentina. Bolsa de Comercio de Rosario. Recuperado de: www.bcr.com.ar/Publicaciones/Ediciones%20BCR/Archivos%20de%20cortes%C3%ADa/Lecturas%2013/NataliaGodoy%20MecanismoPKenero.pdf.

Nazifi, F. (2009). The Price Impacts of Linking the EU ETS to the CDM. Economics Department. Macquarie University, Australia. Recuperado de: www.iaee.org/en/students/best_papers/Nazifi.pdf.

Dales, J. (1968). Pollution, Property and Prices. University of Toronto Press, Toronto.

Montgomery, W. (1972). Markets in Licenses and Efficient Pollution Control Programs. Journal of Economic Theory, 5(3), 395–418.

Restrepo, P., Tobón, D., Flórez, J. (2008). Institucionalidad en torno a los mercados de carbono y los mecanismos de flexibilización derivados del Protocolo de Kioto. Revista de la Facultad Ingeniería Universidad de Antioquia, 46, 46–57.

World Bank (2010). State and Trends of the Carbon Market 2010. Recuperado de: http://siteresources.worldbank.org/INTCARBONFINANCE/Resources/State_and_Trends_of_the_Carbon_Market_2010_low_res.pdf.

Yábar, A. (2001). Los mecanismos de flexibilidad de Kioto, otros instrumentos de lucha contra el cambio climático y su aplicación en la Unión Europea. Observatorio Medioambiental, número 4, 307–338.

Yábar, A. (2008). Cambio climático: planteamientos y análisis desde una perspectiva multidisciplinar. En: http://www.encuentros-multidisciplinares.org/Revistan%C2%BA20/Ana%20Yabar%20Sterling.pdf.

Anexos