ANÁLISIS DE LA INTERDEPENDENCIA DE LOS CICLOS ECONÓMICOS DEL CAUCA Y EL SUROCCIDENTE COLOMBIANO: UNA APROXIMACIÓN ECONOMÉTRICA DESDE LOS FILTROS DE KALMAN Y HODRICK-PRESCOTT1

ANDRÉS MAURICIO GÓMEZ SÁNCHEZ*

Docente, Departamento de Economía, Universidad del Cauca, Colombia. amgomez@unicauca.edu.co

* Dirigir correspondencia a: Calle 5 No. 4-70, Universidad del Cauca, Popayán, Colombia.

Fecha de recepción: 18-08-2010 Fecha de corrección: 07-01-2011 Fecha de aceptación: 03-10-2011

RESUMEN

El propósito del artículo es indagar por la interdependencia cíclica del PIB caucano con sus vecinos más cercanos. Bajo la metodología del Filtro de Kalman y Hodrick-Prescott se hallan los ciclos económicos regionales y se implementan sistemas VAR con análisis impulso - respuesta para observar la influencia del ciclo caucano y choques exógenos sobre la región y viceversa. Los resultados muestran, para ambas metodologías, que el ciclo caucano guarda más relación con Nariño que con el Huila, Valle o Tolima y los choques exógenos muestran impactos mucho más volátiles en el escenario Kalman que en el de Hodrick-Prescott.

PALABRAS CLAVE

Ciclos económicos, interdependencia económica regional, filtro de Kalman y Hodrick-Prescott, modelos VAR.

Clasificación JEL: C30, E32, R10

ABSTRACT

Analysis of interdependence of economic cycles in the southwestern region of Colombia: an econometric approach using Kalman and Hodrick-Prescott filters

The purpose of this article is to study the cyclical interdependence of the GDP in the state of Cauca with its neighboring States. A review was conducted of the regional economic cycles using Kalman and Hodrick-Prescott’s filters. This included the use of VAR systems with impulse response analysis to determine the impact of the economic cycle in the State of Cauca and exogenous shocks on the region and vice versa. Firstly, our results show that the cycle in the State of Cauca has a closer relation to the cycle in the State of Nariño as opposed to the cycles in the States of Huila, Valle, or Tolima. It also reveals that exogenous shocks have greater volatility using a Kalman filter than using a Hodrick-Prescott filter.

KEYWORDS

Economic cycles, regional economic interdependence, Kalman and Hodrick-Prescott’s filter, VAR models.

RESUMO

Análise da interdependência dos ciclos de negócios do Cauca e sudoeste da Colômbia: uma abordagem econométrica a partir dos filtros de Kalman e hodrick-Prescott

O objetivo deste artigo é investigar a interdependência cíclica do PIB do Cauca com seus vizinhos mais próximos. No âmbito da metodologia do Filtro de Kalman e Hodrick-Prescott estão os ciclos econômicos regionais são implementados sistemas VAR com análises de resposta ao impulso para observar a influência do ciclo de Cauca e choques exógenos sobre a região e vice-versa. Os resultados mostram, para as duas metodologias, que o ciclo de Cauca possui uma maior relação com Nariño do que com o Huila, Valle ou Tolima e os choques exógenos mostram impactos muito mais voláteis no cenário Kalman do que no de Hodrick-Prescott.

PALAVRAS CHAVE

Ciclos econômicos, interdependência econômica regional, filtro de Kalman e Hodrick-Prescott, modelos VAR.

INTRODUCCIÓN

Poco después del estallido de la crisis económica mundial del 2008, el estudio de los ciclos económicos ha vuelto a ser relevante para el análisis económico ya que recordó que las economías capitalistas se comportan de forma alternante entre expansiones y recesiones, las cuales son totalmente aperiódicas. En este caso particular, las boyantes economías de Norteamérica, Europa y Asia observaron cómo su PIB se desplomaba, gracias a la caída en los precios de materias primas, los altos precios de los alimentos, crisis financieras (crediticia e hipotecaria), descensos en las cotizaciones bursátiles, entre muchas otras.

En el marco de la globalización, los países emergentes no fueron ajenos a estos fenómenos y sus economías se vieron afectadas de manera directa e indirecta. En Colombia, por ejemplo, desde el 2002 hasta 2006 se vivía una fase expansiva del ciclo, debido fundamentalmente al comercio internacional y al creciente envío de remesas del exterior. Para el 2007 la inflación comenzó a elevarse debido al incremento de los precios del petróleo, y la recesión norteamericana dejó sin empleo a muchos colombianos que enviaban remesas, contrayendo el consumo interno. Sumado a esto, las exportaciones de carbón y café empezaron a descender en más de tres puntos porcentuales y finalmente se creó un clima de incertidumbre que redundó en caídas en la inversión interna. Se había iniciado la fase recesiva del ciclo.

A nivel regional, más específicamente en el departamento del Cauca, se vivió un fenómeno inesperado frente a la tendencia nacional, pues la aparición de captadoras ilegales de dinero llamadas "pirámides" a principios de 2008, de alguna forma blindó su economía y mitigó el impacto de la crisis nacional y mundial, pero su abrupto desplome a finales del mismo año generó una crisis mucho más grave para la economía regional, al disminuir el PIB caucano a niveles superiores que el nacional (Gómez y Miller, 2010).

En este sentido, el comportamiento de los ciclos económicos generalmente coincide con la conducta de las principales variables económicas, las cuales son indicadoras directas de lo que se avecina en términos normativos en el corto y mediano plazo. Para ser redundantes, los ciclos no sólo ayudan a entender de una mejor forma la dinámica del PIB y del empleo, sino la evaluación de las políticas gubernamentales aplicadas al seno de la economía (Zuccardi, 2002),

El análisis cíclico regional se ha abordado generalmente para indagar por el comportamiento histórico del nivel de actividad económica alrededor de una tendencia, pero poco se ha hecho en materia de investigar el grado de dependencia de los ciclos departamentales a nivel región. El suroccidente colombiano, por ejemplo, está conformado por departamentos cuyos niveles de actividad económica son mucho más cercanos entre sí que otros.2 Si se observa el PIB del departamento del Cauca en niveles a precios de 2000, éste tiene un comportamiento más cercano al presentado por el Huila o Nariño, que frente al Valle del Cauca, al cual sólo se le puede comparar de forma un poco distante con la economía tolimense. Pero la cercanía o lejanía de sus comportamientos no implica que se conozca ex ante los grados de dependencia económica, por ejemplo, gran parte de la carne de res que se demanda en Cali proviene de la región del Patía caucano, y la mayoría de los altos cargos gerenciales de las empresas ubicadas en el norte del Cauca provienen de Cali.

Con esto se desea indicar que la interrelación económica entre departamentos existe a diferentes niveles, independientemente de los valores absolutos o relativos que asuman las principales variables macroeconómicas regionales. La introducción del Valle del Cauca, por ejemplo, en el análisis cíclico no genera entonces ruido, toda vez que lo que se pretende es determinar si una expansión de su economía afecta a la caucana positivamente, negativamente o de forma nula, sin importar qué tan grande sea la fase de expansión o recesión por la cual un departamento esté atravesando. En este orden de ideas, si la dependencia económica regional es fuerte, débil o nula, se verá reflejada en el comportamiento cíclico, y esto a su vez permitirá en primer lugar que se pueda predecir, o por lo menos avizorar, lo que sucederá en el corto y mediano plazo si las economías vecinas al Cauca, por ejemplo, entran en una fase de expansión o recesión y de otro lado, la implementación de medidas de choque o políticas económicas para mitigar o impulsar sus efectos.

Convencionalmente, la forma empírica como se extrae el ciclo económico es hallando la tendencia de la variable bajo análisis en logaritmos (generalmente el PIB) para luego sustraer de ésta el valor de la serie.3 Existen diversas formas de hallar la tendencia de una serie entre las que se destacan el filtro de Hodrick-Prescott, el filtro de bandas de Baxter y King, el ajuste de tendencia lineal- cuadrático-cúbico, y el método PAT (Phase Average Trend). De todos ellos la literatura muestra que por lo menos a nivel nacional, el método más utilizado es el filtro de Hodrick-Prescott.4

En las últimas décadas este método ha sido criticado frecuentemente, ya que la determinación ex ante del parámetro de suavización de la serie está sujeta a la discrecionalidad del investigador, además los extremos de las tendencias están deficientemente definidos e inducen a un comportamiento cíclico espurio en los datos. Una alternativa poco explorada para la extracción de dicha tendencia es la utilización del filtro de Kalman, el cual es un algoritmo para procesar datos, que permite obtener tendencias de largo plazo para series no estacionarias.5

De acuerdo con Misas y López (1998) los modelos a la Kalman permiten una descomposición mucho más elaborada que los anteriores métodos, pues la parte cíclica de la serie se especifica de forma explícita, y la tendencia se asimila más a los choques de oferta, lo cual se puede interpretar como la producción potencial. De otro lado, esta metodología permite, a diferencia de las anteriormente mencionadas,

En este orden de ideas, las diferentes metodologías permiten calcular las tendencias y por ende los ciclos económicos de formas distintas, al establecer diferentes rutinas y por tanto sus resultados no deben ser iguales en términos cuantitativos, pero se espera que lo sean en términos cualitativos. Siguiendo los hallazgos encontrados por Gallego y Johnson (2001), y las aplicaciones realizadas en Colombia, esta investigación analizará el comportamiento y la dependencia de los ciclos económicos del suroccidente colombiano bajo el escenario del filtro de Kalman y Hodrick-Prescott, para tratar de contrastar sus resultados de forma aplicada.

En este orden de ideas, el documento consta de cuatro partes. En la primera se realiza una revisión teórica alrededor del tema y de los estudios aplicados, seguidamente se implementa el modelo econométrico del estado espacio, en una tercera parte se desarrolla un análisis de las cifras y se exponen los resultados de las estimaciones, y finalmente llegan las conclusiones del estudio.

1. REFERENTES TEÓRICOS Y ESTADO DEL ARTE

La teoría de los ciclos económicos ha sido abordada por diferentes autores y desde diversos puntos de vista. Para Schumpeter (1912, 1944) ahora el detonante de los ciclos es la destrucción creadora, la cual es un proceso que transforma no sólo la esfera de lo económico sino de lo social, cuando se introducen tecnologías endógenas por parte del empresario innovador en un ambiente hostil de competencia entre empresas. La fase de expansión del ciclo se origina en este punto y se expande a través de imitación o copia a otras empresas y/o sectores de la economía, permeando las prácticas sociales, hasta que dicha innovación entra en obsolescencia, lo que supone una caída en la demanda y el empleo de dichos sectores iniciándose la fase recesiva del ciclo, hasta que otra innovación destruye lo implantado por la anterior y de nuevo se inicia el ciclo. Por tanto, para este autor, a diferencia de la escuela neoclásica, el comportamiento de la economía es dinámico y no estático, sin tener relevancia el equilibrio ya que rara vez la economía se encuentra en este estado, pues la lluvia de innovaciones impide que se alcance uno único e inmutable.6

De otro lado, para Keynes (1936) ahora está incluida la dinámica de la demanda, que efectivamente se ejerce en los mercados y determina las fluctuaciones de la producción y el empleo, generando las fluctuaciones del ciclo. El principal motor que impulsa dicha demanda efectiva es el consumo privado y la inversión privada. El primero depende del ingreso de los consumidores y la segunda de las expectativas sobre la rentabilidad futura que tienen los empresarios. Cuando estos factores no tienen expectativas favorables, la demanda agregada se contrae y caen el empleo y la producción, iniciándose la fase recesiva del ciclo. Para solucionar el problema, debe ser el Estado el encargado de darle impulso a la demanda a través de una política fiscal agresiva y una política monetaria expansiva pero moderada, para restablecer el equilibrio entre lo que se produce y lo que se demanda. Esto implica la generación de empleo y crecimiento, lo que supone la expansión del ciclo.

Finalmente, Kalecki (1966) tiene puntos de vista similares a los de Schumpeter y Keynes, incluso a Marx, acerca del comportamiento del ciclo.7 En primera medida consideraba, al igual que Schumpeter, que la evolución del capitalismo a largo plazo estaba en función de las innovaciones, pero para este autor se requería de la intervención estatal para incentivar la demanda cuando la dinámica de dichas innovaciones no era suficiente, lo que se constituye en un claro punto de encuentro con Keynes. En la fase recesiva del ciclo se presenta, anticipándose a Keynes, un consumo estable por parte de los sectores de mayores ingresos, y que por tanto la activación de la demanda dependía de la inversión por parte de los empresarios, pero en un escenario de pérdidas y acumulación de inventarios, ésta no se realizaba, y la única solución para lograr el pleno empleo era la intervención estatal. La activación de la demanda presupone la fase expansiva del ciclo, aunque Kalecki advierte finalmente que esta intervención no es muy bien vista por los empresarios, toda vez que las políticas proteccionistas y de subsidios amplían la competencia de las firmas rivales.

A nivel de aplicación se considera como estudio pionero el realizado por la economista Sherwood-Call (1988), quien investigó la dinámica de los ciclos económicos regionales y la relación con los ciclos económicos en Estados Unidos. Con este propósito estimó 51 sistemas bajo la metodología VAR de dos variables cada uno: el ingreso personal nacional disponible y el ingreso personal regional disponible, asumiendo la inexistencia de causalidad de la región sobre lo nacional en el tiempo. A continuación, construyó una medida de cohesión, que consiste en la contribución de los choques del ciclo nacional en la descomposición de varianza de largo plazo del ciclo regional. En último lugar explica las diferencias en la medida de cohesión entre estados a la luz del ingreso regional disponible, la diversificación industrial regional, la participación del empleo del sector agrícola, petróleo, manufacturas y bienes durables en el empleo total de la región. Los resultados evidencian que las economías regionales más grandes y con mayor relación con el ciclo nacional presentan mayor dinamismo en su estructura económica, dependen menos de la agricultura y del petróleo, y más del sector manufacturero.

En lo concerniente a estudios aplicados de los ciclos nacional-regional se destaca el realizado por Zuccardi (2002), el cual analiza las relaciones entre el ciclo económico nacional y los regionales para el periodo 1986-2000. Inicialmente se compara el total de ocupados de las siete áreas metropolitanas como variable indicadora del nivel de actividad económica, encontrándose a través de una matriz de correlaciones simples que Bogotá, Medellín, Bucaramanga, Manizales y Cali mantienen una dinámica de largo plazo muy cercana, mientras que Barranquilla y Pasto no lo están. El estudio a continuación intenta capturar la relación de corto plazo entre el ciclo nacional y los ciclos de las regiones a través de una medida de fuerza de cohesión al mejor estilo de Sherwood-Call (1988), denominada LINK, la cual,

Con esta metodología el autor encuentra que en este orden Bogotá, Medellín, Cali y Bucaramanga, responden más a los choques que afectan a toda la nación en comparación con los que afectan a sus propias regiones, teniendo así una mayor relación con el ciclo nacional, mientras que Pasto, Barranquilla y Manizales están en función de forma más cercana a los choques que afectan a sus propias regiones.

Otro estudio a reseñar es el llevado a cabo por parte de Gómez, Miller y Rivera (2006), el cual realiza, entre otras cosas, una exploración del comportamiento del ciclo económico de las principales variables macroeconómicas del Cauca, incluyendo el PIB, para el periodo 1960-2005 a través de dos metodologías diferentes: el filtro de Hodrick-Prescott y el Ajuste de Loess. Esto con el fin de descubrir cuáles de estos sectores se adelantan al comportamiento del nivel de actividad económica y poder así construir un indicador de corto y largo plazo, bajo las metodologías de la descomposición lineal del ciclo y del análisis de componentes principales, que cree algún grado de certidumbre en los agentes económicos al momento de tomar decisiones y a los policymakers a la hora de implementar políticas. Los autores encuentran en lo referente a los ciclos que:

2. MODELO ECONOMÉTRICO

Para obtener el ciclo de cualquier serie se debe extraer en primer lugar su tendencia. En este estudio se propone el filtro mecánico de Hodrick-Prescott y el filtro de Kalman para obtenerla. En el primer caso se propone la minimización de la Ecuación 1:

Donde la serie Yt es la serie bajo análisis, Tt es la tendencia, (Yt – Tt) se conoce como el residuo cíclico, el cual es una estimación de la combinación del componente cíclico y el componente irregular de la serie, y el segundo término es una aproxi-mación de la segunda derivada de la tendencia en el periodo t. En esta expresión entonces se desea minimizar el error cíclico y la diferencia (derivada) tendencial. El parámetro λ es un parámetro de suavización que asume un valor superior a cero, el cual pondera a estas dos expresiones (Perfetti y Muñoz, 2003). Este parámetro permite que la tendencia se suavice cuando su valor es alto y que no lo haga cuando es bajo. Hodrick y Prescott recomiendan λ= 14400 para datos mensuales, λ= 1600 para datos trimestrales, y λ=100 para datos anuales. En el presente estudio se siguió la recomendación de λ=100, ya que las series aquí utilizadas tienen una periodicidad anual.

En el caso del Filtro de Kalman, se debe especificar el modelo estado-espacio que determina la tendencia. Siguiendo a Montenegro (2005), este filtro supone que existe un vector de variables de estado βt que definen un sistema en un momento dado, las cuales son inobservables de forma directa. Lo que realmente se conoce es el vector o escalar Yt, el cual es una combinación lineal de las variables de estado más un término de error bien comportado. A esta ecuación se le denomina ecuación de medición o de observaciones. En este orden de ideas, las ecuaciones de medición y de estado constituyen la formulación del modelo estado-espacio del filtro de Kalman.

Para el caso particular de este filtro se supone que la tendencia del PIB sigue un modelo de tendencia local lineal definido por la Ecuación 2:

La Ecuación 2 por tanto representa la estructura de la ecuación de medición. Para capturar la ecuación de estado, se supone que ßt sigue un proceso Markoviano de orden 1, así:

El proceso recursivo de estimación se realiza con máxima verosimilitud, empleando, para este caso el algoritmo de optimización de Marquardt.

Finalmente, el componente cíclico de cualquier serie de tiempo se obtiene de la diferencia entre el comportamiento real de la serie y su tendencia, lo que arroja las desviaciones de la primera respecto a la segunda. Para entender cómo se debe extraer la tendencia, cabe distinguir cuatro componentes (no observables) en toda serie de tiempo: la tendencia (Tt), el ciclo (Ct), la estacionalidad (St), y un componente irregular o aleatorio (Ut). Así:

Ya que las series con periodicidad anual, como las del presente estudio, no poseen un componente estacional, entonces:

Tomando valores esperados a ambos lados de la ecuación se tiene que:

En este sentido, el ciclo esperado de cualquier serie de tiempo se obtiene a partir de la diferencia entre el valor de la serie y su tendencia.

3. DATOS Y ANÁLISIS DE RESULTADOS

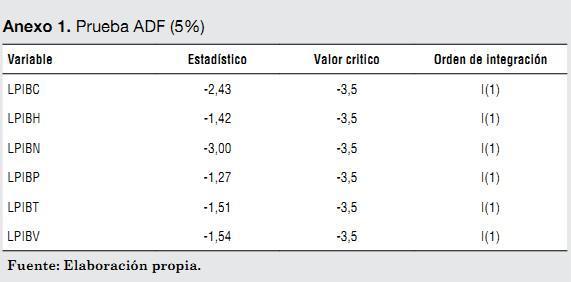

Para realizar el estudio de los ciclos regionales se utilizó las series del PIB de los Departamentos bajo análisis, reportadas por el DANE. Para obtener cifras con una periodicidad lo suficientemente amplia se realizó en primer lugar un enganche de series con base 1994 y 1975 a base 2000, lográndose series de 48 datos (1960-2007).8 En segundo lugar para completarlas a 2010 se realizó un pronóstico bajo modelos ARIMA.9 Una vez obtenidas en el periodo (1960-2010), se estimaron los ciclos bajo las metodologías de Hodrick-Prescott y Kalman.

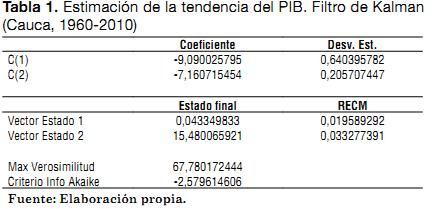

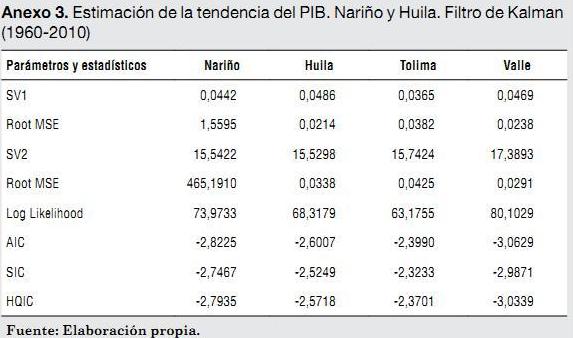

Para el Cauca, el filtro muestra un buen ajuste respecto al PIB, de acuerdo con la Tabla 1, pues los coeficientes tienen p-valores iguales a cero, y lo mismo sucede con las vectores de estado. Los criterios de información muestran valores pequeños que refuerzan esta apreciación (ver Anexo 2).

En términos gráficos, por tanto, las tendencias de Kalman, y Hodrick-Prescott quedarían como en el Gráfico 1, donde K es la tendencia Kalman, HP es la tendencia Hodrick-Prescott y PIBC es el logaritmo natural del PIB caucano observado. Como se puede advertir, las tendencias de largo plazo son muy similares entre sí, la correlación de ellas con el PIB es de (0,99) y solo difieren en el cuarto decimal, pero gráficamente la tendencia Kalman parece ser la que mejor se ajusta al comportamiento del PIB. En otras palabras, la tendencia obtenida por el filtro de Kalman tiende a estar más cercana al PIB observado cuando éste muestra picos y caídas a largo plazo, comparado con la tendencia Hodrick-Prescott.10

Una vez obtenida la tendencia se aplica la Ecuación 7 y se obtiene el ciclo. Como se había anotado anteriormente, los resultados muestran, de acuerdo con el Gráfico 2, que ambos presentan comportamientos muy similares en términos cualitativos pero se alejan en términos cuantitativos. En efecto, la correlación entre ellos es elevada pero no perfecta (0,88) y el signo es positivo, lo cual indica que son procíclicos.11

En el corto plazo, el ciclo extraído con filtro de Kalman generalmente potencializa el comportamiento cíclico de las expansiones y las recesiones en las décadas de los sesenta y ochenta, lo mismo sucede con Hodrick-Prescott pero en la década de los setenta y parte final de los noventa.12

3.1. ciclo económico del cauca

Independientemente del método utilizado, se encuentra que el comportamiento del PIB regional fue bastante volátil frente a su tendencia durante la década del sesenta, ya que se observan tres expansiones y tres recesiones en alrededor de diez años, con una periodicidad muy corta entre ellos (alrededor de dos a tres años). Este comportamiento se explica por las grandes inversiones que se dieron en el marco del plan vial del departamento en los años sesenta, la Ley sobre industrialización, y sobre todo el plan de rehabilitación del Cauca, el cual invirtió más de COP$42 mil millones (a pesos de 2010) en carreteras, hospitales, escuelas, plantas eléctricas, acueductos y puentes. La parte recesiva del ciclo se explica por la Ley 135 de Reforma Agraria, la cual no tuvo los impactos esperados, y de otro lado el déficit fiscal del departamento, que llevó a la aplicación de medidas restrictivas del gasto, cayendo la demanda y el consumo. Para la década del setenta se observó una economía más boyante que la década anterior, pues las contracciones del PIB se originaron por encima de su PIB potencial, a excepción del año 1979. Básicamente la expansión fue producto del importante auge económico del sector manufacturero local y nacional, pero también como resultado de la bonanza cafetera de 1977- 1978, que se reflejó en el comportamiento del PIB del Cauca cuya estructura productiva tenía una alta incidencia de la producción de café. Sin embargo, en 1979 se inició la crisis en este mismo sector que se manifestó en la rebaja al precio interno, por razón de los graves descensos de la cotización del grano en los mercados externos.

Ya para la década de los ochenta, tres hechos causaron las recesiones vividas en el primer lustro. En primer lugar el modelo de sustitución de importaciones trajo consigo un incremento en el déficit fiscal local al dejarse de percibir ingresos por concepto de impuestos; en segundo lugar el terremoto que afectó a Popayán generó una fuerte crisis económica y social debido a la contracción en el consumo de los hogares y las ventas (62%); y por último la inflación que alcanzó los 19 puntos porcentuales. Posteriormente, la fase de expansión del ciclo se originó con la recuperación de la economía debido a la ayuda del gobierno central y la facilidad en los créditos otorgados por entidades privadas. De otro lado, se intensificó la bonanza cafetera por la escasez internacional de grano.

A nivel general el sector agrícola caucano dominó los comportamientos del ciclo en las décadas de los sesenta, setenta y ochenta, donde la participación de este sector en el PIB departamental era elevada aunque decreciente con el paso de los años, pues de acuerdo con Alonso (2006) la participación en los sesenta alcanzaba los 65,96 puntos porcentuales y otros como la industria solo alcanzaban el 10,27%, pero ya para los ochenta el sector agrícola había diezmado su participación casi a la mitad (40,16%).

La década del noventa se inició con una fuerte expansión cuya explicación reside en varios fenómenos: los resultados positivos del apretón fiscal que revirtió la tendencia histórica del déficit; y los repuntes de sectores como el agrícola, el financiero, el turístico y la microempresa ayudaron a impulsar el PIB caucano. El crecimiento en la segunda mitad de esta década fue muy pobre debido a un fenómeno local, la avalancha del río Páez, y luego la crisis nacional de finales de los noventa. Afortunadamente para el nuevo siglo, los frutos de la Ley Páez se hicieron realidad y el departamento inició un proceso de transición en su estructura productiva, constituyéndose el sector industrial como uno de los que más aportaba al PIB debido al incremento sostenido en sus niveles de productividad (Gómez, 2010). En efecto, el comportamiento evidenciado por el sector agrícola y el industrial es contrario a décadas anteriores, pues ahora las participaciones en el PIB se acercaron al 20% y al 22%, respectivamente (Gómez, 2010).

Para el último lustro, la aparición de captadoras ilegales de dinero llamadas "pirámides" protegió la economía del departamento, mitigando el impacto de la crisis financiera nacional y mundial, pero su desplome generó una crisis más profunda para la economía local, al disminuir el nivel de actividad económica por debajo del nacional (Gómez y Miller, 2010).13

3.2. Interdependencias cíclicas departamentales bajo los filtros de kalman y hodrick-Prescott

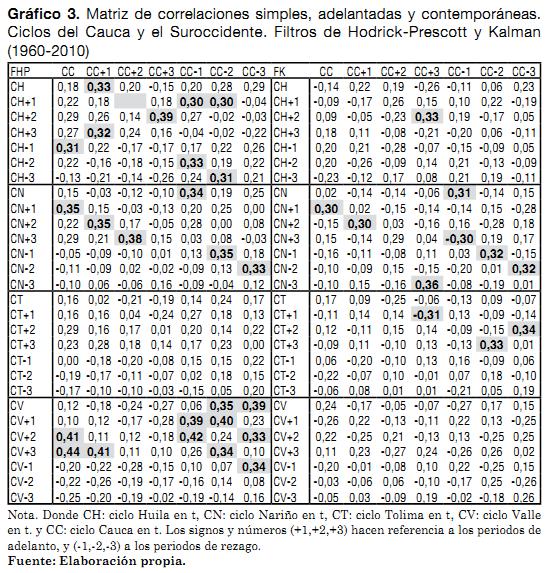

Para indagar por el grado de interdependencia de los ciclos Kalman y Hodrick-Prescott se construyó una matriz de correlaciones simples contemporánea, rezagada y adelantada (en tres periodos) para cada filtro, la cual se relaciona en el Gráfico 3.14

En términos generales se muestra que las correlaciones estadísticamente significativas son mucho más numerosas y sus valores más altos en el escenario Filtro de Hodrick-Prescott que en Filtro de Kalman. Para el caso del Cauca llama la atención que en el primer escenario no existe relación entre el ciclo de este departamento y el Tolima, y para el segundo no existe con el Valle.

De manera específica, los resultados muestran que para ambos escenarios, las relaciones cíclicas más importantes del Cauca se encuentran con el departamento de Nariño. Se puede afirmar que dicha relación es procíclica en t y para los rezagos, pero no para los adelantos, encontrándose por tanto que el ciclo económico caucano se halla a la retaguardia del comportamiento de sus vecinos más cercanos, especialmente con Nariño. Visto de otra forma, si el departamento de Nariño entra hoy en una fase expansiva del ciclo, el Cauca se beneficiará de este fenómeno no solo hoy, sino hasta dos periodos hacia adelante. Sorpresivamente bajo el filtro de Kalman no existe relación cercana entre el comportamiento del nivel de actividad económica de corto plazo con el Valle, de tal forma que si en este departamento se presenta una expansión o una recesión, la economía del Cauca, al menos en el corto plazo, no se verá afectada ni positiva, ni negativamente.

Para los otros departamentos la situación es un poco diferente. Siguiendo con los resultados señalados en la Tabla 1, en el caso del Huila su economía tiene una estrecha relación procíclica con la tolimense, no solo de forma contemporánea sino rezagada y adelantada. Esto indica que siempre las expansiones de uno benefician al otro, y las recesiones los perjudican mutuamente en el inmediato plazo. Frente a su relación con Nariño es procíclica pero rezagada, por tanto si este departamento experimenta una recesión hoy, se afectará el ciclo huilense de forma negativa en los próximos años. Finalmente su relación con el Valle, tambien como sucede con el Cauca, es nula.

Para Nariño, la matriz muestra en términos generales que su economía de corto plazo guarda una relación procíclica con la economía del Tolima y aun más fuerte con la del Valle, en términos adelantados, rezagados y presentes. Esto indica que dichas economías están muy ligadas entre sí, y que fases expansivas (recesivas) del ciclo tienen repercusiones directas en los niveles de actividad económica. Por último, el Valle presenta una relación muy fuerte con la economía del Tolima, pues sus correlaciones (0,40), superan las estimadas en los anteriores escenarios. El ciclo tolimense muestra preponderantemente comportamientos contemporáneos y rezagados frente al Valle, lo que evidencia que la economía de este último pesa mucho más sobre la del Tolima, que viceversa.

De otro lado, como se observa en el Anexo 4, el ciclo huilense contemporáneo guarda una correlación procíclica con sus similares de Nariño, Tolima y Valle, encontrándose con este último su relación más fuerte. Dicha relación temporal es rezagada, por tanto una fase expansiva (recesiva) en el Valle mañana, generará una expansión (recesión) en el Huila, hoy. Finalmente, para el eje conformado entre Nariño, Tolima y Valle, como se mencionó tambien en el escenario anterior, las correlaciones son muy elevadas, positivas y estadísticamente significativas, lo que se traduce en que dichos ciclos muestran una estrecha relación procíclica entre ellos, no solo de forma contemporánea sino rezagada y adelantada. Esto indica que las expansiones y las recesiones benefician y perjudican a todos en el corto plazo.

3.3. Modelos VAR

Para hallar la dependencia de corto plazo entre los ciclos regionales se estimaron cuatro sistemas con la metodología VAR para ambos filtros. De acuerdo con los resultados anteriores, las ciclos generalmente encuentran altas relaciones de forma contemporánea y rezagada, pero no adelantada. Como la matriz muestra correlaciones pero no causalidades, entonces se implementará a continuación un modelo VAR(p) estándar para ambos filtros.15 Aunque en estos modelos todas las variables son endógenas, este permitirá no solo capturar la interdependencia del ciclo en el suroccidente colombiano, sino indagar a través del análisis impulsorespuesta, por su comportamiento futuro cuando se presenten choques exógenos en las economías vecinas al Cauca.

Una condicion fundamental para estimar un VAR es que las series en análisis sean estacionarias. Como los ciclos económicos son por definición estacionarios I(0), toda vez que fluctúan con una varianza muy baja y una media constante e igual a cero, no se requiere la implementación de pruebas estadísticas de raíces unitarias. En este orden de consideraciones, se construyeron tanto para Hodrick-Prescott como para filtro de Kalman, cuatro modelos VAR (p) en parejas, de la siguiente forma: Cauca-Valle, Cauca-Nariño, Cauca-Huila y Cauca-Tolima. Para determinar la longitud del rezago, se escogió para cada sistema el mayor número de rezagos desde 4 a 0, teniendo en cuenta los criterios de información de Akaike, Schwartz y Hannan-Quinn. Para evaluar la presencia o ausencia de autocorrelación en los errores se efectuó la prueba de Portmanteau, y finalmente se implementó el test de normalidad multivariada para los errores, aplicando la matriz de Cholesky en la ortogonalización de la matriz de covarianzas de los residuales. Finalmente se evaluó la presencia de heterocedasticidad a través del test de White. Los resultados para ambos filtros se relacionan en el Anexo 5.

Con la metodología de Hodrick-Prescott los rezagos óptimos son Cauca-Valle (2), Cauca-Nariño (1), Cauca-Huila (1) y Cauca-Tolima (1). Para la metodología Kalman la longitud del rezago es Cauca-Valle (2), Cauca-Nariño (1), Cauca-Huila (2) y Cauca-Tolima (3).16

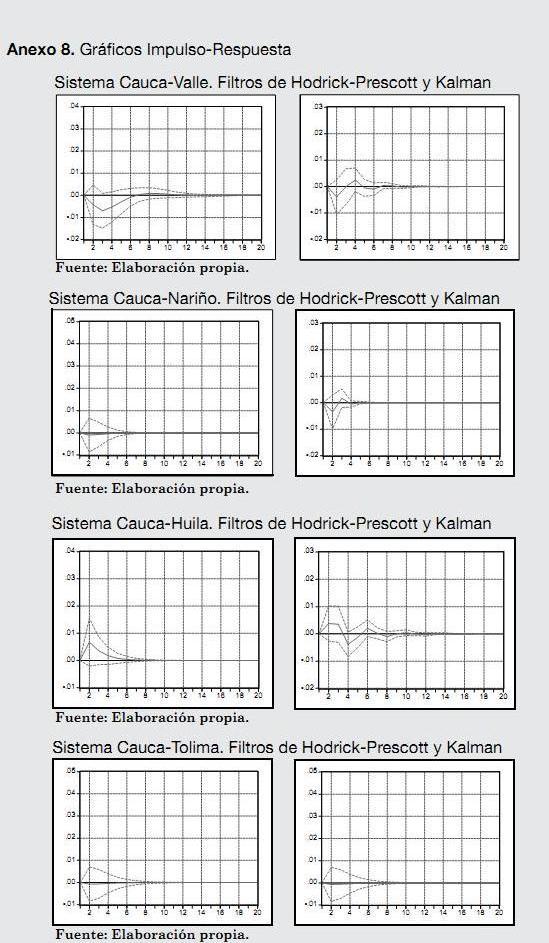

3.4. Análisis impulso-respuesta

Con el fin de evaluar la dinámica de los efectos que sobre el ciclo caucano tienen las perturbaciones exógenas de los ciclos regionales, se implementó un análisis de impulso-respuesta para los dos escenarios propuestos. Aunque vale la pena indicar que la comparación puede no ser directa, ya que los sistemas no tienen el mismo número de rezagos, esto solo se cumple para los sistemas Cauca-Huila y Cauca-Tolima. De otro lado, el intervalo de confianza mostrado por las líneas discontinuas implica que si éste contiene a cero, las perturbaciones causan efectos estadísticamente nulos.

Los resultados muestran que para ninguno de los filtros propuestos, los resultados son estadísticamente significativos; es decir, todos los intervalos de confianza construidos con un nivel de confianza del 95%, contienen el cero, de tal forma que se puede concluir que las perturbaciones no causan efectos estadísticamente diferentes de cero. Los resultados se muestran en el Anexo 7.

4. CONCLUSIONES

Los resultados de las correlaciones por ambos filtros son contradictorias para la mayoría de los departamentos, solo se hallan comportamientos robustos para el eje conformado entre Cauca y Nariño. Por tal motivo, se concluye que en el caso del Cauca su ciclo guarda relaciones económicas más estrechas de forma procíclica con el departamento de Nariño. La posible explicación puede residir en la estructura productiva de dichos departamentos, de tal forma que Nariño, por su cercanía a la frontera con Ecuador, es un departamento que basa su economía en el comercio, mientras que el Valle, y de forma un poco más distante, el Tolima, son departamentos que basan sus economías en la industria. El Cauca, a pesar de estar atravesando por un proceso de cambio en su estructura productiva, todavía su sector agrícola tiene una alta participación en el PIB (22%), y en Nariño la situación no es muy disímil.

De acuerdo con el escenario del Filtro de Hodrick-Prescott, la economía de corto plazo caucana se ve influenciada mucho más por los comportamientos de las economías del Valle y del Huila que frente a la del Tolima o Nariño. Esto implica para los hacedores de política económica que se debe prestar el máximo de atención a los comportamientos cíclicos de las ecomomías valluna y huilense, con el fin de mitigar el impacto contraproducente que tiene, por ejemplo, el Valle en el ciclo caucano en los primeros años y de forma contraria, impulsar el impacto positivo que tiene el Huila, para el mismo lapso, en el nivel de actividad económica del Cauca.

Frente al análisis impulso-respuesta, los resultados para todos los sistemas son estadisticamente no significativos. A pesar de esto, se puede mencionar que este análisis muestra impactos mucho más volátiles en el primer escenario que en el segundo; es decir, para Hodrick-Prescott el ciclo caucano se estimula de forma suavizada frente a los cambios en la actividad económica de los departamentos vecinos, pero en Kalman el estímulo es mucho más notorio y algunas veces mucho más persistente, de tal forma que la periodicidad entre expansiones y recesiones es mucho menor aquí que en Hodrick-Prescott.

Finalmente, existe evidencia de que en el Cauca no hay presencia de ciclos de largo plazo o Kondratiev, pero sí ciclos de mediano plazo o de tipo Juglar para la década de los sesenta, setenta y ochenta. Ya para los noventa y lo corrido del nuevo milenio, la periodicidad es más baja aún, lo que muestra que el PIB de corto plazo es mucho más volátil, y por tanto existen ciclos a la Kitchin.

El estudio puede ser profundizado al analizar las divergencias existentes entre ambos filtros en el caso de las correlaciones entre los departamentos considerados. Se recomienda, entonces, observar más detenidamente la estructura del estado-espacio en Kalman, para buscar otras alternativas de modelación al interior del mismo filtro. El estudio también permite en un futuro investigar por las relaciones cíclicas entre regiones antes que departamentos ubicados en zonas geográficas específicas.

NOTAS AL PIE DE PÁGINA

1. Agradezco a la Universidad del Cauca por el tiempo brindado en el marco del Seminario de Capacitación del Departamento de Economía para la realización de este documento.

2. Se considera en este estudio que el suroccidente colombiano está conformado por Valle, Cauca, Nariño, Huila y Tolima. No se incluye al Putumayo por falta de información histórica.

3. La transformación de la serie observada en niveles a logaritmos se hace con el fin de disminuir la varianza de la misma, siguiendo las recomendaciones de la metodología Box-Jenkins.

4. A nivel regional este filtro ha sido aplicado por diversas investigaciones regionales entre las que se destacan las realizadas por Zuccardi (2002); Perfetti y Muñoz (2003); Gómez, Miller y Rivera (2006); y a nivel nacional, Salazar (1993); Maurer, Uribe y Birchenall (1996) y Echeverri, Escobar y Santamaría (2002).

5. Es útil también para estimar modelos autorregresivos o modelos con componentes inobservables especificados de la forma estado-espacio.

6. Para Schumpeter (1912) los ciclos económicos de acuerdo con su duración, se pueden clasificar de tres formas: de largo plazo o ciclos Kondratiev los cuales duran entre cincuenta y sesenta años, los ciclos de mediano plazo o ciclos Juglar cuya duración fluctúa entre cuatro y diez años, y finalmente los ciclos de corto plazo o ciclos Kitchin, con una intensidad inferior a cuarenta meses.

7. En el caso de Marx (1946), el ciclo hace parte de la crisis del capitalismo pues la competencia por la ganancia aumenta la inversión en capital y su composición orgánica, generándose una sobreproducción que no encuentra eco en la demanda, desvalorizándose el capital con la consecuente aparición de subconsumo. De esta manera se produce una caída en la tasa de ganancia, lo que redunda en despidos masivos y aflorando la crisis. Para Kalecki (1966) gran parte de su crítica al sistema capitalista en lo concerniente a la acumulación, el ciclo y los monopolios, es heredada de los sistemas de reproducción marxistas.

8. El empalme de las series consistió en obtener la tasa de crecimiento de la serie con base anterior, para obtener con ella una tasa de descuento. Posteriormente eligiendo un valor en común de ambas series, se multiplica éste por la tasa de descuento y se obtiene el valor de la serie a precios de la nueva base. Luego se itera la fórmula para obtener los valores hacia atrás.

9. Todas las series bajo análisis son no estacionarías en niveles pero estacionarias en primeras diferencias de acuerdo a la prueba ADF. Frente a la modelación ARIMA se encuentra que el PIB de Huila y Valle presentan un ARIMA (2,1,2); mientras que Tolima y Nariño evidencian un ARIMA (1,1,1); de otro lado el PIB del Cauca se describe por un ARIMA (1,1,0). En el Anexo 1 se relacionan los resultados y estadísticos del pronóstico, mostrándose que los modelos ARIMA seleccionados tienen buenos ajustes predictivos, ya que para todos los Departamentos se cumple que el coeficiente de Theil, la proporción del sesgo y la proporción de la varianza tienden a ser iguales a cero, mientras que la proporción de la covarianza es cercana a la unidad.

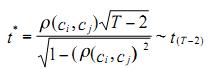

10. Para formalizar este resultado se realiza un prueba estadística de correlaciones simples en donde se enfrentan la hipótesis nula H0 (no existe correlación) y la hipótesis alterna H1 (existe correlación). Se escoge la distribución de t student para verificar la hipótesis nula, y el estadístico de prueba (tc):

Donde t* es el estadístico de prueba (tc); ρ(ci,cj) representa el coeficiente de correlación entre las variables i y j, y T es el número de datos de la muestra. El estadístico de prueba sigue una distribución t student con (T-k) grados de libertad, y α de nivel de significancia estadística. El resultado apoya la hipótesis alterna de correlación entre ambos filtros.

11. Esto significa que ambos ciclos presentan al mismo tiempo expansiones y recesiones. Un signo negativo indica que una fase expansiva de un ciclo se presenta con una fase recesiva del otro en el mismo periodo, por tanto se denominan contra cíclicos.

12. Los ciclos bajo filtro de Kalman y Hodrick-Prescott para los restantes Departamentos se encuentran en el Anexo 4.

13. Desafortunadamente no existe un estudio que revele de forma precisa la composición de la demanda agregada departamental para profundizar aun más estas afirmaciones.

14. Solo se mostrará a continuación lo relacionado con el Cauca, las restantes correlaciones se encuentran en el Anexo 4. La significancia estadística de las correlaciones se evalúa por el estadístico de prueba utilizado en la correlación entre filtros.Como en este caso T=51 y asumiendo un nivel de significancia del 5%, se puede implementar la regla "2-t". Por tanto cuando t*=2, la correlación ρ(ci,cj) es estadísticamente significativa si su valor absoluto es igual o mayor que 0,27; de acuerdo a la formula anterior. En este estudio se eligió un valor mayor o igual a 0,3.

15. Donde p es la longitud máxima del rezago.

16. Los resultados para los filtros se muestran en el Anexo 6. Se destaca en las modelaciones que tanto en en el contexto FHP como FK, los mejores ajustes (R2 ajustado) se presentan cuando el ciclo caucano actúa como variable explicativa rezagada en la segunda ecuación de todos los sistemas.

REFERENCIAS BIBLIOGRÁFICAS

1. Alonso, J.C. (2006). 10 Años de la Ley Páez, Impacto Económico. (Resumen Ejecutivo). Cali, Colombia: Centro de Investigación en Economía y Finanzas (CIENFI), Universidad Icesi.

2. Echeverri, J., Escobar, A. y Santamaría, M. (2002). Tendencia, ciclos y distribución del ingreso en Colombia: Una crítica al concepto de "Modelo de Desarrollo". Archivos de Economía, 186, 1-56.

3. Gallego, F. y Johnson, C. (2001). Teorías y métodos de medición del producto de tendencia: una aplicación al caso de Chile. Economía Chilena, 4(2), 58.

4. Gómez, M. (2010). Productividad multifactorial del sector manufacturero del Cauca 1993-2006. Sociedad y Economía, 20, 243-265.

5. Gómez, M., Miller, A. y Rivera, I. (2006). Análisis y predicción de la economía del Cauca 1960-2005 (1ra ed.). Popayán: Universidad Del Cauca.

6. Kalecki, M. (1966). Estudios sobre la Teoría de los Ciclos Económicos. Barcelona: Ariel Demos.

7. Keynes, J. (1936). The General Theory of Employment, Interest and Money. New York, NY: McMillan Cambridge University Press.

8. Marx, C. (1946). El capital: Crítica de la economía política. México: Fondo de Cultura Económica. Primera versión en español.

9. Maurer, M., Uribe, M. y Birchenall, J. (1996). El sistema de indicadores líderes para Colombia. Archivos de Macroeconomía, 49, 2-88.

10. Miller, A. y Gómez, M. (2011). Análisis del impacto socioeconómico de las denominadas "pirámides" en el departamento del Cauca 2006-2009. Semestre económico, 14(28), 11-34.

11. Misas, M. y López, E. (1998). El producto potencial en Colombia: Una estimación bajo un VAR estructural. Borradores Semanales de Economía, 94, 1-40.

12. Montenegro, A. (2005). Introducción al Filtro de Kalman. Documentos de Economía, 18, 1-23.

13. Perfetti, M. y Muñoz, J. (2003). Pronóstico del producto de Caldas con base en la utilización de indicadores sintéticos incorporados en un modelo VEC (1ra ed.). Manizales: CRECE.

14. Salazar, D. (1993). Gráfico de un Sistema de indicadores adelantados y de indicadores coincidentes. En M. Maurer, M. Uribe, M y J. Birchenall, J. (Eds.), El sistema de indicadores líderes para Colombia (1996, pp. 2-88). Bogotá: DNP.

15. Schumpeter, J. (1912). Teoría del desenvolvimiento económico. México: Fondo de Cultura Económica.

16. Schumpeter, J. (1944). Capitalismo, socialismo y democracia. México: Orby.

17. Sherwood-Call, C. (1988). Exploring the relationships between national and regional economic fluctuations. Economic Review, 3, 1-24.

18. Zuccardi, I. (2002), Los ciclos económicos en Colombia 1986 – 2000. Documentos de trabajo sobre economía regional, 25, 1-50.